in caricamento ...

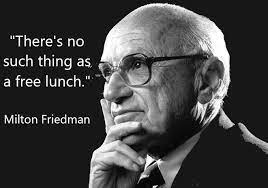

CAMBIA il tempo e le interpretazioni. Ma non esistono PASTI GRATIS

Chi ha qualche anno in più, probabilmente avrà avuto modo di imbattersi in uno di quei guru misteriosi che collaborano con grandi banche d’affari, nascondendosi in posti improponibili lontani dl rumore dei media e delle città.

Uno di questi è sicuramente Marc Faber. In una su recente newsletter, ha posto l’attenzione su come gli analisti si pongono nei confronti dei vari indicatori, operando un po’ a convenienza.

Nel contesto inflazionistico degli anni ’70, gli investitori erano affascinati dai movimenti dei tassi di interesse e dai dati sull’inflazione dei prezzi al consumo. L’inflazione aveva iniziato ad accelerare negli anni Sessanta e aveva raggiunto un picco iniziale nel 1970. All’epoca, la principale preoccupazione degli investitori era l’inflazione e i tassi di interesse, poiché era ovvio che l’aumento dei tassi di interesse avrebbe avuto un impatto negativo sulla valutazione delle azioni. Se un investitore può investire in buoni del Tesoro a breve termine al 10% o più, perché dovrebbe acquistare azioni, che all’epoca avevano un rendimento da dividendo di circa il 4%?

Dopo che l’inflazione negli Stati Uniti ha raggiunto il suo massimo nel 1980, è seguito un ciclo disinflazionistico durante il quale l’inflazione dei prezzi al consumo ed i tassi di interesse hanno avuto una tendenza al ribasso fino a pochi anni fa. Allo stesso tempo, le preoccupazioni degli investitori sono cambiate. La preoccupazione degli investitori per l’inflazione è diminuita, ma è stata sostituita dalle preoccupazioni per i cosiddetti “deficit gemelli”. I due investitori in deficit a cui si faceva riferimento negli anni ’80 erano incentrati sul rapido aumento del disavanzo commerciale e fiscale degli Stati Uniti, che causò un rapido aumento del debito pubblico statunitense. È stato accompagnato dalla forza del dollaro USA tra il 1979 e il 1985, uno sviluppo che quasi nessuno ha capito.

E poi arriviamo ai nostri giorni, dove le banche centrali interventiste hanno mantenuto i tassi di interesse a livelli estremamente bassi. Pertanto, dopo la Grande Crisi Finanziaria del 2008/2009, investitori, strateghi e analisti non hanno mai prestato molta attenzione al crescente debito pubblico in tutto il mondo. Se i tassi di interesse sono a zero, perché qualcuno dovrebbe mai preoccuparsi dei debiti?

Forse sarebbe meglio dire che faceva comodo così. Ed essere stati protagonisti della MMT non faceva paura ma faceva comodo, la panacea di tutti i mali che però, come ampiamente scritto sulle pagine di questo blog, portava a degli effetti collaterali. Ricordatevi, in finanza NON esistono pasti gratis.

Intanto però oggi ci stiamo godendo proprio gli effetti collaterali. Che alla fine come i ho spiegato tempo fa, fanno persino comodo ai governi. Una tassa universale che colpisce tutti, sottrae ricchezza e abbatte il debito. Si chiama inflazione. E magicamente si torna quindi a studiare il fenomeno inflattivo. E la storia continua. E gli economisti pure, fino al prossimo indicatore che farà comodo usare.

STAY TUNED!

–