in caricamento ...

BUND: analisi, grafico e fly to quality

Bund, ITRAXX e fly to quality. Qualcosa non quadra.

Dopo avervi presentato il nuovo benchmark dei Bond Euro di serie B (…) ovvero il BTP future, riesumato dopo anni di assenza, è giusto buttare un occhio al vero benchmark dei bonds europei, quello che serve come cartina tornasole perfera le valutazioni anche in ambito intermarket.

Parlo ovviamente del Bund Tedesco.

Evitiamo chiacchiere inutili ed andiamo al nocciolo della questione.

In un mercato “normale” mi sarei aspettato dal Bund un comportamento diverso.

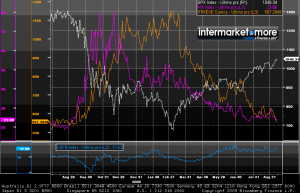

Spiegazione: in questa fase, abbiamo avuto modo di vedere che c’è stato (come già detto in passato) un crollo della percezione del rischio finanziario, sia con un forte ritorno all’equity, con un VIX nuovamente in area 20-25, e con un ITRAXX sceso all’inverosimile, a causa dell’aumento dei corsi dei bond societari, della diminuzione del rischio default sugli stessi bonds, con un visibile crollo delle quotazioni dei CDS.

Quindi sarebbe stato lecito aspettarsi quel fenomeno conosciuto tra gli operatori come reverse fly to quality, dove si tende a vendere le obbligazioni di massima solidità a favore dei bonds più rischiosi.

Tutto sembra logico, peccato però che, guardando il grafico qui sotto, noterete che alla fine della fiera, il Bund sia sceso decisamente poco. Come mai? Non esiste più il reverse fly-to-quality?

Grafico: back to the risk!

Notate il crollo del VIX, dell’ITRAXX in coincidenza della ripresa dell’equity.

Troppa liquidità e scenario deflattivo

I motivi per cui il Bund ha tenuto bene la quotazione sono fondamentalmente due.

A) il mercato generalmente si ritrova con un reverse fly-to-quality quando c’è uno “switch” tra titolo obbligazionari, passando da qualli più sicuri a quelli più rischiosi. In questa fase però, non solo c’è stato un forte ritorno al rischio finanziario. Sul mercato è stata riversata una valanga di liquidità, che però non è entrata direttamente in circolo nel sistema economico, che è stata investita in titoli fondamentalmente sicuri. Ed ecco che si è fatto ricorso proprio ai Bund e ai titoli governativi in generale. Come scrivevo qualche giorno fa in un post sull’eccesso di liquidità presente sul mercato, c’è tantissimo denaro che viene investito, lucrando anche sul minimo spread possibile ed immaginabile… Spesso correndo dei rischi purtroppo già noti… E tutto questo non ha fatto altro che alimentare i corsi e la domanda dei Bund.

B) Inoltre lo scenario dei tassi, e al relativa curva, sta cambiando pian paino la sua forma, trasformandosi sempre più in una curva caratteristica dello scenario di deflazione. Quindi il mercato non vede, nel breve, grosse impennate dell’inflazione e quindi subodora tassi bassi per lungo tempo. E quindi, se i tassi resteranno bassi, i Bund con cedola più alta si rivaluteranno. Questa è la teoria. La pratica, ovviamente è un’altra cosa, senza dimenticare che il rischio bolla sui titoli obbligazionari è decisamente più che una banale ipotesi. Inoltre… le famose exit strategy saranno favorevoli al Bund ed ai bonds governativi? Dubito fortemente…

Grafico Bund

Il grafico del Bund è comunque molto interessante. Guardadte il comportamento in area Fibonacci (ritracciamenti). Inoltre siamo sui supporti, livelli dove c’è sempre stato un rimbalzo con buoni volumi. Ma ora attenzione, il triangolo necessita di un’uscita.- E quest’uscita potrebbe essere determinante per stabilire le tendenze dei prossimi mesi.

STAY TUNED!

ATTENZIONE: nota importante. Sostieni questo BLOG con una donazione, cliccando sul bottone nella colonna di destra. Così facendo, sosterrai questa iniziativa e permetterai al blog di sopravvivere.

Grafici by Bloomberg. Per ingrandirli basta cliccarci sopra.