in caricamento ...

Bond High Yield: un panorama in evoluzione

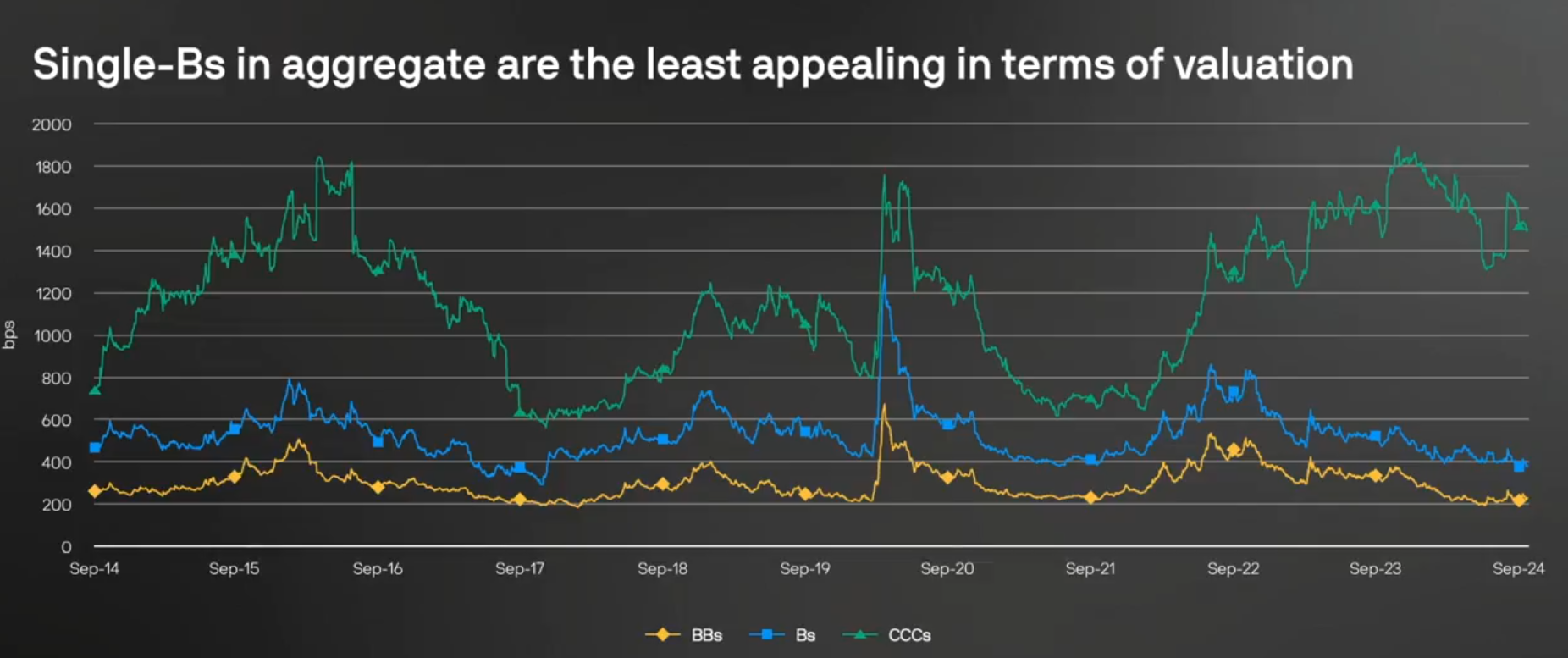

Il mercato dei titoli High Yield, sia negli Stati Uniti che in Europa, sta attraversando una fase di profonda trasformazione. Da un lato, gli spread si sono contratti a livelli minimi storici, alimentando un senso di ottimismo tra gli investitori. Dall’altro, persistono diverse incognite che potrebbero incidere sull’evoluzione futura di questo asset class.

Un quadro condiviso, sfumature diverse

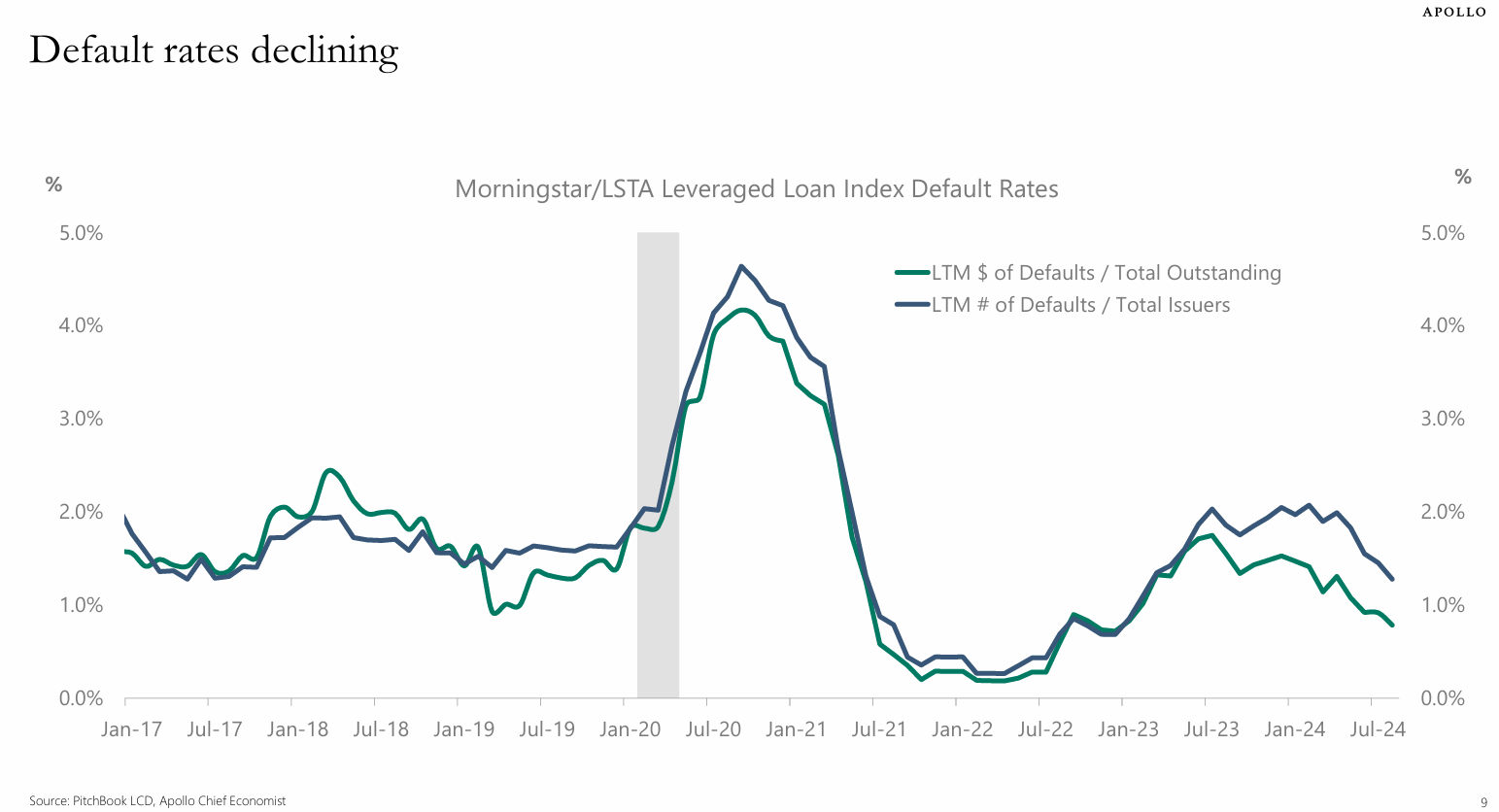

Sia negli Stati Uniti che in Europa, i tassi di default sono in diminuzione, gli utili aziendali stanno superando le attese e la qualità del credito, seppur con qualche eccezione, si è rafforzata. Tuttavia, esistono delle differenze significative tra i due mercati. In Europa, ad esempio, il rischio di un “maturity wall” incombe su molte società, mentre negli Stati Uniti la maggiore esposizione ai settori ciclici rende il mercato più vulnerabile alle fluttuazioni economiche.

I fattori chiave da monitorare

Diverse sono le variabili che potrebbero influenzare l’andamento futuro dei titoli High Yield:

- Politica monetaria: Le decisioni delle banche centrali in merito ai tassi di interesse avranno un impatto diretto sui costi di finanziamento delle imprese e, di conseguenza, sulla loro capacità di rimborsare il debito.

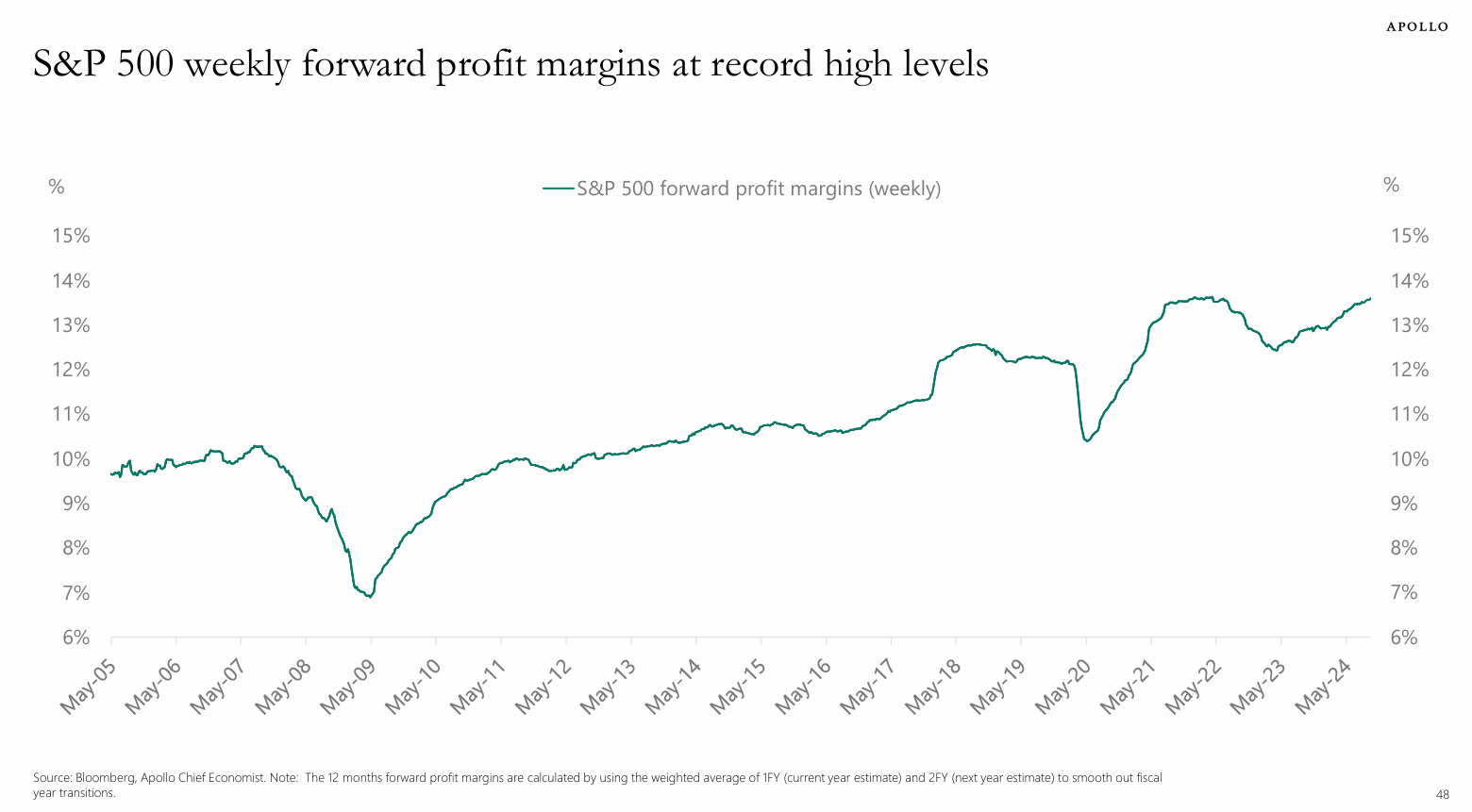

- Ciclo economico: Una nuova recessione potrebbe innescare un aumento dei tassi di default e, di conseguenza, un allargamento degli spread. Ma come da grafico qui sopra, al momento le aspettative per gli utili aziendali sono tutto fuorchè negative. Aspettative difendibili?

- Geopolitica: Eventi imprevisti, come guerre o crisi sanitarie, potrebbero sconvolgere i mercati finanziari e aumentare la volatilità dei titoli High Yield.

- Qualità del credito: È fondamentale monitorare costantemente la qualità del credito degli emittenti High Yield, prestando particolare attenzione ai settori più esposti e alle società con profili di rischio elevato.

Opportunità e rischi

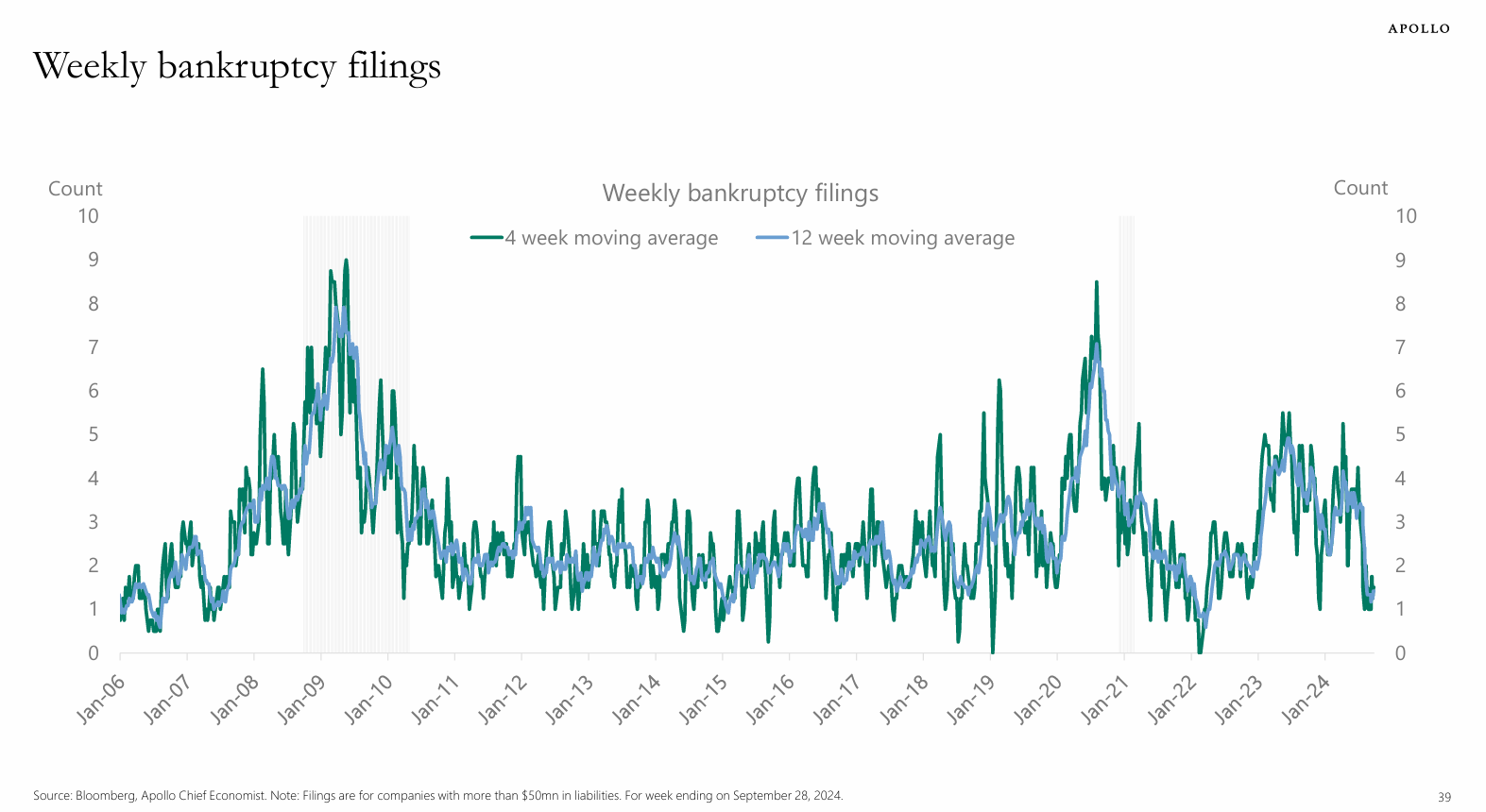

Nonostante le incertezze, il mercato High Yield può offrire ancora interessanti opportunità di investimento, ma attenzione, secondo me ci vuole un elevato profilo di rischio, proprio perchè secondo me il premio al rischio, soprattutto nella parte lunga della curva, non è così interessante. E’ fondamentale adottare un approccio selettivo e diversificato, privilegiando emittenti con fondamentali solidi e prospettive di crescita a lungo termine. Guardate qui sotto. I fallimenti sono in forte discesa. Un trend che ha raggiunto i minimi, ottimo per certi versi ma fisiologicamente non sostenibile.

Occhio però ad eventuali cambiamenti di sentiment sui mercati. Se torna il risk off, a quel punto gli High Yield rischiano di diventare un pericolo. Si potrebbero infatti allargare gli spread, rendendo questi bond volatili come le azioni. Ma oggi questo rischio non si percepisce. Proprio per nulla. Fin troppo e questo un po’ mi preoccupa.

STAY TUNED!

–