in caricamento ...

AZIONI: quale performance ci possiamo aspettare mediamente

Il passato è statistica ma spesso può essere molto utile per fare delle analisi in proiezione. Visto che tutti dicono che nel lungo termine sono i mercati azionari ad essere vincenti, e allora andiamo a vedere come stanno le cose partendo dalla tavola dei rendimenti che vi ho esposto qui sopra.

La tavola dei rendimenti mostra le performance registrate, anno per anno, da 15 diversi mercati su un periodo di 21 anni (dal 2002 al 2022). Sono stati selezionati i principali indici rappresentativi dei mercati monetari, obbligazionari, azionari e delle commodities al fine di fornire una panoramica globale sull’andamento dei mercati finanziari. A ciascun indice di mercato è stato assegnato un colore e per ogni anno dal 2002 al 2022 le performance sono state ordinate in senso decrescente.

Questo strumento permette di mettere a fuoco i rendimenti assoluti registrati dal singolo mercato e analizzarne l’evoluzione per comprendere se, nel corso del tempo, è presente una particolare tendenza e permette di osservare, sui singoli anni e quindi a parità di eventi, le performance relative registrate da un mercato rispetto agli altri.

La tavola dei rendimenti permette di evidenziare alcuni concetti fondamentali, come l’esistenza di un trade-off rendimento/rischio per il quale, su un arco temporale sufficientemente ampio è possibile pensare di realizzare rendimenti maggiori soltanto accettando livelli di rischio crescenti. Questo principio però potrebbe risultare non sempre rispettato da tutti i mercati i quanto, in alcuni casi anche livelli di rischio elevati potrebbero comportare perdite notevoli.

Lo strumento esprime inoltre il fondamentale concetto di diversificazione dal momento che, come evidenzia la tabella, non è detto che i rendimenti passati si verifichino in futuro e dal momento che, da un anno all’altro, i mercati possono cambiare notevolmente la posizione nella classifica delle performance. Da qui la diversificazione gioca un ruolo fondamentale per mitigare la volatilità dei risultati e rafforzare il concetto di trade-off rendimento/rischio, il quale risulta maggiormente verificato all’aumentare della diversificazione. (Source)

CORRELAZIONE BOND EQUITY

Un aspetto di notevole rilevanza è l’aumento della correlazione tra l’azionario e l’obbligazionario nel 2022. Tutti gli indicatori obbligazionari europei presi in considerazione hanno visto un incremento notevole di questo parametro rispetto ai vari indici azionari. Con una conseguente diminuzione, a livello di portafoglio, dei possibili benefici dovuti alla diversificazione come già visto durante la crisi Covid. Ad esempio la correlazione tra l’ICE BofA Euro Government e l’MSCI Europe è aumentata di 0,25. Tutto questo è figlio dello scenario “Goldilocks”. Tassi straordinariamente bassi con mercato obbligazionario che quindi, ha portato i rendimenti in negativo restringendo tutti gli spreads. Quindi il premio al rischio sui bond è diventato risibile. Uno scenario idilliaco per la concessione del credito. La liquidità era iper abbondante e quindi chiedere denaro a prestito significava fare un “favore” alle banche.

E tutto questo avveniva con le azioni che continuavano a salire.

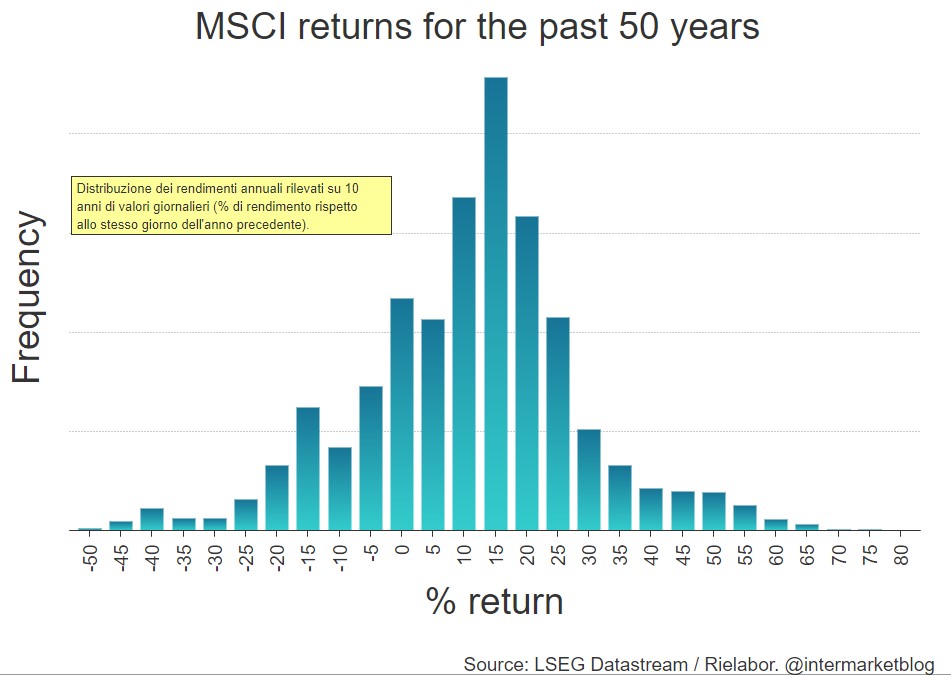

Adesso il quadro di mercato si sta un po’ evolvendo e le motivazioni sono oggetto di discussione su questo blog. Ma se prendiamo questi dati e li “frulliamo” riusciamo a capire quanto rendono mediamente le borse? Facendo un ragionamento di lungo termine e prendendo come oggetto l’indice MSCI World, possiamo dire che il rendimento medio dell’azionario globale negli ultimi anni è mediamente pari al 15%.

….” in alcuni casi anche livelli di rischio elevati potrebbero comportare perdite notevoli…..”

avvisare Alessia Vicario & Pietro Zanoni che la frase sopra potrebbe creare confusione fra i neofiti….