in caricamento ...

WALL STREET: quadro positivo, il bear market può aspettare

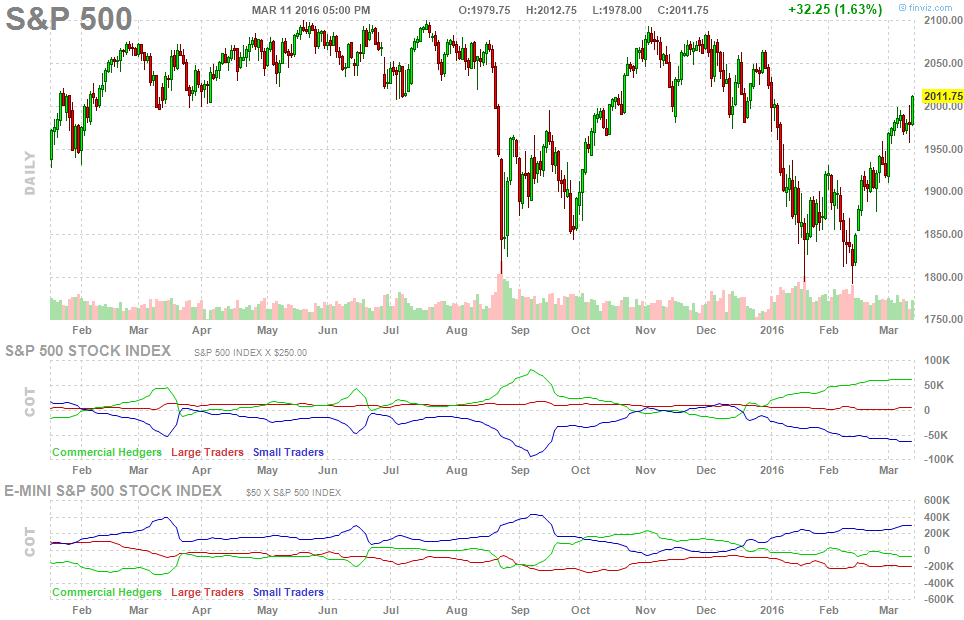

In una fase di grande difficoltà, la lettura dei dati del CFTC ci ha aiutato molto per la gestione e l’interpretazione del momento di mercato. E gli orsi staranno ancora ai box per un po’ . Analisi del COT Report del CFTC. [Guest post]

Cari amici, dopo quest’ultima settimana, ancora molto convulsa e volatile, contrassegnata dalle sorprendenti, e per molti aspetti inattese, decisioni di politica monetaria ad opera della BCE, i mercati finanziari internazionali sembrano maggiormente rassicurati, poichè si spera che, anche grazie a quest’ultimi interventi, possa migliorare la situazione dell’economia europea, e di conseguenza, visto il suo peso, dell’intera economia globale.

Il grande puzzle degli ultimi 9 mesi è stato il crollo del prezzo delle materie prime, e del petrolio in particolare, e come esso abbia influenzato non solo il mercato del credito, ma anche il sentiment finanziario del settore e del mercato azionario. Oggi, invece, lo scenario intermarket appare sicuramente più tranquillizzante. In concomitanza con la ripresa delle quotazioni del crude oil registriamo, infatti, un indebolimento del dollaro Usa, inatteso dai più dopo il primo rialzo dei tassi operato dalla FED in dicembre. Salutare indebolimento, poiché molto caro è stato il prezzo pagato dall’economia americana al rafforzamento della propria valuta, che è equivalso, in pratica, ad una stretta monetaria ben più grave di quella sinora operata dalla FED. Storno del dollaro che, favorito dall’auspicata ripresa del Vecchio Continente e dei Paesi emergenti, potrà credo proseguire, consentendo in tal modo alla FED di continuare, con maggiore tranquillità, nel processo di stabilizzazione della propria politica monetaria, ormai non più procastinabile.

Anche il mercato dei bond, in cui si è maggiormente espresso il sentiment negativo degli ultimi mesi, invia da qualche settimana segnali incoraggianti. Il decennale Usa, infatti, è di nuovo molto prossimo alla soglia del 2 %, mentre il bund tedesco da anch’esso segnali di ripresa riportando il proprio rendimento allo 0,27 %. Inoltre in concomitanza con il miglioramento delle prospettive di crescita economica, si riduce e di molto lo spread con il settore degli High Yield bonds. I mercati azionari, infine, salutano anch’essi con favore le misure di politica monetaria ultra espansive annunciate da Draghi, nella speranza che le stesse contribuiscano finalmente a sanare il decoupling, in termini di crescita economica, esistente ormai da anni tra il Vecchio continente ed il resto del Mondo. In particolare, il nostro benchmark azionario mondiale, l’S&P 500, si riporta abbondantemente sopra quota 2000 punti, scongiurando, almeno per il momento, tutte le ipotesi catastrofiche circolate negli scorsi mesi.

Ciò premesso, passo ad esaminare i nuovi dati del COT REPORT settimanale, pubblicati venerdì sera dalla CFTC (Commodity Futures Trading Commission), concernenti i valori aggregati dei Futures e delle Options su tutti gli indici azionari USA, che risultano essere i seguenti:

Commercial Traders : + 45.950

Large Traders : – 34.376

Small Traders : – 11.574

Del tutto coerentemente con il sopradescritto miglioramento dello scenario intermarket, si conferma la particolare configurazione del mercato dei derivati azionari Usa, che già da 6 settimane orsono ci rassicurava sulla tenuta dei mercati azionari. In quest’ultima settimana le movimentazioni dei diversi operatori, sono state davvero esigue, pari a soli 1.849 contratti. In particolare, i Large Traders, confermano, a torto credo, tutto il loro scetticismo, vendono infatti altri 561 contratti long e ribadiscono ancora una volta lo loro convinta posizione Net short. Gli Small Traders, invece, pur acquistando 1.849 contratti long, riducono solo di misura la loro attuale ed insolita posizione Net Short, confermando sostanzialmente tutte le loro paure sulle prospettive dei mercati azionari. I Commercial Traders, invece, grazie alle loro migliori conoscenze sul reale stato dell’economia mondiale, pur cedendo 1.288 contratti long, confermano convintamente la loro ancora pingue e decisa posizione Net Long e la loro forte presa sul mercato azionario. Le esigue movimentazioni di quest’ultima settimana, che disegnano un mercato dei derivati azionari quasi immobile, confermano che nella maggioranza degli operatori permane una diffusa sfiducia ed un sentiment estremamente negativo.

Situazione apparentemente negativa, da interpretare invece in senso assolutamente contrarian, anzi oserei definirla una situazione ottimale per le prospettive future dei mercati azionari, poichè nel passato analoghe configurazioni del Cot Report hanno sempre preannunciato periodi di forte ripresa delle quotazioni azionarie, e mai prefigurato l’avvio di un bear market come invece ci è toccato leggere negli ultimi mesi..

Momento, pertanto, meno incerto di quello del recente passato, che cercherò, come sempre, di tradare con il mio originale trading system, fondato sullo sfruttamento e sulla valorizzazione dell’effetto “LONG TERM MOMENTUM“, descritto negli studi dei professori Jegadeesh e Titman, ed illustrati nel mio sito http://longtermmomentum.wordpress.com/. Dopo quest’ultima settimana, il mio portafoglio, denominato “ Azioni Italia – LTM “, registra una perdita annua pari al 5,6 %. Perdita nettamente inferiore a quella registrata dal nostro benchmark di riferimento, costituito dal Ftse All Share, pari nel contempo al – 11,4 %. Una sovra- performance del 5,8 %, che ci dà un’ ulteriore conferma circa la bontà delle indicazioni operative derivanti dagli studi e dalle ricerche dei due noti professori Usa. Dopo i recenti forti rimbalzi dei mercati azionari questa settimana riconfermo la mia esposizione long sull’equity italiano, ma riduco prudenzialmente la stessa dal 100 all’80 % del mio portafoglio. Chi desidera approfondire e ricevere maggiori informazioni sul mio trading system e sulla composizione del portafoglio “ Azioni Italia – LTM “ può consultare, se lo vuole, direttamente il mio sito. Vi ringrazio per la vostra stima e fiducia, ed auguro a TUTTI gli amici di Intermarketandmore buon trading.

Lukas