in caricamento ...

ATLANTIA: collocamento nuova obbligazione. Conviene oppure no?

Guest post: analisi comparativa nuova emissione bond Atlantia con alternative paritetiche e analisi CDS e dati bilancio.

In questo giorni avrete notato lo spot emozionale di Atlantia passare per la televisione. Di cosa si tratta?

Atlantia S.p.A. (già Autostrade S.p.A.) è una società per azioni italiana, costituita nel 2002 ed avente come attività quella di holding finanziaria dell’omonimo gruppo di società attive nella gestione in concessione di tratte autostradali. Il principale azionista è la famiglia Benetton.

Atlantia debutta con un bond per il pubblico dei risparmiatori. Questa dopo, l’esperienza di Enel in febbraio, è in Italia la seconda emissione obbligazionaria “corporate” del 2012 dedicata al retail. Le due società hanno rating simili. Enel è molto più conosciuta al pubblico dei piccoli investitori ed è anche molto più attiva sul mercato. Atlantia è, invece, al suo esordio. Proviamo a conoscerla meglio.

“Il nome di Atlantia, (…) si rifà al mito di Atlante, colui che secondo la mitologia greca era stato comandato da Zeus a sorreggere il peso della volta celeste (…)”(*).

In realtà il “lavoro” di Altante altro non era che una punizione per essersi ribellato a Zeus.

Caratteristiche della nuova emissione

La nuova emissione di Atlantia sarà in collocamento dal 19 novembre al 7 dicembre 2012. Presenta le seguenti caratteristiche:

* la cedola è a tasso fisso (e la comunicano solo alla fine del periodo di collocamento)

* l’importo totale dipenderà dalle adesioni raccolte con un minino di 750 milioni di euro

* la durata è di 6 anni

* il margine minimo è fissato al 2,6%.

Lo spread (detto anche margine) è quanto l’emittente paga in aggiunta al tasso fisso. Indicativamente, utilizzando il tasso swap rilevato il giorno 15 novembre 2012 (1,052%), sommandolo al margine minimo (2,6%) otteniamo un rendimento del 3,652% per la nuova emissione Atlantia.

Gli investimenti alternativi

Per capire come valutare il rendimento della nuova emissione in collocamento, occorre partire dalle condizioni offerte sul mercato da obbligazioni simili in termini di:

1- caratteristiche dell’emittente

2- durata del titolo

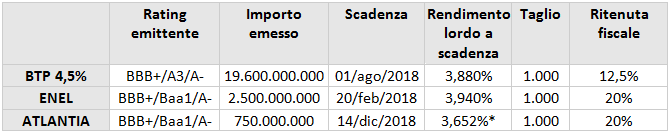

Verifichiamo quindi i rendimenti di mercato per le obbligazioni con merito di credito simile a quello di Atlantia.

Clicca per ingrandire

Fonte: quotazioni del Sole 24 Ore del 17 novembre 2012

Le due emissioni alternative offrono rendimenti lordi superiori al 3,8%. Quindi, se Atlantia emettesse con una cedola uguale a quella ipotizzata del 3,652%, avrebbe un rendimento lordo inferiore.

Il BTP e il bond Enel emesso lo scorso febbraio hanno inoltre un altro grosso vantaggio: sono maggiormente liquidi dato che l’importo totale emesso è molto superiore.

Il confronto tra il margine e il costo del Credit Default Swap (CDS) è un altro indicatore utile per valutare la convenienza del rendimento (e quindi dell’investimento). Il CDS è il costo quotato sui mercati finanziari all’ingrosso per coprirsi dal rischio di credito di un emittente: un’assicurazione per il rischio default, insomma.

Il CDS (a 5 anni) di Atlantia è pari a circa 258 punti base (2,58%) e il margine per questo collocamento (2,6%) è superiore – anche se di pochissimo – al costo del suo CDS.

Questa è la condizione necessaria perché un investitore istituzionale consideriinteressante l’acquisto di bond: l’emissione è conveniente se, dopo aver pagato l’assicurazione per coprire il rischio di fallimento dell’emittente (CDS), siha ancora un rendimento positivo.

Caratteristiche dell’emittente

Atlantia è il principale operatore di autostrade in Italia. Il gruppo italiano è presente anche in Francia, negli Stati Uniti e ha una mirata presenza nei mercati emergenti: in India e recentemente anche in America Latina.

Le concessioni autostradali in Italia hanno subìto la crisi. Nel 2012 il traffico è diminuito del 7,5% e l’aumento dei costi ha portato l’EBIT al 44,9% dei ricavi rispetto al 49,4% dei 9 mesi del 2011.

I recenti investimenti esteri in Cile e Brasile e quelli domestici per l’ammodernamento della rete, hanno portato l’indebitamento finanziario da 9 a 10 miliardi di euro.

Le agenzie di rating hanno recentemente rivisto i giudizi, adeguandoli a quelli rilasciati all’Italia che rappresenta l’83% dei ricavi complessivi.

Il “dividend pay out ratio”, ovvero la percentuale degli utili che viene distribuita agli azionisti, è il 66% e il “dividend yield” (rapporto dividendi/valore dell’azione) è circa del 6%.

Questi indici riflettono l’attenzione dell’emittente volta a soddisfare principalmente le esigenze della categoria di investitori di capitale.

Dati di bilancio

Conclusioni

Se l’emissione venisse prezzata con un rendimento del 4% sarebbe un investimento attraente rispetto alle condizioni di mercato attuali. Non interessante se, al contrario se, al termine del collocamento venisse prezzata sulla base del margine minimo indicato in prospetto (2,6%).

Di fatto a parità di scadenza e rating esistono sul mercato investimenti alternativi più allettanti. Non ultimo il fatto che il BTP gode di una tassazione molto più favorevole (12,5% rispetto al 20%) per il retail.

Dunque se il titano Atlante regge il mondo, richiamandosi ai caratteri di “globalità, forza, solidità e responsabilità che contraddistinguono l’operato del Gruppo”(*), allora dovrebbe sostenere allo stesso modo il peso degli azionisti ma anche quello degli obbligazionisti. Altrimenti Zeus potrebbe punirlo nuovamente.

Source: Advise OnlyNon sai come comportarti coi tuoi investimenti? BUTTA UN OCCHIO QUI| e seguici su TWITTER per non perdere nemmeno un flash real time! Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su databases professionali e news tratte dalla rete | NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

La commissione di collocamento viene pagata direttamente dall’emiuttente al collocatore e quindi non abbatte il prezzo, … poi quello che conta è il mercato in questo caso che dimostra di apprezzare molto Atlantia come emittente tanto è vero che un bond cedola 3,375 scadenza settembre 2017 quota 104 !! Penso che i detentori tenteranno di arbitraggiare e quindi ritengo conveniente la sottoscrizione anche se a rendiemnti più bassi …. Il prezzo dice che il mercato reputa meno rischioso Atlantia che un titolo di stato , ora è così ! e non è detto che dobbia,mo essere d’accordo, ma i prezzi sono questi ..

Beh, una volta tanto non sono d’accordo con l’ottimo DT e con Gremlin.

Il motivo per cui ritengo una buona scelta questa obbligazione è semplice.

Sul secondario le emissioni di Atlantia sono apprezzate: aldilà dei CDS (inferiori a molte società e stati più conosciuti), basta guardare i tres che altre obbligazioni di Atlantia esprimono sul secondario.

I rendimenti sono ben inferiori a quanto pagherà questo titolo, e per giunta hanno duration maggiore e taglio minimo di 50k o 100k euro.

Ergo, visto che la volatilità di questi titoli è bassa ed i rendimenti continuano a rimanere contenuti anche in questi giorni in cui si è aperto il collocamento, trovo probabile che la nuova obbligazione di Atlantia si allinei al tres espresso dalle sue consorelle, con relativo aumento dei corsi.

Quanto alla liquidità del titolo, è evidente che andrà verificata. tuttavia i presupposti sono buoni (taglio minimo contenuto e, soprattutto, quantitativo nominale emesso piuttosto consistente).

Si tratta, naturalmente, di un’opinione che esprimo sottovoce e nel pieno rispetto degli autori di questi blog, sempre di ottima fattura.

perfettamente in linea con il tuo punto di vista. anzi mi scuso se ho scritto il commento qui sotto senza aver prima letto il tuo 😉

In linea di massima, se ti vengono a proporre qualcosa è per sbolognarti un pacco.

Le occasioni vere non vengono pubblicizzate, anzi vengono tenute ben segrete.

Mi sembri abbastanza prevenuto ! ci sono pacchi e ci sono cose buone … non mi sembra che il colossale collocamento di Enel fatto un pò di mesi sia stato un pacco ! come non mi sembra nemmeno il Btpi collocato dallo stato per una montagna di miliardi … se poi sei bravo a cercarti occasioni da solo, e ce ne sono … va benissimo, ma fare una affermazione come la tua non contribuisce a nulla … E’ un pò come sostenere per me sale o per me scende

vito_t@finanzaonline:

Lacommissione dicollocamentovienepagatadirettamente dall’emiuttentealcollocatoreequindi nonabbatteilprezzo, …poiquellochecontaèilmercatoinquestocasochedimostradiapprezzaremoltoAtlantiacomeemittentetantoèverocheunbondcedola3,375scadenzasettembre2017quota104 !!Pensocheidetentoritenterannodiarbitraggiareequindiritengoconvenientelasottoscrizioneanchesearendiemntipiùbassi….IlprezzodicecheilmercatoreputamenorischiosoAtlantiacheuntitolodistato,oraècosì ! enonèdettochedobbia,moessered’accordo,maiprezzisonoquesti ..

Io la penso come te. Anche perché vedendo la quotazione di Atlantia 2017 che ha rend 3,375 a 103,5 mi vengono in mente due idee:

– atlantia 2018 è buono anche ora che è aperto al retail e ha rendimenti inferiori ad Enel perché il suo indebitamento è nettamente inferiore e il mercato la premia.

– Gli istituzionali stanno tenendo su il prezzo del 2017 per far galleggiare il collocamento e renderlo appetibile fino a quando non si metteranno short per acquistare la nuova emissione sul secondario. Ma il prezzo del 2017 dovrebbe arrivare a 98,7 per allinearsi al mercato.

sempre molto interessanti queste analisi ma tutto sommato basterebbe dire

MAI si sottoscrivono prima della quotazione titoli a rendimento incerto: aspettare, osservare, valutare e decidere con calma

e al bancario di turno che propone l’affare del secolo, oggi con le Atlantia e ieri con l’ultima emissione ENEL rispondere: “Non subito, grazie, aspettiamo di vederle sul secondario”.

Ricordare che in fase di sottoscrizione le banche percepiscono un bonus per il collocamento e quindi hanno un conflitto di interessi che non sempre viene dichiarato.

E nel contempo chiedersi anche perchè prestare i propri soldi alla famiglia Benetton…