in caricamento ...

ANALISI MERCATI: turning point 2024

Niente di nuovo sul fronte occidentale. Stasera mi ritrovo finalmente nel mio amato letto dopo giorni itineranti nel Nord Italia, a cercare di fare il punto della situazione. E snocciolando un po’ di report vari (tra i tanti molto interessanti i recenti lavori di McKinsley & Company ed Edward Jones) cerco di riordinare le idee, rimettendo un po’ di ordine tra i vari dati che abbiamo a disposizione, cercando anche qualcosa che va “oltre” alle solite cose.

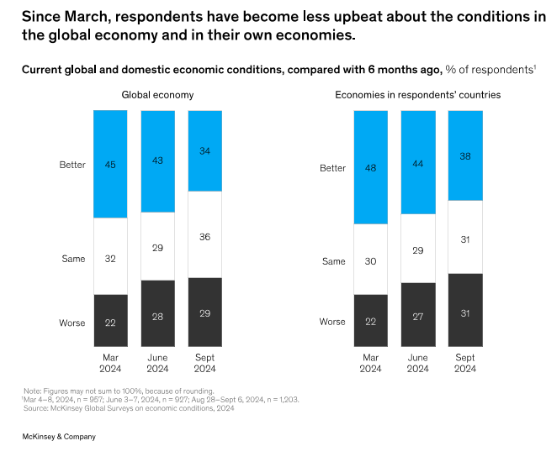

Il panorama economico globale del 2024 si sta rivelando un affascinante esercizio di equilibrismo, dove ottimismo e cautela danzano un valzer sempre più complesso. Mentre il 42% degli operatori di mercato si dice fiducioso in un miglioramento dell’economia nei prossimi sei mesi, questo numero nasconde una verità più sfumata: siamo ben lontani da quel 62% di ottimisti che caratterizzava l’inizio del 2023. Un calo che fa riflettere, come se il mercato stesse sussurrando “non è tutto oro quello che luccica”.

L’S&P 500 ha certamente dato spettacolo con un rally dell’11% da agosto, cavalcando l’onda del primo taglio dei tassi della Federal Reserve in due anni. Un movimento che ha fatto brillare gli occhi agli investitori più entusiasti, ma che potrebbe nascondere alcune trappole per i meno cauti. È come se Wall Street stesse giocando a poker con le carte scoperte, ma qualcuno potrebbe ancora avere un asso nella manica.

Instabilità politica: the big trouble

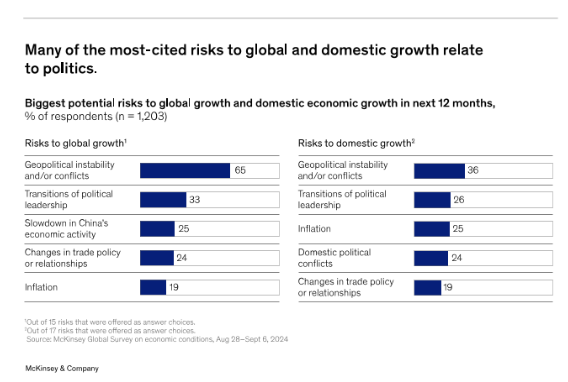

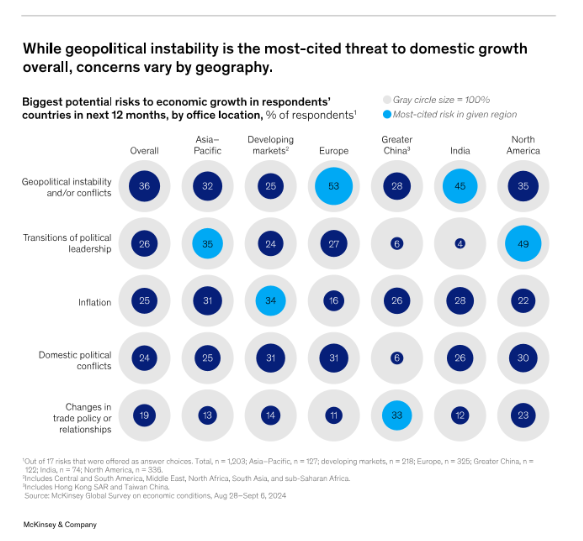

Il vero elefante nella stanza rimane l‘instabilità geopolitica, che tiene svegli la notte il 67% degli intervistati. Non è difficile capire perché: il mondo assomiglia sempre più a un complesso gioco di scacchi tridimensionale, dove ogni mossa ha ripercussioni inaspettate. Le transizioni politiche sono balzate al secondo posto tra le preoccupazioni principali, giusto in tempo per un anno elettorale che promette più colpi di scena di una stagione di House of Cards.

Particolarmente interessante, se non preoccupante, è il drastico cambio di sentiment nella regione Asia-Pacifico, dove l’ottimismo è crollato dal 62% al 37%. Un tonfo che fa più rumore del silenzio in una sala di trading, specialmente considerando il ruolo cruciale della regione nell’economia globale. È come se il dragone asiatico avesse improvvisamente perso parte del suo soffio infuocato.

Lato aziende: non è tutto oro quello che luccica…

Sul fronte aziendale, il 58% dei dirigenti mantiene un cauto ottimismo sulla crescita degli utili, ma è la domanda dei clienti a destare preoccupazione, con solo il 49% che prevede un aumento – il livello più basso da luglio 2020. È come se l’economia reale stesse mandando segnali di fumo che Wall Street fatica a decifrare.

ANNO DELLE ELEZIONI: uno sguardo al passato

Gli analisti prevedono altri 3-4 tagli dei tassi nei prossimi 12 mesi, con l’obiettivo di raggiungere il 3% entro fine 2025. Un percorso che sulla carta appare lineare, ma che dovrà navigare attraverso le acque agitate della volatilità pre-elettorale, storicamente attestata intorno al +16%. È interessante notare come, dalla seconda guerra mondiale, il mercato azionario sia aumentato in media del 10% nell’anno successivo alle elezioni presidenziali, indipendentemente dal vincitore. Il 2020 ha fatto persino meglio, con un impressionante +40%.

Ma forse il dato più intrigante è quello relativo ai rendimenti durante un intero mandato presidenziale: un sorprendente +61% in media, con picchi del 130% nei periodi post-bellici del 1948 e 1952. Numeri che farebbero girare la testa anche al più cinico degli operatori di mercato.

RECESSIONE: ma arriva oppure no?

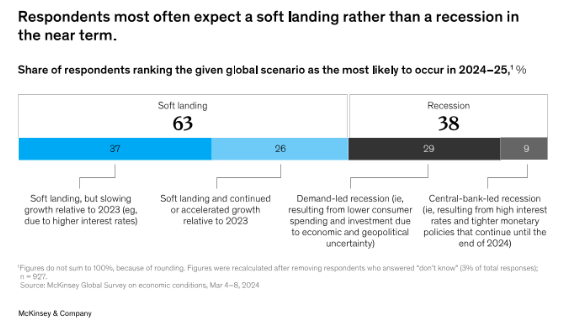

Le preoccupazioni per una possibile recessione sono raddoppiate, con il 54% degli intervistati che la considera uno scenario probabile, rispetto al 38% del trimestre precedente. Una recessione guidata dalla domanda sembra lo scenario più plausibile, alimentata da un’incertezza che sta erodendo il sentiment dei consumatori come acqua che sgretola una roccia.

In questo contesto, la prudenza non è solo la virtù dei forti, ma la strategia dei saggi. Il mercato ci sta offrendo uno spettacolo degno del miglior teatro dell’assurdo, dove gli attori principali – banche centrali, governi e mercati – recitano parti talvolta contraddittorie in una piece dal finale ancora tutto da scrivere.

Magnificent 7 in action

Per esempio, in 5 degli ultimi 6 trimestri, la crescita degli utili dell’S&P 500, escludendo i Magnificent 7, è stata negativa.

Si stima che l’utile netto dei Magnificent 7 crescerà del 18% nel Q3 2024, mentre le altre 493 aziende dell’1%.

Si noti tuttavia 2 cambiamenti di tendenza:

1) La crescita degli utili dei Mag 7 sta rallentando e (da una base elevata)

2) La crescita dell’EPS non-Mag 7 sta un po’ ripartendo ma a fatica (ed è leggermente positiva)

A tutti questi dati statistici, ne aggiungo uno di mercato che mi sta sempre a cuore e chi mi segue lo sa bene.

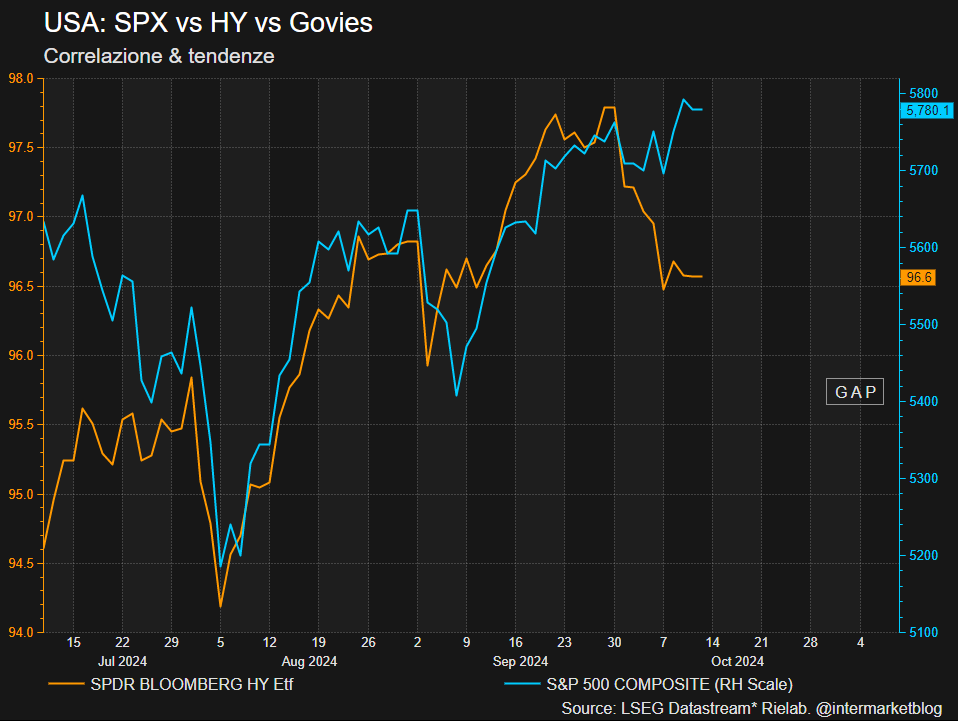

HIGH YIELD: segnali di allerta

In ambito intermarket è normale una correlazione tra equity e bond High Yield. Ecco, diciamo che la divergenza inizia a farsi sentire. Non è un bel segnale. Dite che è terrorismo? Nossignore, si chiama consapevolezza. E poi i mercati faranno la loro strada e magari il sistema riuscirà ancora per più tempo a tenere in piedi la baracca della FIDUCIA. Lo scopriremo solo vivendo.

Per navigare queste acque turbolente, sarà fondamentale mantenere una visione equilibrata, ricordando che i mercati hanno sempre premiato chi sa guardare oltre l’orizzonte immediato. Come diceva un vecchio trader: “Il mercato è come un yo-yo su un ascensore – concentratevi sull’ascensore, non sullo yo-yo.”

Danilo, Ho letto questo post subito dopo aver risposto al post precedente ” Mercato del lavoro USA ect ” di 3 giorni fa … e non ti smentisci mai devo dire

allora visto che qui sopra rivanghi un aggettivo a te caro ” assurdo” ( ” spettacolo degno del miglior teatro dell’assurdo,” ) ti ricordo che nella primavera del 2020 di fronte al primo rialzo del mercato (dopo il crollo dovuto al Covid) lo bollavi come non solo ” rimbalzo del gatto morto” ma tuonavi contro l’ ASSURDA CAPITALIZZAZIONE DEI MERCATI poi sappiamo tutti come è andata e se sei stato operativamente coerente con quello che predicavi ti sei perso delle occasioni mica da ridere….. forse questa volta avrai ragione

I report circolano sempre e da sempre e ce ne sono di tutti i tipi, solo che tu scegli di evidenziare solo quelli che supportano le tue sempre fosche previsioni

vedo che citi un simpatico detto di un trader … lo yo yo ” bene

bene io scelgo invece questo, che mi sembra più personalizzato ” i ribassisti sembrano più intelligenti, ma i rialzisti fanno soldi”.

Tengo a precisare che io non appartengo alla seconda categoria, purtroppo, quantomeno nel suo significato assoluto, l’ho citato solo perchè ti attaglia bene la prima categoria