in caricamento ...

ALERT MERCATI: punto di snodo fondamentale

La giornata di oggi rischia di diventare una delle più importanti di questo inizio 2023. Il motivo credo vi sia noto.

Parliamo di tasso inflazione, anche se è evidente che gli investitori stanno scommettendo su una lettura dell’indice dei prezzi al consumo che verrà di giovedì, migliore delle attese. Intanto ci si aspetta che il tasso inflazione confermi il suo trend correttivo, elemento fondamentale per allentare la pressione sulla FED in ambito di politica monetaria. Ma quand’anche la tendenza venisse confermata, il mercato spera e si aspetta un numero migliore delle aspettative.

Eccovi la slide che vi sintetizza in modo ideale un’instantanea sul dati oggi in essere e con le attese.

Per una volta mi permetto di dire che gli importanti dati sul lavoro vengono messi in disparte. Sembra quasi che lo spauracchio sia soprattutto l’inflazione e poi i dati sul lavoro vengono dopo anche perché al momento i numeri in questo ambito continuano ad essere più che soddisfacenti.

Ma la cosa che deve farci pensare, però, è un’altra. Tanto per cominciare, un calo dell’inflazione è imputabile a cosa? Alla politica monetaria? Ad una frenata del prezzo delle materie prime? Sicuramente entrambi i fattori hanno avuto una grande importanza ma non dimentichiamo un’altra cosa: che l’inflazione in USA sta scendendo perché che un evidente rallentamento economico, in USA come in Europa e un po’ come ovunque.

Quindi, tornado alla scommessa di prima degli investitori, occorre capire SE questa scommessa sia così motivata.

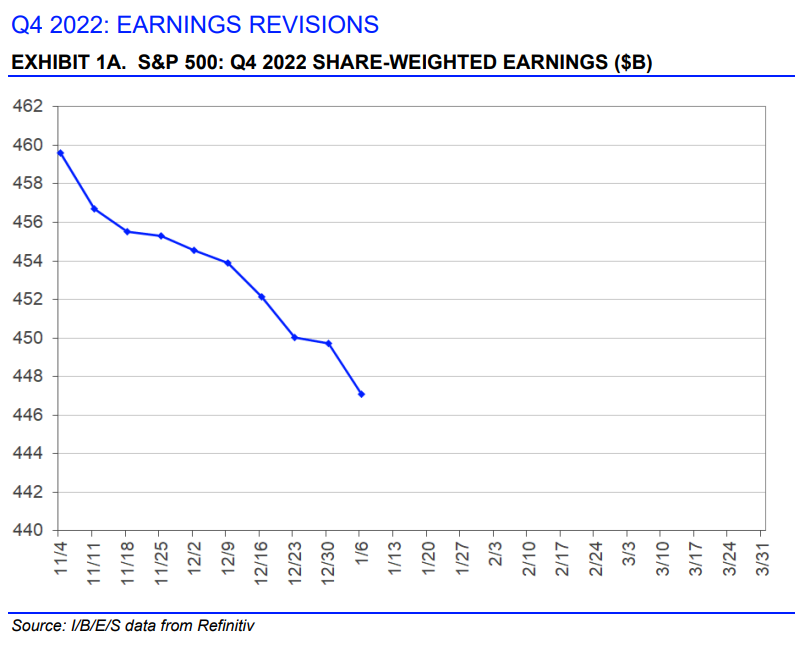

La risposta è SI soprattutto per il breve termine a livello di reazione emozionale. Ma poi signori. Occhio, che arriva il momento catartico per il mercato azionario. Le trimestrali di fine 2022. Infatti i conti degli ultimi tre mesi del 2022, sono attesi in flessione del 4,1% a livello di utili, cose che non si vedevano dai tempi della prima pandemia. Evidente quindi il RALLENTAMENTO dell’economia.

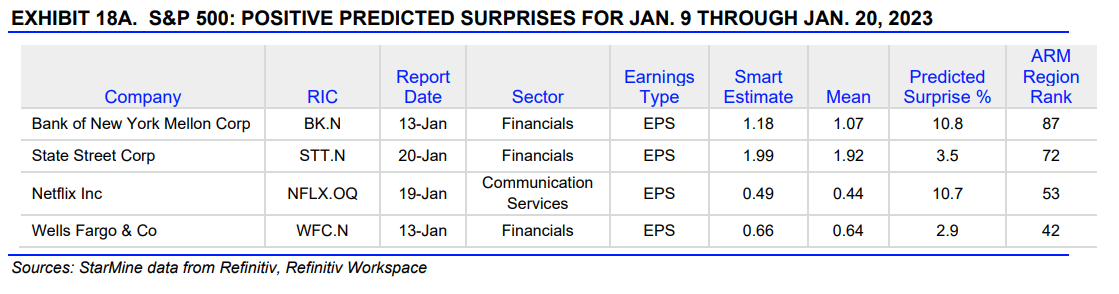

Le banche apriranno le danze con JP Morgan, Citigroup, Bank of America, Wells Fargo venerdì, e poi Goldman Sachs e da Morgan Stanley martedi che utili che sono attesi mediamente a -12% sempre con l’incubo NPL in aumento.

E poi ovviamente anche i titoli Tech che partiranno il 19 gennaio con Netflix, e poi Tesla e via via tutte le altre. Ricordate: chi comanda sono sempre gli utili, ma outlook sia a livello societario che macro (inflazione) può darci una bella mano per comprendere le prospettive dei mercati finanziari, e non solo.

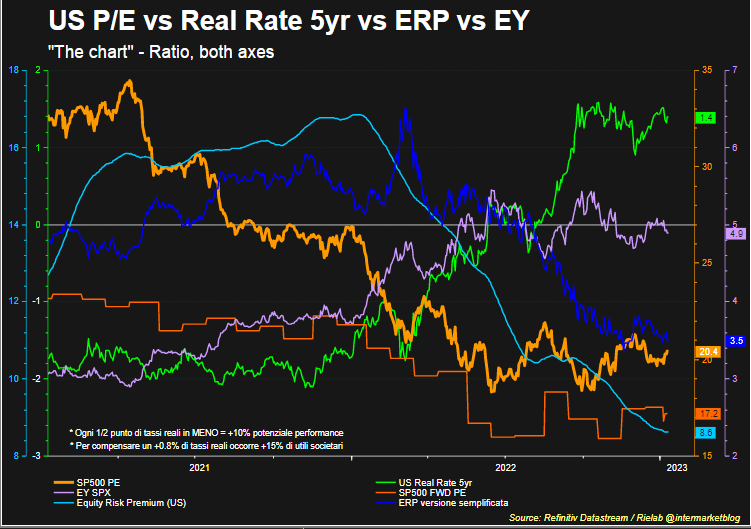

THE CHART

E chiudo con quella che io definisco “the chart”. Un grafico dove troviamo tante informazioni:

- SP500 Price Earning e SP500 Forward PE (per valutare gli utili aziendali rapportati al prezzo delle azioni)

- Earning Yield (per confrontarlo con i rendimenti dei bond)

- Equity Risk Premium (il premio al rischio pagato dall’equity)

- US real rate: il tasso REALE USA

Nelle note del grafico leggete l’importanza per le dinamiche del tasso inflazione: se infatti i dati del pomeriggio fossero migliori delle attese, i tassi reali diminuirebbero con chiare implicazioni per l’equity. E se poi ragioniamo sugli utili societari, occhio all’effetto compensazione dei tassi reali. Due fattori quindi, utili e tassi reali, che possono diventare esplosivi, nell’una e nell’altra direzione.

STAY TUNED!

–