in caricamento ...

MERCATI AZIONARI: occhio ai confronti storici!

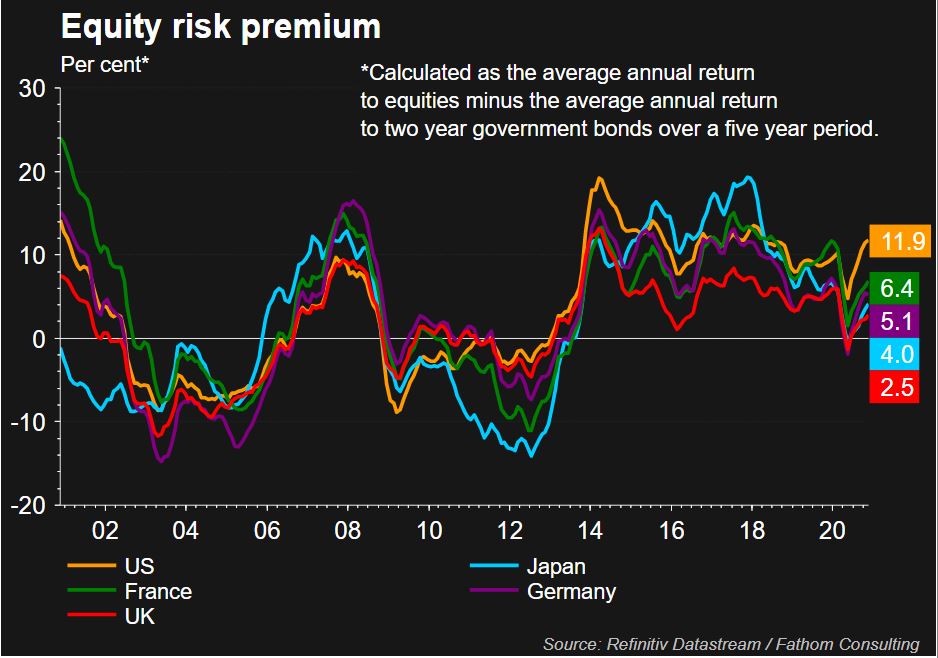

Basandoci sul singolo Price Earning, i mercati azionari oggi sembrano palesemente cari. Ma non dimentichiamo mai che nel corso degli ultimi anni, il mondo è totalmente cambiato. Quando mai si sono avuti ad esempio, tassi di interesse così bassi. E difatti l’indice ERP (equity risk premium) parla chiaro.

Alzi la mano chi in queste ultime settimane non ha ragionato sulle potenzialità rialziste del mercato azionario, oltre che sui rischi di cocenti correzioni.

Stiamo vivendo una seconda ondata con possibili forti ripercussioni sull’economia e cosa fanno i mercati? Sono ai massimi.

Allora si cerca di capire cosa sta accadendo. I ragionamenti da fare possono essere tanti. In questa sede faremo un’analisi alternativa, anche per lasciare dei messaggi diversi a quanto si legge ormai dappertutto.

E ovviamente prendetela come una semplice analisi alternativa che cerca di giustificare un momento di mercato dove la borsa continua a salire. Magari paragonandola col passato.

Ma è giusto ragionare con la storia quando le condizioni erano palesemente diverse?

Mi spiego meglio. Lasciamo da parte tutte le criticità che possono affliggere questo contesto storico ed economico. Da sempre il valore di una società si calcola attualizzandone i rendimenti futuri. O in modo più didattico, possiamo dire che il valore fondamentale di un’azione corrisponde al valore attuale dei dividendi che a società distribuirà in futuro. facendo le cose semplici, possiamo quindi dire che in condizioni stabili, ovvero di DIVIDENDI COSTANTI nel tempo, il valore di un’azione sarà teoricamente pari a:

E il rendimento richiesto all’equity è in forte, fortissima competizione con un altro tipo di rendimento. Quello del mercato obbligazionario.

Da qui una prima considerazione. Il rapporto P/E oggi risulta caro ma se prendiamo in esame i tassi di interesse che sono ai minimi storici, certi ragionamenti di multipli meritano di essere rivisti. Ecco qui ad esempio il primo grafico. I dividendi di Wall Street confrontati con i tassi del 10y Govies USA.

Già da questo banale grafico (e spesso le cose semplici sono quelle che funzionano meglio) notate che il differenziale di rendimento non è così anomalo. Quindi significa che le quotazioni azionarie non sono, all’apparenza, così indifendibili.

Se poi vogliamo fare le cose per bene, ecco un grafico molto più puntuale e preciso. Ve l’ho già presentato in passato ma lo ripropongo aggiornato. Parliamo di Equity Risk Premium. Ovvero è il premio al rischio azionario.

Equity Risk Premium in action

L’Equity Risk Premium (Erp) cosa rappresenta? E’ l’extra rendimento richiesto dagli operatori per investire in azionario piuttosto che in bond privi di rischio. E come potete vedere, é difendibile. Per avere maggiori spiegazioni sull’Equity Risk Premium cliccate QUI. Ma non solo.

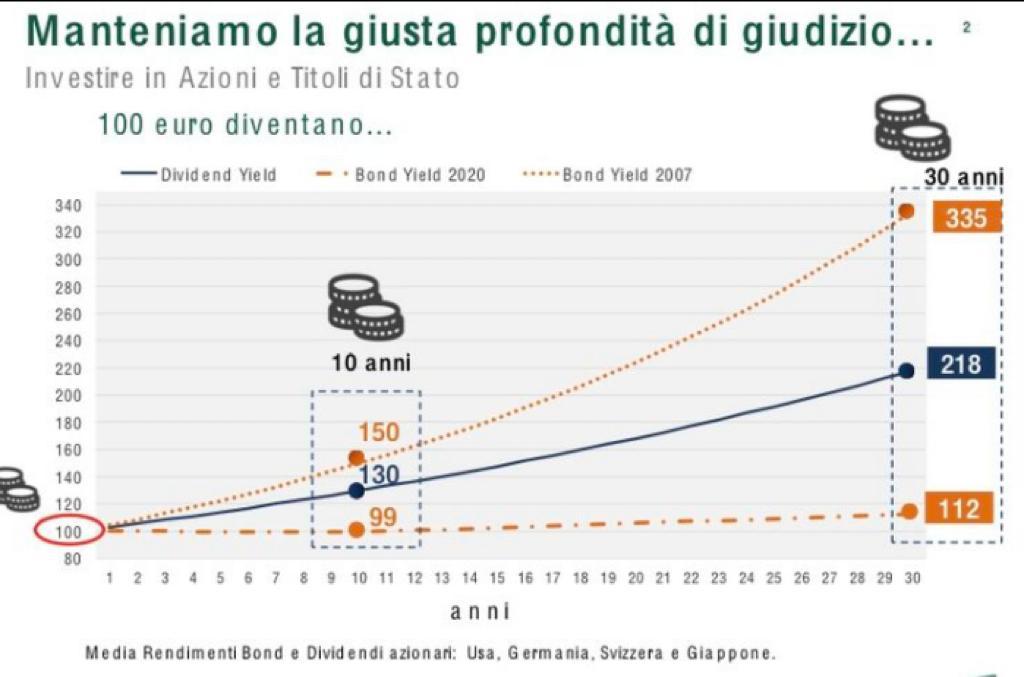

Riprendo un whatapp che mi ha girato l’amico Andrea sempre sull’argomento.

(…) La linea blu esprime la curva del rendimento dell’equity dividend yield attuale (USA-Germania-Svizzera-Giappone equipesati) proiettato a 10 e 30 anni. La linea arancione in basso esprime la curva del rendimento del bond yield attuale (le stesse quattro aree sempre equipesate) proiettato sempre a 10 e 30 anni. La linea arancione in alto la curva del rendimento dei bond yield nel 2007. La linea dell’equity dividend yield nel 2007 era simile e quindi sovrapponibile a quella attuale. Notate la differenza? Non è difficile capire che l’attuale risk premium attuale è nettamente differente (e molto più favorevole) rispetto a quello del 2007. Se osservassimo le stesse curve come erano delineate nel 2000 (dividend yield più basso di adesso, bond yield più elevato di adesso e anche di quello del 2007) capiremmo ancora meglio come tutti i grandi bear market vengono generati quando i rendimenti obbligazionari diventano così competitivi da generare massicce rotazioni fuori dal l’equity. È inutile quindi… …analizzare i fondamentali del mercato equity, analizzare le dinamiche politiche e sanitarie se si perde di vista la variabile decisiva dei tassi di interesse, reali e nominali. Mai dimenticarlo. (…)

Come avrete capito da queste elucubrazioni, che ovviamente sono sempre ampiamente discutibili ed opinabili, bisogna fare attenzione a “guardarsi indietro” quando si vanno a paragonare i multipli di mercato attuali con quelli del passato, perchè stiamo ragionando di due mondi diversi.

ATTENZIONE però: questo non va certo a cambiare però le problematiche che analizziamo quotidianamente, più una. Se il mercato dovesse cambiare pelle ed i parametri sopra esposti, guidati magari da tassi di interesse e tasso inflazione che si muovono in un modo “inatteso”, modificassero ad esempio proprio il parametro ERP, in pochissimo tempo il “mondo cambierebbe”. E non sarebbe nemmeno la prima volta.

Ecco perchè per i mercati è fondamentale il mantenimento dello status quo attuale, con tassi al lumicino, inflazione sotto controllo e rendimenti reali negativi.

STAY TUNED!