in caricamento ...

TOTAL PANIC o TOTAL CONFUSION? Indicatore contrarian e previsioni incongruenti

Bank of America rilascia il suo Bull & Bear indicator che si trova al minimo assoluto. E’ a ZERO, segnale potenzialmente contrarian che chiama il BUY. Ma allo stesso tempo si prevede un PIL oltre -10% in USA. Qualcosa non quadra, anche guardando buyback e margin debt.

I mercati hanno già sicuramente fatto un bel movimento correttivo. Si tratta per il solo mercato USA di circa 20 trillioni di USD e spread sul mercato obbligazionario del credito che è salito di oltre 400 bp.

Ma resta il feroce dubbio se già si sta scontando non solo il collasso degli utili societari, ma anche il tasso di default che avremo, il collasso economico che ne consegue oltre che tutte le conseguenze sociali.

Insomma, la mancanza di certezza sotto tutti gli aspetti sembra essere un problema da non sottovalutare, anche perché queste settimane, lo ripeto, abbiamo avuto un movimento di “ricopertura” che lascia il tempo che trova.

Ma ovviamente non tutti sono dello stesso parere. Ed è giusto che sia così, altrimenti non ci sarebbe mercato.

Tra le voci fuori dal coro leggo quelle di Bank of America.

Intanto il loro indicatore Bull & Bear registra un minimo che più minimo non si può.

(…) “Tough for asset prices & volatility to subside until human beings can safely leave their homes; that said … lows on corporate bond & stock prices are in,” wrote Hartnett, whose straightforward and data-filled notes are popular on Wall Street. Secondly, a powerful contrarian “buy” signal for the market has been triggered. Bank of America’s proprietary “Bull & Bear” indicator, which looks at recommended positioning of Wall Street, points to “extreme bear.”(…) [Source]

Il capo economista della stessa BofA M. Hartnett quindi la vede meno grigia di quanto, personalmente, la stia vedendo io. Anche se pure per BofA il mese di aprile potrebbe tornare ad essere difficile.

Intanto però questo indicatore di sentiment, lasciatemi dire, lascia il tempo che trova e potrebbe anche essere utile in determinati condizioni di mercato. E non sono quelle attuali.

Siamo nel bel mezzo di una tormenta che ci porterà ad una recessione senza precedenti. E sorprende persino che la stessa BofA poi se ne esca con una previsione di un PIL USA per il 2020 che collassa a -10,4%.

Non dimentichiamo la sottile linea che lega la previsione macroeconomica con le esigenze commerciali di una realtà che vive sulla gestione del risparmio e che in questi ultimi mesi ha subìto outflow importanti. Che per le case di gestione del risparmio significano miliardi di utili che sfumano.

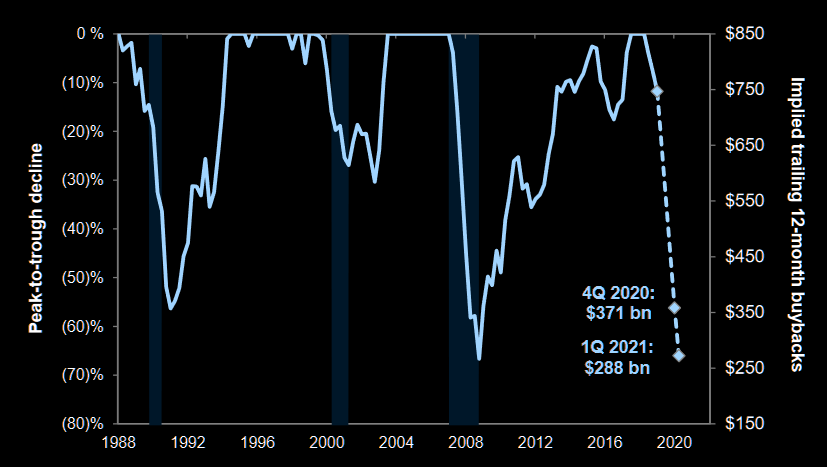

Ultima cosa. Sponda Goldman Sachs mi mandano questo grafico interessante. Ricordate i buyback? Bene, hanno avuto un impatto determinante nel rally della cosiddetta “bolla da asset”. Nel 2020 causa Covid-19, scenderanno del 50% e anche nel 2021 (prima parte non andranno meglio).

E se ai buyback aggiungiamo anche l’altro tassello, ovvero il debito creato ad hoc per seguire il trend, ovvero il margin debt che permetteva, con volatilità bassa, investimenti a basso rischio sui mercati finanziari (e ritorni molto interessanti) utilizzando la leva finanziaria…. Ecco, un’altra storia destinata a scemare. Questa la situazione registrata ad inizio mese scorso e già dava chiari segnali di frenata. Mancando questi due elementi, sarà difficile a far tornare a gonfiare le quotazioni facilmente. Anche con banche centrali estremamente espansive.

Quindi all’apparenza grande CONFUSIONE. Ma poi nel concreto non è così. Da un lato una reazione di breve del mercato che può essere guidata da indicatori di sentiment che portano ad un rimbalzo anche importante ne breve. Dall’altro lato invece parliamo di un discorso più strutturale, che va oltre al breve termine.

Come spesso accade, è tutto una questione di cluster temporali, oltre che di punti di vista.

STAY TUNED!

–

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Questa crisi è stata veramente violenta e imprevista. Non mi sarei mai aspettato che potesse degenerare fino a questo punto, anche se ancora ci sono alcuni aspetti che non mi quadrano completamente sui numeri. Se non è riconosciuta come un Cigno Nero per la sua natura epidemica già apparsa nei decenni scorsi, io la considero tale per la sua degenerazione esplosiva. Con le dovute differenze fra assetti economici di epoche diverse, la correzione del DJI dai massimi è identica a quella avvenuta durante l’epidemia di Influenza Spagnola del 1918, con la differenza che l’influenza Spagnola provocò la morte di oltre 50 milioni di persone in tutto il mondo e il 90% di questi aveva un’età compresa fra i 20 e i 30 anni. Con questo non voglio dire che il Covid-19 non abbia il potenziale del suo lontano cugino, ma solamente che le “pandemie” , nel breve, vengono gestite tutte allo stesso modo dai mercati globali: panic selling incondizionato.

Buybacks esagerati?! Siamo seri, questa attività è ampiamente diffusa dalla crisi del ’29 e le conseguenze a breve termine le conosciamo benissimo. Ad inizio anni ’90 se ne parlava allo stesso modo. Certo la loro diminuzione non farà innescare nessun crollo ulteriore. I buyback ripartiranno sicuramente, state tranquilli finché la SEC non interverrà. I tassi riscesi a zero faranno da input proprio come voleva Trump che, tanto per tornare con i piedi per terra, a Novembre affronterà le elezioni per la rielezione. Magari mi sbaglierò: nel breve (aprile maggio) ancora volatilità con possibilità di ritoccare i minimi del 23 marzo; già a Giugno l’Equity americano avrà digerito il pessimismo e ricomincerà a correre più di prima. Motivo? Guardatevi intorno: tassi delle principali banche centrali, oro, area Euro, WTI…. su quale altro cavallo puntereste?

Complimenti. Concordo appieno con Lei. Stessi concetti ribaditi nel mio ultimo post

Caro Danilo stasera varato il decreto imprese. 400 miliardi di garanzie bancarie. Le imprese che seguo io ne sono arci contente. I disfattisti si squaglieranno come la neve al sole…….

calano del 50%, cioè ne comprano il 50% con cosa ? già solo il 30% delle società quotate aveva cassa positiva prima, ora tranne una manciate le altre vanno sotto zero. Qual’è il P/E se E è negativo ?