in caricamento ...

GIAPPONE: storia di un evidente insuccesso (di politica monetaria)

Abenomics? Una grande scommessa che però, a conti fatti, risulta una scommessa persa. Una lezione per il sistema e anche per la Bce che ultimamente ha aumentato la gittata del suo bazooka.

Le banche centrali hanno cercato di assecondare i mercati, ultimamente, proprio perché, come spiegato, le stesse sono quasi diventate “prigioniere” della politica monetaria espansiva che hanno generato.

Tutte tranne una che ha “osato”invece sfidare i mercati.

E questa banca centrale è quella giapponese.

Malgrado le previsioni al ribasso sull’inflazione, Kuroda decide di non pigiare il piede sull’accelleratore e quindi non aumenta la portata del suo QE.

Comportamento frutto di un “accordo” con le altre banche centrali più importanti (FED e BCE) che entrambe hanno avuto un comportamento attendista? Probabile. Però i mercati, troppo ben abituati, si aspettavano qualche cosa in più. Il Doping purtroppo porta assuefazione e quando non fa più effetto occorre aumentare le dosi.

Ma così non è stato.

E i mercati che hanno fatto? Come è prevedibile, hanno bocciato (e di brutto) le decisioni della BOJ.

Crolla la borsa di Tokyo. L’indice Nikkei ha chiuso infatti la seduta odierna in calo del 3,1% a 16.147,38 punti. A pesare sulla fiducia degli investitori, dopo la giornata di vacanza di venerdì, il rafforzamento dello yen sul biglietto verde, ai massimi in 18 mesi sul dollaro, che ha seguito la decisione della Banca del Giappone – lo scorso giovedì – di non modificare la propria politica monetaria. La valuta nipponica scambia a 106,50 sul dollaro. (IO)

Un -5% in due giorni per il Nikkei, non male direi. E subito ovviamente intermarket in action, con Super Yen protagonista.

Ma se andiamo a guardare l’effetto del QE giapponese, ovvero quello che io ho sempre definito un “esperimento di politica monetaria”, scopriamo quanto il QE sia stato inutile.

Ve lo dimostro semplicemente con qualche grafico.

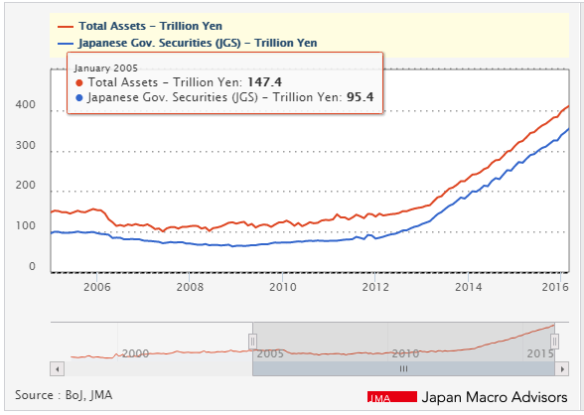

La BOJ ha gonfiato il bilancio in modo sempre più importante, gonfiando il mercato di liquidità.

Sale il debito pubblico e sale il bilancio della BOJ, direi tutto chiaro no? Soprattutto il fatto che il QE ha un costo per la BOJ non indifferente. Si chiama DEBITO.

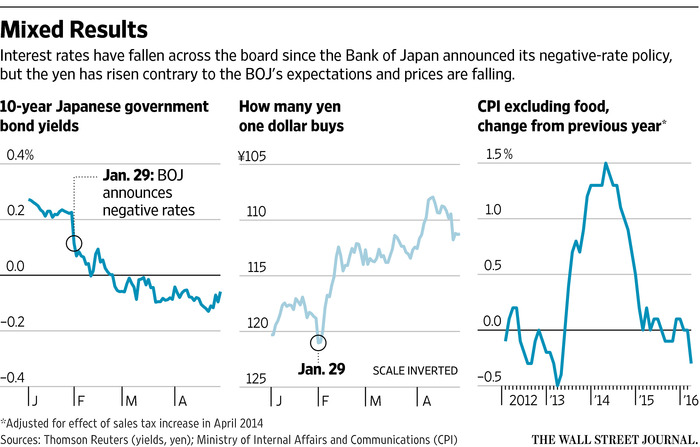

Ma allo stesso tempo, i dati sull’inflazione (il vero obiettivo del QE) non sono certo rassicuranti. Guardate il grafico più a destra. Quindi se inflazione sempre più bassa (deflazione), bond sempre più cari. Insomma una bolla allucinante.

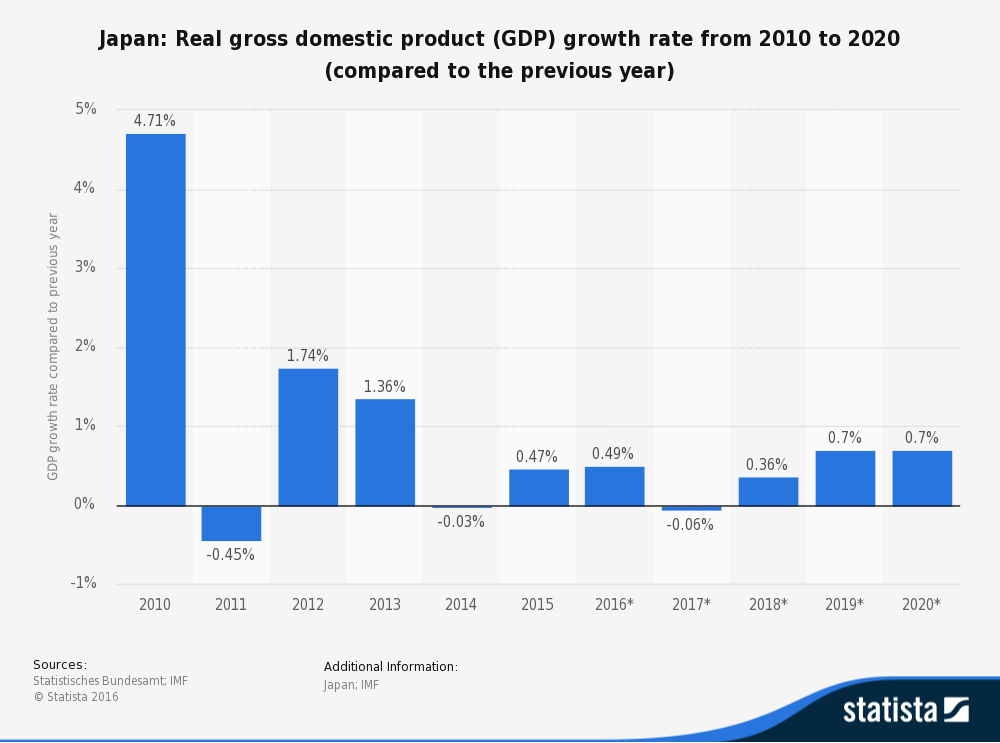

E soprattutto, tutto questo sforzo ha poi avuto degli effetti sul PIL giapponese? La risposta nel grafico sottostante.

Il PIL praticamente non solo è cresciuto in modo marginale, ma ultimamente addirittura stiamo tornando in recessione. Le previsioni? OK, come sempre in miglioramento…

Ma è palese che il messaggio è chiaro. Il QE da solo non lavora, ha bisogno del sostegno e dell’appoggio della politica, della congiuntura economica, ecc ecc. E quindi? Caro Mario Draghi, capisco il tuo sforzo, ma ha ancora senso caricare ulteriormente il bazooka quando sappiamo che da solo non otterrai nulla di concreto?

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

ah, il Giappone… ogni tanto salta fuori, come argomento…

argomento indubbiamente delicato… qualcuno in passato mi aveva ammonito dicendomi che era inutile preoccuparsene, perchè per un italiano i problemi già bastano e avanzano…

ciò nonostante, ciò che emerge da quel lontano paese -in fatto di economia e statistica- è quanto meno inquietante,

fino a rivelarsi un segno premonitore sul quale altre economie farebbero bene a soffermarsi con attenzione,

visto che il Giappone è stato uno dei primi paesi ad intraprendere certe scelte monetarie;

decenni consecutivi di “lost decades” ad iniziare da quello degli anni 90,

attraverso i quali una popolazione di oltre 120 milioni di abitanti è nel frattempo invecchiata, tanto da rivelarsi in rapporto al suo totale il paese più vecchio sul pianeta, credenziale non incoraggiante per uno Stato che vanta il secondo debito pubbl a livello mondiale assoluto (secondo solo a quello USA) con rapp al 230% (a cui è meglio non aggiungere anche quello privato, anch’esso molto elevato, per non fare venire brutti pensieri ai giapponesi, se mai ci pensano…)

un titolo governativo decennale come quello di recente emissione del Giappone, offerto a rendimento negativo agli investitori, qualcosa di significativo dovrebbe pur suggerire agli analisti e agli economisti, circa i benefici (quali?) e i rischi della ZIRP policy come prima conseguenza dei QE :

DT, ho tra le varie cose da te pubblicate, un grafico assai esemplificativo delle conseguenze del QE

[periodo analizzato 2008-2013 in USA]

che dimostra chiaramente che

se in teoria il QE doveva/dovrebbe stimolare domanda e consumi dell’economia reale (tale era stato venduto alle masse dalle banche centrali)

IN PRATICA riesce a stimolare in positivo solo la curva del SP500, in crescita continua dal 2009 [anno di varo del QE1 USA]

fino a raggiungere i massimi storici assoluti al 2015 ed ancora oggi aggrappato a questi livelli (con prospettive alquanto dubbie per il futuro, a meno che la Fed non vari un nuovo QE4 facendo la gioia di brokers e alta finanza…)

però abbattendo fino ad azzerare [o quasi] sia inflazione che costo del denaro e rendimenti di tutti i tipi

(dal grafico in oggetto si vede chiaramente che il rendimento del treasury dal 4% stabile del 2009 fino al 2010, cala progressivamente dal 2011 al 3% fino ad assestarsi ed inchiodarsi al 2% dal 2012 fino al presente, mentre la Fed è stata costretta ad abbattere il costo del denaro : era al 2% al 2008, dal 2009 sprofonda ai minimi assoluti (zero) per rimanerci fino al 2015, come sappiamo)

se uno osserva la curva storica del nikkei degli ultimi 5 anni e la affianca alla curva di espansione della BoJ

si rende conto di tutto e realizza immediatamente, senza bisogno ulteriore di parole…

ma tanto chi se ne importa (in Giappone), la BoJ è il primo (e unico) sottoscrittore del suo poderoso debito pubbl;

finchè riescono ad andare avanti con il gioco intrapreso, illudendosi, il gioco stesso resterà sostenibile;

unico dubbio : fino a quando ???

a proposito di dichiarazioni recenti di m.draghi,

ce n’è una, passata magari dai più inosservata,

in relazione alle lamentele dei tedeschi circa i rendimenti azzerati ultimamente

(da qualsiasi parte ci si giri o quasi)

che cela qualcosa di sinistro ed inquietante [se letta e interpretata nelle giuste modalità e prospettive] :

“i cittadini e risparmiatori tedeschi farebbero bene a sapere che attualmente esistono altri investimenti più redditizi anzichè mantenere tutti i loro soldi depositati nei c/c”

.

.

.

.

…no comment…

🙁

Anche questa dei tassi negativi è un pò una favola…..per i risparmiatori ciò che conta sono i tassi reali ( ossia quelli depurati dal tasso d’inflazione ) e come si vede dalla sottostante tabella i tedeschi hanno ben poco da lamentarsi…….infatti gli unici con tassi reali negativi sono gli americani.

Hai fatto benissimo a farlo notare. E quali sarebbero secondo quel personaggio indegno gli “investimenti redditizi”? Azioni ad alto rischio? Bond e derivati di non meglio specificata natura? Ricordo che alle elementari alcune banche territoriali facevano il giro delle scuole, a fini promozionali certo, ma l’intenzione, il messaggio che si voleva trasmettere ai bambini, era quello di promuovere il risparmio. Ora invece ci sono banchieri centrali come il draghi (il minuscolo è intenzionale) che il risparmio lo vogliono distruggere. E già, è un bel serbatoio al quale attingere per i parassiti dai quali viene profumatamente remunerato. Il mio giudizio è severo. Non aggiungo altro perchè cadrei inevitabilmente nel turpiloquio e nella coprolalia.

@ Longobardo

“Ora invece ci sono banchieri centrali come il draghi che il risparmio lo vogliono distruggere.”

…

tutto deve essere necessariamente contestualizzato;

al limite non penso nemmeno che sia draghi a volerlo, al massimo lui costituirebbe solo da esecutore; i veri mandanti sono altri(*)

in tempi non sospetti -quelli pre 2007 per intenderci- e ancora più indietro,

quando non erano ancora emersi a livello di alta criticità i noti problemi dei debiti pubbl degli Stati sovrani,

e quando la crisi del credito 2008 era ancora tutta da avverarsi [anche nella peggiore delle immaginazioni]

aveva un senso il :

“Ricordo che alle elementari alcune banche territoriali facevano il giro delle scuole, a fini promozionali certo, ma l’intenzione, il messaggio che si voleva trasmettere ai bambini, era quello di promuovere il risparmio.”

e infatti, è bene ricordarlo, uno degli articoli della Costituzione Italiana (almeno finchè ce la lasceranno tale in teoria, perchè in pratica quanto recentemente avvenuto in alcune banche italiane smentisce clamorosamente anche quella) cita che :

“La Repubblica incoraggia e tutela il risparmio in tutte le sue forme; disciplina, coordina e controlla l’esercizio del credito.”

Ma allo stato attuale, con tutti i problemi economici/sociali che si ritrovano a rincorrere banche centrali e governi dei paesi maggiormente industrializzati, l’elevato livello di liquidità lasciata depositata nei c/c evidentemente fà gola a molti, non solo a draghi (uno dei “must” preferiti di weidmann schauble e lagarde riferiti all’italia è che essa annovera il risparmio privato più cospicuo d’europa, in grado da far da garante all’elevato livello di deb pubbl del ns paese …non so se è chiaro il messaggio…);

E ancora : si inizia a leggere con un pò troppa frequenza, ultimamente, di pareri [di una certa levatura o meno] che vorrebbero ELIMINARE IL CONTANTE per lasciare spazio solo alla moneta virtuale : anche questo sarebbe uno step decisivo nel progetto che i banchieri centrali -e con essi i governi (*) ma soprattutto i poteri economici (*) dei maggiori paesi industrializzati dell’occidente- hanno in mente per il futuro. Pensiamoci.

Concordo. Ma la mia paura è che molto presto (prima di quanto ognuno di noi possa pensare) anche i tassi sui c/c saranno negativi. E ovviamente a quel punto non sarà più permesso prelevare, per decreto o più semplicemente perchè il contante sarà “fuori legge”. E’ un’ipotesi così peregrina la mia?

Non ci sarà nessuna legge per l’abolizione del contante, la sua scomparsa silenziosa è certa da quando con il cellulare si può pagare, il giorno della morte dipenderà da quanto velocemente prenderà piede questa moda.E poi il controllo sara totale, controllo monetario della persona, di posizione in qualsiasi momento e di opinione.

Spero di esserci per vederlo.

In Germania il contante è molto usato, più che da noi (o almeno così si dice), e sembra che i Tedeschi siano contrari all’eliminazione della banconota da 500 euro dal 2018* (giustamente, secondo me). E’ solo uno dei motivi per cui non credo proprio che il contante finirà, né per legge né per disuso. I pagamenti tramite cellulare sono solo una modalità aggiuntiva di pagamento, come le carte di credito, le carte di debito, i money transfer, paypal e simili, gli assegni, ecc.

Ben venga, ma come il contante è sopravvissuto finora nell’utilizzo quotidiano, sopravviverà per sempre.

(*Per la serie: “il contante viene usato per scopi illeciti”, e “l’onestà dei Tedeschi è su un altro pianeta rispetto a quella degli Italiani” – due luoghi comuni falsi che seppur contraddicendosi sono entrambi ritenuti veri da molti Italiani)

Chissà se la decisione di Koruda di non intervenire più (rispetto a quanto annunciato in precedenza) sia stata presa in maniera unanime dalle banche centrali?

Mi spiego: dal post di DT è evidente che le banche centrali in questo momento “appaiono” in difficoltà, come evidenzia anche l’uscita di Draghi… in contrasto con il suo stile elegante e “mansueto” (difficilmente attacca la controparte… come è invece successo ultimamente).

Ecco che decidere di non usare ulteriori munizioni (momentaneamente) e lasciare i mercati al loro destino può far comprendere ai politici (che evidentemente non hanno capito lo sforzo delle banche centrali… ma sono solo stati attenti al loro elettorato… o meglio ai sondaggi che esprimono il loro indice di gradimento) la necessità di agire… ed IN FRETTA con le necessarie riforme (ulteriori tagli agli sperperi e non…). Quindi fra pochi mesi tale decisione potrebbe essere un’arma a vantaggio delle stesse banche centrali… perché i politici disorientati e in panico (shock)… per il calo dei mercati… secondo voi a chi vanno chiedere aiuto?

Ecco che quindi non ci sarebbe più alcun ostacolo ad usare politiche espansive “meno convenzionali”…. incluso il famoso “helicopter money”…. che verrà adottato per prima dal Giappone (ovviamente… anche perché è il posto dove ci sono più anziani e la curva demografica non presagisce bene per il futuro… cioè se funziona lì… sicuramente funziona anche altrove).

aorlansky60:

a proposito di dichiarazioni recenti di m.draghi,ce n’è una, passata magari dai più inosservata,

che cela qualcosa di sinistro ed inquietante [se letta e interpretata nelle giuste modalità e prospettive] :

“i cittadini e risparmiatori tedeschi farebbero bene a sapere che attualmente esistono altri investimenti più redditizi anzichè mantenere tutti i loro soldi depositati nei c/c”

.

.

.

.…no comment…

Dai troppo facile

Cambiando discorso: signor Danilo, cosa ne pensa dei debiti in generale, sia degli occidentali che degli emergenti? Dia un’occhiata qui, se vuole: http://www.telegraph.co.uk/business/2016/05/06/warnings-mount-on-worlds-corporate-debt-china-crisis/

Solo una nota per l’autore. Acceleratore si scrive con una “l” sola. Accelleratore, accellerare è piuttosto comune oggi, ma ancora sbagliato. Dico ancora perché la lingua si evolve.

francs@finanzaonline:

Solo una nota per l’autore. Acceleratore si scrive con una “l” sola. Accelleratore, accellerare è piuttosto comune oggi, ma ancora sbagliato. Dico ancora perché la lingua si evolve.

Rating +1

— ” sapevatelo ” —

Intanto per il pericolo brexit si stanno muovendo in molti: anche il ministro inglese Osborne ha appena detto che i prezzi delle case calerebbero di molto in caso di brexit; i sondaggi e le scommesse danno qualche piccolo vantaggio allo stay, ma non è sicuro.

@ Lampo

dal post di DT è evidente che le banche centrali in questo momento “appaiono” in difficoltà…

…

beh, a rifletterci non è difficile da comprendere “perchè” :

le banche centrali hanno venduto e illustrato [al mainstream e alla base] l’adozione del QE e della politica monetaria “accomodante” in genere, come uno stimolo necessario per fare ripartire i consumi e ridare vitalità all’economia reale,

ma in pratica, per quanto si assiste da alcuni anni, i QE hanno stimolato ed alimentato in misura sensibile solo la finanza e gli indici di borsa;

nel mondo reale, i QE hanno portato alla deflazione (mentre i banchieri centrali affermavano e affermano tuttora che il primo obiettivo del QE è quello di aumentare l’inflazione);

visto che il giochetto stà andando avanti da 6 anni, ormai, l’imbarazzo (più della difficoltà) dei banchieri centrali è quella di chiedersi sempre più spesso, ultimamente : “per quanto tempo riusciremo ancora a darla da bere alla base, la nostra versione???…”

oltre questa considerazione, vi è da notare che le banche centrali sembrano aver dato fuoco a tutte le polveri per quello che avevano in arsenale, se visti e letti da un analista esterno; anche per questo “sono in difficoltà” :

che altro possono fare ???

negli ultimi anni, oltre avere varato svariati QE (per equivalenti 4000 miliardi di $ solo in USA),

in Europa i noti Ltro 2011/12 operati da draghi in favore delle banche europee (2000 miliardi di € di prestiti a tassi agevolati) oltre all’ultimo appena promesso quest’anno, in partenza da GIU2016 col quale le banche addirittura si vedranno rifondere dalla BCE tassi POSITIVI se accettano da essa prestiti “da girare all’economia reale”…

e sempre in EU, acquisti a paletta di titoli governativi e non solo, anche di bonds societari purchè rientranti “entro un certo livello di rating” (beh questo non è un problema : se non lo sei, basta una telefonata compiacente a chi di dovere, ormai dati e cifre sono manipolati opportunamente, altrimenti a che servono gli amici???…)

ancora : adozione di tassi negativi per titoli governativi di recente emissione… non solo a uno o due anni, ma anche a tre, cinque anni… l’ultimo caso del decennale giapponese a tasso negativo è emblematico della via intrapresa…

l’idea è che non solo sembrano in difficoltà [le banche centrali] e non solo, che il meccanismo che hanno messo in moto è sfuggito completamente loro di mano e che di conseguenza è il meccanismo stesso (IL MOSTRO) che adesso governa le banche centrali.

<a href="mailto:albertopletti@gmail.com">albertopletti@gmail.com</a>@finanza:

Cambiando discorso: signor Danilo, cosa ne pensa dei debiti in generale, sia degli occidentali che degli emergenti? Dia un’occhiata qui, se vuole: http://www.telegraph.co.uk/business/2016/05/06/warnings-mount-on-worlds-corporate-debt-china-crisis/

Ne parlo un giorno si e l’altro…anche!

🙂

francs@finanzaonline:

Solo una nota per l’autore. Acceleratore si scrive con una “l” sola. Accelleratore, accellerare è piuttosto comune oggi, ma ancora sbagliato. Dico ancora perché la lingua si evolve.

Grazie per la nota… Se il correttore non me l’ha corretto, però, significa che forse qualcuno dovrebbe correggere il correttore… Vabbè lasciamo perdere. Cmq grazie.

Sul fatto che le banche centrali abbiano finito il loro arsenale ho molti dubbi: dimostrazione la avremo a poco con il Giappone (tempo fa in un commento avevo postato uno schema con ancora le opzioni disponibili, più ortodosse e per cui più difficili da attuare dato che richiedono ampio consenso). Per il momento considero solo che si sono presi una paura, per far rifiatare i mercati finanziari e, al contempo, favorire i mercati emergenti che erano (e sono) in notevole difficoltà. Ciò per evitare che i prossimi dati economici siano troppo negativi… e causino il panico… parola che vogliono assolutamente evitare (vedi recenti disposizioni in Cina su chi “parla male” della situazione del mercato finanziario locale… e relative statistiche più o meno veritiere).

Poi c’è il bisogno del consenso che citavo… e quindi di uno shock… e relativa richiesta/giustificazione di intervento.

Colgo l’occasione per segnalare un link ad una discussione sul tema: fonte Milken Institute durante la recente conferenza mondiale.

http://www.milkeninstitute.org/events/conferences/global-conference/2016/panel-detail/6461

Prima di far partire il video, leggete bene i nomi degli (autorevoli) partecipanti.

scusate… ho scritto “paura”… ma intendevo “pausa”… anche se effettivamente credo che qualche “paura” le banche centrali l’abbiano seriamente: specialmente quella giapponese che effettuerà il primo esperimento di helicopter money.

Da la stampa di ieri. Draghi Pensiero. (scusate il maiuscolo)

«Lo scenario globale di tassi molto bassi è un sintomo delle difficoltà dell’economia globale, non la sua causa». Mario Draghi parla a Francoforte, e aprendo la riunione annuale dell’Asian Development Bank replica alle critiche alla politica della Banca centrale europea, arrivate soprattutto dalla Germania. I tassi di interesse bassi o sotto zero ««sono il sintomo di un problema sottostante che è una domanda di investimento insufficiente nel mondo ad assorbire tutti i risparmi disponibili nell’economia, è questo fenomeno, l’eccesso di risparmio globale in rapporto agli investimenti redditizi che sta tirando giù i tassi di interessi a livelli molto bassi». (QUINDI E’ LOGICO E COERENTE DIMINUIRE IL ‘CIRCOLANTE’ DELL’UNIVERSO INVESTIBILE CON I QE E GLI ACCESSORI?)

Se le banche centrali nella zona euro, in Giappone, negli Usa e nel Regno Unito non avessero portato i tassi di interesse vicino allo 0, se avessero avuto tassi di interesse troppo alti in rapporto ai loro livelli reali, «investire sarebbe risultato non attraente perché il costo dei prestiti sarebbe stato più elevato del ritorno e in tal modo l’economia sarebbe rimasta nella recessione». (DICE UN SAPIENTINO…: QUINDI LA ‘PREZZATURA’ DEL RISCHIO, CHE DOVREBBE ESSERE UNA FUNZIONE DEL ‘RITORNO’ AGISCE NON SULLA BONTA DEL PROGETTO DI INVESTIMENTO MA VIENE ‘MANIPOLATA’ DAL COSTO DEL FUNDING? SEMBRA PALESE CHE HA UN SENSO SOLO SE NON CI SONO SOLDI E NON INVECE SE VE NE E’ IN ABBONDANZA…)

Attualmente con un persistente scarto tra la crescita potenziale e la crescita effettiva e un’inflazione troppo bassa, «la nostra politica monetaria stimola l’economia portando i tassi di interesse sotto i livelli di lungo termine e dato che questi sono molto bassi è inevitabile che i tassi di mercato siano caduti a livelli molto bassi e anche negativi per un periodo di tempo protratto per raggiungere il giusto livello di sostegno della domanda», ha spiegato il presidente Bce. (ALLORA GIUSTO, ANZI GIUSTISSIMO….VISTO CHE NON C’E’ DOMANDA E HO POTENZIALE DI CRESCITA VORREMMO…DICIAMO…’OBBLIGARTI’ AD INDEBITARTI PER COMPRARE QUALCOSA CHE NON TI SERVIREBBE. NON CHE VENGA MINIMAMENTE IL DUBBIO CHE MANTENENDO UN SISTEMA DI SOVRACAPACITA’ PRODUTTIVA DI BENI AD UTILITA’ MARGINALE VICINA ALLO ZERO, LA DEFLAZIONE E’ UN PROCESSO INDIPENDENTE DAGLI INTERVENTI MONENTARI?)

Le preoccupazioni dei risparmiatori hanno un senso, però occorre guardare al di là della propria posizione rispetto all’effetto sul reddito da risparmio. «Può sembrare a prima vista – dice Draghi – che questa politica penalizza i risparmiatori a favore di chi si indebita, ma nel medio termine saranno i primi a beneficiarne». Intanto è possibile diversificare gli asset anche quando i tassi sui depositi e sui conti di risparmio sono molto bassi.(CRIPTICO…ROZZAMENTE: TIPO DOVE? AZIONI A MULTIPLI ASSURDI E CON ECONOMIA IN RALLENTAMENTO? O MAGARI IN IMMOBILI DOVE TRA DOMANDA POTENZIALE E OFFERTA C’E’ UNO SPREAD DEL 30%?) In ogni caso, è evidente che anche i risparmiatori traggono beneficio dalla ripresa dell’economia. «Con una crisi che implica una perdita di prodotto che diventa permanente la ricchezza reale dei risparmiatori sarebbe inevitabilmente inferiore».(TRADUZIONE OVVIA…PAURA BOIA PERCHE’ I DEBITI SENZA INFLAZIONE NON POTRANNO MAI ESSERE RIPAGATI E PACE IN TERRA AL POTERE D’ACQUISTO DEI CREDITORI?) La conclusione è che «mentre i tassi di interesse bassi appaiono creare un conflitto tra creditori e debitori cioè non è vero in termini complessivi e certamente non è vero nel medio termine (CURIOSITA’: MA CHI SONO I BUONI E CHI I CATTIVI? CHI FA INVESTIMENTI ASSENNATI O CHI LI FA’ A CAZZO INDEBITANDOSI E SENZA POI PAGARE IL CONTO?: gli uni e gli altri hanno lo steso interesse che l’economia torni al potenziale di crescita e cresca in modo sufficientemente forte da generare reddito per entrambi». (DRAGHI PENSIERO: PRATICAMENTE VISTO CHE SIAMO TUTTI D’ACCORDO NOI CHE POSSIAMO PROMETTERE E NON SIAMO OBBLIGATI A MANTENERE, NOI CHE TI CHIEDIAMO UN ATTO DI FEDE, CHE COME TALE CONFLIGGE ALLA SEMPLICE MATEMATICA, TI COMUNICHIAMO UN NUOVO PARADIGMA: DA OGGI IL MINIMO COMUNE MULTIPLO E’ UGUALE AL MASSIMO COMUN DIVISORE. QUELLO CHE E’ MIO E’ MIO….QUELLO CHE E’ TUO E’ MIO. PER IL BENE COMUNE DECIDIAMO NOI IL SE, IL COME E IL QUANDO NEL NOME DEL BENE COMUNE….EGALITE’ LIBERTE’ FRATERNITE E REGOLE DI CONVENIENZA….