in caricamento ...

The big bubble: a salvarci sarà il bail-in?

Si dice che l’economia è una ruota che gira. Peccato che ultimamente gira in modo un po’ anomalo, in quanto tende a privilegiare in particolar modo le economie del mondo anglosassone.

Si dice che l’economia è una ruota che gira. Peccato che ultimamente gira in modo un po’ anomalo, in quanto tende a privilegiare in particolar modo le economie del mondo anglosassone.

Un recente studio del Tesoro Francese ci racconta che saranno le economie dei paesi “core”, ovvero le economie più avanzate, a guidare la crescita economica nel prossimo biennio (2015-2016), mentre ai paesi emergenti toccherà una frenata. Cosa inversa era successa negli utlimi anni dove la crescita economica di questi ultimi è stata virtuosa e spesso a due cifre.

Stando ai dati, infatti, i Paesi sviluppati dovrebbero vedere il loro Pil aumentare del 2,4% sia quest’anno sia il prossimo, riconquistando così (quasi) il loro dinamismo del periodo 2000-2007 (+2,6%). Al contrario, la crescita nei mercati emergenti non dovrebbe superare il 4,4% nel 2015 e il 4,7% nel 2016, un livello significativamente inferiore a quello toccato nel periodo 2000-2007 (+6,6%). Insomma, il mondo tornerebbe così a una configurazione che era quella della fine degli anni 1990, quando Stati Uniti e Europa approfittarono del boom di Internet.

Quanto agli emergenti, solo l’India si salva. La Cina sta già rallentando e non dovrebbe più tornare a registrare una crescita a due cifre. A causa della caduta dei prezzi del petrolio e delle sanzioni per la guerra in Ucraina, anche la Russia è in crisi e dovrebbe registrare un declino del Pil sia nel 2015 (-3,3%) e sia nel 2016 (-0,9%). Stesso discorso per il Brasile, penalizzato dai prezzi delle materie prime più bassi, che rischia di cadere in recessione quest’anno. “Questo rallentamento nelle principali economie emergenti è in parte dovuto a fattori strutturali, tra cui la riduzione della domanda estera e un impoverimento graduale dovuto a sua volta alla crisi delle economie avanzate”, spiega lo studio. (Source)

Contribuiscono certamente anche il crollo dei prezzi delle materie prime (fonte primaria della crescita degli emerging markets) che invece va a privilegiare le vecchie aree economiche, tra cui, in primis, l’Eurozona. E i paesi anglosassoni?

Dal canto loro i Paesi anglosassoni continueranno a essere molto dinamici. Sono loro i grandi vincitori nel periodo post-crisi. Il Regno Unito ha registrato una forte crescita a partire dalla metà del 2013 e il tasso di disoccupazione è sceso al 5,7%. Negli Stati Uniti la crescita potrebbe raggiungere il 3,3% quest’anno e il 2,9% nel 2016.

Abbiamo certamente dei dubbi su UK ed USA. Motivazione? Sempre la stessa: politica monetaria. Ma sono state proprio le banche centrali di questi due stati a dare il via per prime al “quantitative easing”. E poi sono arrivate la Boj del disperato Giappone ed ultimamente anche la BCE.

Inutile negare, oggi l’effetto del QE sull’economia e le borse. Fino ad ora lo stimolo ha saputo andare in circolo e dare lampi di luce a questi paesi. Basta guardare i grafici che ho proposto 1000 volte che mettono in correlazione il bilancio della FED e l’andamento dello SP500.

Idem si può dire del Giappone e questo grafico lo testimonia chiaramente.

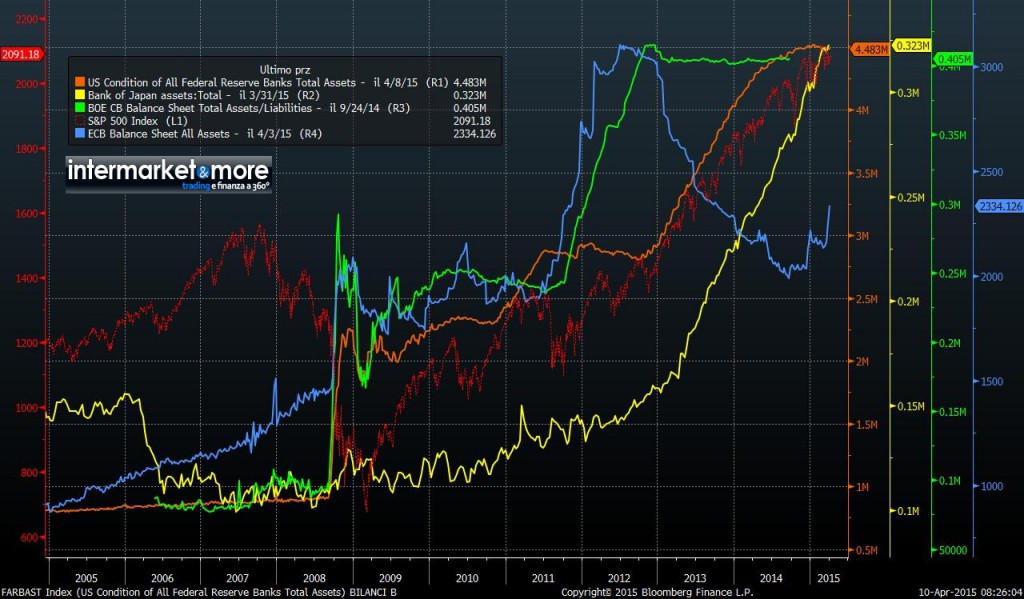

Ma chi più, chi meno, hanno avuto un ruolo determinante con la sua politica monetaria. Solo che siamo abituati a vedere l’andamento dei bilanci delle banche centrali con questo grafico, che li mette tutti a confronto.

Bilanci banche centrali a confronto dal 2005

Provate ora a confrontare i bilanci delle banche centrali su base 100, normalizzandoli tutti dal 2005. In questo modo, vi renderete meglio conto di quanto certe banche centrali sono state “invasive” nei confronti del mercato e dell’economia in generale.

Bilanci banche centrali normalizzati dal 2005

Piccola nota: da quest’ultimo grafico, oltre all’impressionante operatività della FED, notate la BCE. Molto probabile il raggiungimento ed il superamento della BoJ di cui tanto si parla ma che a livello volumetrico (vedendo le altre banche centrali) e di potenzialità, può ancora sorprenderci di brutto.

Poi, questione di punti di vista. Ma non definirla bolla è un eufemismo. Non considerare fortemente anomalo questo mercato è illusorio. Un esempio su tutti ce lo dà James Dimon, che essendo a capo della banca con il maggior volume di derivati del globo (pari al PIL mondiale), la JP Morgan, di rischi se ne intende. E mi domando…se lo dice lui, guardando la sua banca…che ci tocca fare?

Una nuova crisi sta per abbattersi sui mercati finanziari. E con effetti più devastanti di quelli visti nel 2008. A scriverlo è il numero uno di JP Morgan Chase, Jamie Dimon (…) Il numero uno di JP Morgan ha ricordato, inoltre, che la capacità di assorbire eventuali shock da parte delle banche è stata molto limitata dalle nuove regole su capitali e liquidità. A soccorrere il sistema, quindi, in futuro saranno altri attori, dagli hedge fund ai grandi gestori di fondi: saranno costretti a intervenire e acquistare beni assieme ai governi. Facile prevedere, anche se Dimon questo non lo scrive, che a rimetterci alla fine saranno direttamente i risparmiatori. (Source)

Hedge fund? Gestori di fondi? Quindi si tratta di denaro di terzi, di risparmiatori?

Ah ecco, il bail-in… Spaventoso.

(…) il bilancio nell’ultimo mese per i bond governativi dell’Eurozona indica una rivalutazione di 80 miliardi di euro, che aggiunti ai 280 delle Borse, fanno una massa di 360 miliardi “creati” indirettamente dal “qe” in 30 giorni. I numeri (e le aspettative) sono quindi imponenti, soprattutto se consideriamo che il la manovra espansiva dovrebbe durare almeno altri 17 mesi. Resta da capire se questo ammontare di carta si trasformerà in una gigantesca bolla finanziaria oppure si tradurrà in un effettivo rilancio dell’economia dell’Eurozona. (Source)

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

La tua guida per gli investimenti. Take a look!

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto.

Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Gran bell’ articolo Dream. Attento però, perché stai dicendo cose che nessuno che operi nella finanza dovrebbe dire. Finanza e Stati sono ben collegati. Idem finanza e chi parla e scrive di finanza. Qualcuno potrebbe venirti a dire di far finta di niente.

Le banche, ad esempio quelle Svizzere, non avrebbero mai potuto utilizzare i capitali dei propri correntisti per salvare il salvabile in caso di necessità. L’unica istituzione che, una Domenica di Agosto, ha il potere di fare razzia della liquidità (o qualsiasi prodotto finanziario) è lo Stato che, è agli occhi di tutti, sta facendo in modo che tutto sia controllato e controllabile e soprattutto accessibile. Io mi occupo di trading ma in famiglia siamo imprenditori da sempre e una cosa mi è sempre stata insegnata: dai (le banche allo Stato ad esempio) che nel momento del bisogno qualcuno ti restituirà (ad esempio lo Stato alle banche). Questo non è il 2008. Questo sarà purtroppo il Lehman Brother degli Stati con tutto ciò che ne conseguirà. E questo sui grafici è già ben visibile.

Se ami leggere e ti interessano i dati ti consiglio: questa volta è diverso – otto secoli di follia finaziaria Carmen Reinhart e Kenneth Rogoff

E’ un pò pesantino ma troverai cose che nessun giornale può o vuole pubblicare!

Complimenti a Danilo per il lavoro che fa ogni giorno, per l’ educazione, la pazienza e il coraggio

PS Lorepi sarei curioso di sapere come ti prepari (proteggi) alla Lehman Brothers degli stati..

grazie

PORTELLO,

Da che punto di vista? Come trader o come imprenditore?

Comunque non mi proteggo…hai detto bene, mi preparo.

Si dice che l’economia è una ruota che gira. ricorda un noto proverbio, che a sua volt ne ricorda un altro: il mondo è fatto a scale, c’è chi scende e c’è chi sale. peccato che a scendere sono sempre gli stessi

lorepi:

Gran bell’ articolo Dream. Attento però, perché stai dicendo cose che nessuno che operi nella finanza dovrebbe dire. Finanza e Stati sono ben collegati. Idem finanza e chi parla e scrive di finanza. Qualcuno potrebbe venirti a dire di far finta di niente.

Le banche, ad esempio quelle Svizzere, non avrebbero mai potuto utilizzare i capitali dei propri correntisti per salvare il salvabile in caso di necessità. L’unica istituzione che, una Domenica di Agosto, ha il potere di fare razzia della liquidità (o qualsiasi prodotto finanziario) è lo Stato che, è agli occhi di tutti, sta facendo in modo che tutto sia controllato e controllabile e soprattutto accessibile. Io mi occupo di trading ma in famiglia siamo imprenditori da sempre e una cosa mi è sempre stata insegnata: dai (le banche allo Stato ad esempio) che nel momento del bisogno qualcuno ti restituirà (ad esempio lo Stato alle banche). Questo non è il 2008. Questo sarà purtroppo il Lehman Brother degli Stati con tutto ciò che ne conseguirà. E questo sui grafici è già ben visibile.

…beh… è già successo in passato, e in diretta televisiva per la cronaca… L’oggetto quella volta era MPS. Credo di essere stato lungimirante anche se MOLTO impopolare per i commentatori e per quella TV che da quell’intervista non mi ha più invitato. Perchè? Ovvio….

“Hedge fund? Gestori di fondi? Quindi si tratta di denaro di terzi, di risparmiatori?

Ah ecco, il bail-in… Spaventoso.”

…

Ma infatti.

Senza considerare tutto il volume di risparmio gestito mondialmente, quando leggo da dati uff.li il solo livello degli italiani in fatto di risparmio gestito in liquidità, qualcosa come 1900 miliardi di € a fine 2014…

che ne sanno tutti questi, dove i fondi ai quali hanno accordato la propria fiducia (e i propri soldi…) possono avere investito???

sono sicuri al 100% che in mezzo al pacchetto “bilanciato” che gli è stato proposto in partenza, non ci sia andato a finire qualcosa di “strano” o di “molto strano” pronto a chiedere il conto, quando ripartirà il problema?

Perchè l’unica cosa di cui poter essere certi è che il problema esiste : l’entità incredibile nelle proporzioni, di una bolla certa, ancora più voluminosa di quella del 2007 che ha causato i danni ormai noti.

Le stime -perchè di stime si parla- sono chiare. Se gli analisti ci hanno visto giusto pur con un certo grado di approssimazione in + o in – non c’è di che stare tranquilli. Perchè se accade, come è già successo, nessuno si può ritenere fuori, nemmeno uno che pensa che sia “roba per ricchi” perchè prima poi il problema si riverserà su tutti, nesuno escluso. Proprio come già accaduto.

Ultimamente stò concentrando la mia attenzione sulle cause che portarono alla catastrofe dell’OTT 1929 negli USA; ciò che leggo per quello che sono riuscito a tirar fuori documentandomi dalla rete, evidenzia qualcosa di INCREDIBILMENTE simile nelle analogie e nelle coincidenze a quello che è accaduto nel 2008 e che potrebbe di nuovo accadere in futuro, ma in proporzioni INFINITAMENTE più vaste, dato che i numeri sono più grandi rispetto a quelli del 2008.

È altresi INCREDIBILE notare queste analogie così simili pur separate da 80anni di storia, che quasi ci raccontano che l’uomo non impara mai nulla ma si scorda assai facilmente gli errori commessi.

Non so, c’è da confidare che le banche centrali abbiano ancora il controllo della situazione e sappiano come e dove intervenire, nel caso parta improvvisamente il panico e il caos… solo poche settimane fà, mi ricordo il nr.1 di uno degli hedge funds più grandi a livello mondiale, inviare segnali alquanto preoccupati nei riguardi della Yallen, nel caso questa e il suo team decidano di alzare improvvisamente i tassi in USA, questo rende bene l’idea di ciò che cova sotto la cenere.