in caricamento ...

FOCUS: BCE day e banche centrali sempre nel mirino

Oggi riunione del Consiglio Direttivo della BCE. Draghi continuerà a comprare sopratutto TEMPO. Ma non solo, in particolar modo se i dati congiunturali dovessero ancora peggiorare. C’è un passaggio di testimoni in corso?

L’emotività sta diventando sempre più protagonista dei mercati. E questo le banche centrali lo sanno bene. Infatti ogni singola parola, ogni singola azione, ogni singola iniziativa è preparata con la massima attenzione, al fine di evitare degli shock sui mercati che, complice la speculazione ed i derivati, potrebbero portare volatilità e scenari fuori controllo.

Credo che Danilo DT vi abbia erudito a dovere sull’argomento. Ma come non negare che restano sempre e solo le banche centrali le vere protagoniste di questa scenetta teatrale? Sono loro che cercano di “dirigere” il mercato e l’economia in modo artificioso. Tutto il resto si adegua. Guardate ad esempio il mondo obbligazionario. Ieri se ne parlava in un post dedicato. E proprio nel mondo obbligazionario e dei tassi di interesse, più che in qualunque altro, si vede l’influenza di FED, BOJ, BOE, BCE e così via.

Finora, ammettiamolo, tutto è filato liscio.

Avevamo una FED iper espansiva (progressivamente meno col tapering ma si è trattato di una uscita “soft” anche se non si può parlare di exit strategy vera e propria), Una BOE che faceva il verso alla FED, una BOJ ultra espansiva e permettetemi quasi spudorata, una PBOC misteriosa me sempre propositiva e poi.. una BCE attendista.

4-1 il punteggio.

Oggi il mondo delle banche centrali sta cambiando.

Infatti la FED ha chiuso il QE, la BOE addirittura si prepara (prima delle banche centrali?) ad alzare i tassi di interesse. Ma restano pur sempre una PBoC meno aggressiva ma che sostiene in modo forte la crescita economica (con tutti i dubbi che si hanno sulla PBOC, sul suo operato e sulle sue strategie sullo shadow banking), una BOJ sempre più spudorata ed una BCE che VUOLE tornare ad essere aggressiva.

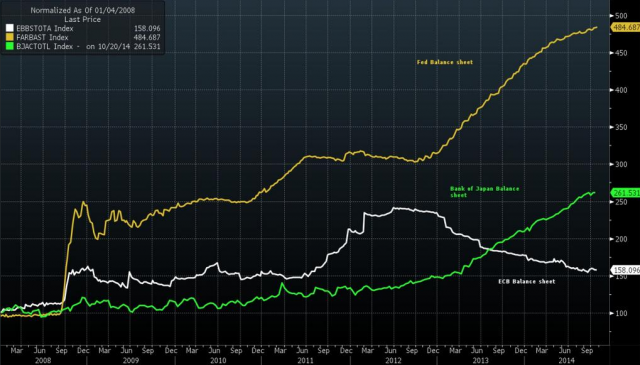

Prendiamo le tre banche centrali più importanti: bilancio FED, bilancio BCE e bilancio BOJ. Questa è la grafica che illustra l’espansione dei relativi bilanci dal 2008 ad oggi. La FED ha quadruplicato il suo, la BOJ l’ho “solo” moltiplicato per 2.6 e quindi si propone ancora tanto lavoro. E la BCE resta “solo” con un moltiplicatore pari a 1.5.

Bilanci banche centrali

Fronte BOJ

La BoJ ha annunciato un nuovo aumento di stimolo monetario e ha segnalato di essere pronta ad agire ancora, se necessario. Ecco perché parlo di spudoratezza assoluta. Il target della BoJ è portare la base monetaria a 80 trillioni di yen da 70 trillioni di yen all’anno, con incrementi di acquisti per tutte le tipologie di titoli, inclusi quelli più rischiosi. Una strategia da veri kamikaze che a questo punto non si può nemmeno più definire un “esperimento di politica monetaria” ma una scommessa paritetica ad andare in moto in autostrada a fari spenti contromano nella nebbia con gli occhi bendati. Kuroda e compagnia non sanno più che inventarsi per mantenere realistico il target inflattivo pari al 2%.

Per carità, anche in ambito BOJ (come in BCE) iniziano ad esserci dei contrasti. Sembra infatti che questa ultima decisione sia stata presa con una maggioranza risicatissima: 5 membri favorevoli contro 4 contrari.

Infine merita una menzione il GPIF, il fondo pensioni pubblico giapponese che da contenitore super difensivo si è progressivamente trasformato in un hedge fund. Guardate QUI. Questo fondo “monstre”, con una capacità di fuoco pari a 1.200 miliardi di dollari, ha deciso di comprare di tutto di più in ogni parte del mondo. Ulteriore sostegno per i mecrati finanziari.

Permettemi solo un’ultimo pensiero su quanto sta accadendo in Giappone. E’ impossibile immaginare che questa politica iper espansiva e spudorata possa continuare all’infinito. Quando si tratta poi una exit strategy, voglio proprio vedere come se la caveranno.

Fronte FED

Già si è detto della fine del QE. Ora quindi il FOMC si trova nella “terra di nessuno” che separa la fase di aumento dello stimolo (fino a quest’ultima riunione) dall’inizio della rimozione (con rialzo dei tassi). Cioè la FED aspetta l’evolversi del mercato. Nel comunicato, ben inteso, non è stato rimosso il riferimento al “tempo considerevole” che dovrebbe trascorrere fra una fase e l’altra, soprattutto se “l’inflazione attesa continua a restare al di sotto dell’obiettivo del 2%”. Ma questo non vieta addirittura il dietro front. Se la situazione torna a peggiorare, la porta NON è chiusa e si può tornare a pompare denaro sui mercato. Intelligente mossa tattica della FED. In questo modo il mercato è rassicurato. Ha una banca centrale che può agire in tutte le direzioni e sicuramente farà il possibile per assecondare i mercati (utili aziendali permettendo).

Fronte BCE

Mi sono permesso di riassumere un po’ la situazione delle banche centrali . Ma ora passiamo a quello che più ci interessa oggi, ovvero la BCE.

Oggi i Consiglio direttivo si riunisce e, ovviamente, il mercato si aspetta qualcosa.

Sarà inevitabile una presa di coscienza del rallentamento del ciclo economico in tutta l’Eurozona e forse verranno anticipate delle revisioni al ribasso in merito allo scenario di crescita previsto a dicembre. Dobbiamo aspettarci particolari azioni? Direi proprio di no. L’annuncio che però mi aspetto è questo: se i dati in uscita andassero confermare ulteriormente uno scenario di deterioramento economico con ulteriori rischi deflattivi, allora la BCE potrebbe ampliare il ventaglio di opzioni sugli acquisti di bond in futuro e passare anche ai titoli corporate in modo da cercare di potenziare l’espansione del bilancio.

Se poi volete divertirvi al toto-previsioni eccovi una bella slide di BNP con i vari scenari ipotizzabili e relative reazioni dei mercati finanziari.

Ed in merito al QEE (Quantitative Easing Europeo)? La probabilità è certo salita (come i miei dubbi sulla sua efficacia) ma resta un’ipotesi ancora abbastanza improbabile. Se dicembre sarà un mese pessimo allora la possibilità di un QE sui govies dell’Eurozona aumenterebbe anche ad un 55%-60%. E comunque vedo come remota l’ipotesi di interventi “Invasivi” prima di marzo-aprile 2015. Quindi, Mario Draghi oggi continuerà a fare shopping, soprattutto di tempo, anche perché, come detto l’efficacia di queste misure è tutta da dimostrare in Eurozona. Bisogna cercare di ripristinare il meccanismo di trasmissione all’economia della liquidità fornita dalla BCE. Il solo “voler gonfiare il bilancio” credo sia un’attività inutile, costosa, dannosa e che non importa a nessuno.

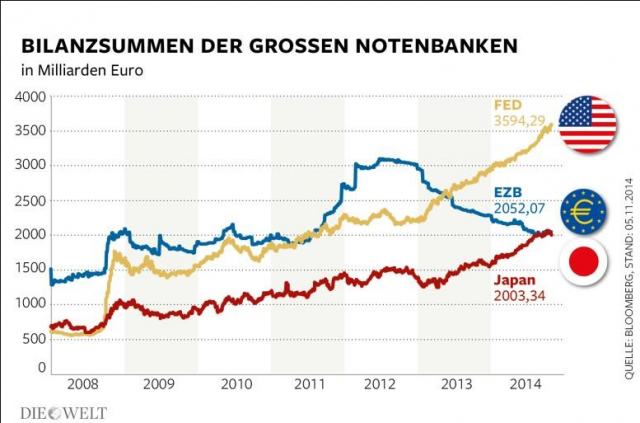

Bilanci banche centrali (volumi)

CONCLUSIONI

Fondamentale sarà capire se i “dissenzienti teutonici” hanno la forza per imporsi oppure se la linea più espansiva di Draghi riuscirà ad essere quella dominante. La BCE ha sempre detto di essere indipendente e di non sottostare a nessuno. Oggi è il giorno giusto per dimostrarlo. Non è necessario agire subito, ma dichiarare in modo inequivocabile che a comandare è la BCE che deve seguire la sua strada (indipendente) e non la Germania.

Quindi occhi puntati sulla conferenza stampa delle 14.30 che dovrebbe essere, nei fatti, interlocutoria in attesa di lanciare gli acquisti di ABS (dal 15 novembre) e della seconda operazione di rifinanziamento a medio lungo termine del prossimo 11 dicembre. Ma potrebbe non esserlo nelle parole e nelle dichiarazioni post Meeting BCE..

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

La nuova guida per i tuoi investimenti. Take a look!

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Siamo in una situazione Kafkiana.

Nazioni che hanno fatto la storia del mondo come la Grecia, l’Italia, la Spagna, la Francia, il Portogallo, l’Austria e compagnia tutti bloccati da un cretino di nome Weidmann + la Lettonia e la Lituania.

Un singolo cretino ben pettinato + la Lettonia e la Lituania e i fattoni di Amsterdam.

altro giro altre promesse altro tempo

a parte che per la prima volta ha enfatizzato che le condizioni per il qe erano e soprattutto sono ben diverse se non accompagnate dall’espansione dei deficit di bilancio rispetto a chi lo ha fatto (corretto e trasparente poi vedremo se il mercato lo capirà)

da evidenziare come anche la size degli acquisti di abs e covered non sia quantificabile nella misura e nel tempo (vincono gli ostracisti)

atomictonto@finanza:

Siamo in una situazione Kafkiana.

Nazioni che hanno fatto la storia del mondo come la Grecia, l’Italia, la Spagna, la Francia, il Portogallo, l’Austria e compagnia tutti bloccati da un cretino di nome Weidmann + la Lettonia e la Lituania.

Un singolo cretino ben pettinato + la Lettonia e la Lituania e i fattoni di Amsterdam.

Nazioni che ” Hanno Fatto ” la storia del mondo……ma che ora per loro colpa non contano più nulla…..altro che Weidmann, etc…….fattene una ragione i tempi dell’Impero Romano sono finiti da un bel pezzo !!!

Quando andavo a scuola non mi avevano mai insegnato che ai tempi dell’ impero romano ci fossero gli stati Grecia, l’Italia, la Spagna, la Francia, il Portogallo, l’Austria …. Ammetto ogni giorno s’impara sempre qualcosa di nuovo.

” Permettemi solo un’ultimo pensiero su quanto sta accadendo in Giappone. E’ impossibile immaginare …… voglio proprio vedere come se la caveranno.” Penso che spesso ci dimentichiamo che possiedono riserve per , mi sembra , 1200 mld $ senza tener conto degli ultimi acquisti del debito dei piigs. Quando decideranno di rientrare lo Y si rivaluterà, intanto contabilmente stanno straguadagnando vista la rivalutazione del $ e mi vien da ridere a pensare che il prezzo del petrolio non li sta aiutando per importare inflazione ….. che sfigati.

” la BOE addirittura si prepara (prima delle banche centrali?) ad alzare i tassi di interesse.” Siamo sicuri che i sudditi di sua maestà riescano a sopportare un rialzo dei tassi? Io ne dubito e qualcuno potrebbe rispondere che gl’INTERESSi di una banca centrale non sono gli stessi dei suoi cittadini.

Bel pezzo Star!

😀