in caricamento ...

Releveraging: ritorna l’illusione di una nuova fase di crescita economica

Quante volte abbiamo contestato Bernanke su questo blog. Centinaia, forse migliaia! Negli oltre 3670 post scritti finora (cavolo, Intermarketandmore se stampato completamente diventerebbe un librone spessissimo!) ben poche volte il sottoscritto o chi per esso è sceso a difendere il buon Ben, patron della Federal Reserve e banchiere potenzialmente catalogabile come il più potente al mondo. Potenzialmente, in quanto poi, come abbiamo visto, chi comanda è un pugno di banchieri che hanno il dominio assoluto della finanza globale, ormai globalizzata e costretta a subire le minacce delle big bank che sono “too big to fail” ma che sono anche troppo potenti politicamente in pieno contrasto con il ruolo che invece dovrebbe loro competere.

Il grosso errore di Bernanke è stato secondo noi (uso il plurale in quanto so benissimo che anche Gremlin e Mattacchiuz sono d’accordo con me) il NON nazionalizzare diverse banche USA, mandando a casa (meglio in prigione…) quei banchieri che non solo hanno rovinato la finanza globale, ma che hanno “costretto le banche centrali” a salvataggi repentini (vedasi l’acquisto di titoli tossici, per esempio) scaricando sul sistema buona parte del letame generato negli anni, per poi tornare a fare utili spaventosi.

In merito invece alla politica monetaria, ribadisco quanto ho già detto in passato. So che la cosa non sarà molto popolare ma poco importa. Io dico la mia e poi chi vorrà, potrà dire la sua nei commenti.

FED: obiettivo numero uno è sempre la CRESCITA

Non dimentichiamo mai che Bernanke svolge un ruolo. E questo ruolo è quello del capo della FED, la quale ha una priorità: la crescita economia.

Rispetto ad esempio al nostro Trichet (che ha come priorità la lotta all’inflazione) lui deve innanzitutto cercare di portare benessere facendo crescere l’economia ed i consumi.

Bernanke, per chi non lo sapesse, è un personaggio tutt’altro che stupido. Infatti è probabilmente uno dei più profondi conoscitori della grande crisi del ’29 e di tutte le altre crisi finanziarie. La sua politica monetaria, decisamente spavalda ed aggressiva, diventa però quasi logica se analizzata nel suo complesso. Stimolare al massimo l’economia con manovre di politica monetaria convenzionale o meno (dal taglio dei tassi fino appunto al quantitative easing) mantenendo alta la fiducia (manipolazione di dati macro, anche se non di tutti, vero Mattacchiuz?) e cercando di stimolare i consumi.

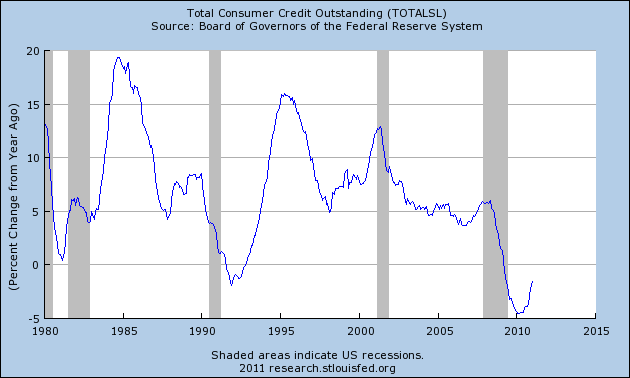

Se guardiamo gli ultimi dati macro (vedasi PIL) non possiamo certo negare che gli USA hanno ricominciato a correre. Il tutto dopo un periodo veramente buio, dove addirittura Mr Smith non solo non consumava più e faceva il possibile per diminuire i suoi debiti (deleveraging) ma addirittura si era messo a risparmiare! Cose mai viste! Oggi qualcosa sta cambiando. Tornano imperiosamente i consumi, diminuisce nuovamente il tasso di risparmio e, notate bene, ci si torna ad indebitare. Ebbene si, si riparte con una nuova fase, che possiamo definire di Releveraging.

Quindi tutto bene? Si torna alla normalità? Crisi finita?

Questo è quanto si potrebbe pensare e quanto vogliono farci credere. Il problema però sta nel fatto che per far stare in piedi questo scenario, non si doveva costruire sulla sabbia una ripresa che, ahimè, prima o poi dovrà fare i conti con i venti della realtà economica.

Infatti, nella logica macroeconomica, questo scenario dovrebbe essere accompagnato da una crescita economica forte, una disoccupazione nuovamente a tassi di normalità (4-5%), il tutto condito da molti altri fattori che dovrebbero permettere alla FED di fare quella benedetta e tanto discussa exit strategy, ovvero andare a ritirare dal mercato tutti quegli stimoli con cui si è alimentata e sostenuta la ripresa.

Peccato che…

Peccato che l’exit strategy è impensabile, in queste condizioni, peccato che il tasso di disoccupazione è ufficialmente all’8.9% (ma il realtà è molto più alto), che il debito pubblico/PIL degli USA è al 100%, che la FED per salvare le banche ha in pancia miliardi di dollari di titoli spazzatura creati appunto dal sistema bancario per speculare, titoli che oggi sono quindi in pancia ad enti governativi (e quindi accollati alla popolazione), che le banche sono tutto fuorchè sane, che la leva finanziaria (soprattutto in Europa) degli istituti di credito è ancora troppo elevata, che l’inflazione sta salendo, che il denaro finora messo in circolo non destava preoccupazione ma la velocità di circolazione del la moneta sta lievitando e si rischia di perdere il controllo della situazione, che il sistema bancario ha una fame di liquidità che voi non vi immaginate, che il caro-derrate alimentari sta creando nel mondo un numero notevole di sommosse popolari destabilizzanti, che la speculazione sui mercati non viene combattuta come invece si dovrebbe fare (la storia non insegna nulla vero?), che alla fine chi comanda è lo stesso pugno di banchieri che ha mandato il mondo a ramengo e che in futuro lo metterà definitivamente in ginocchio, che la sperequazione economica diventa sempre più netta, con i ricchi sempre più ricchi ed i poveri sempre più poveri, con il rischio estinzione della classe economica media…

Mi fermo qui…anche se l’elenco potrebbe essere ben più corposo.

Tornando a Bernanke, quindi, possiamo solo dire che il compitino lo sta facendo quasi da manuale, se vogliamo valutare il suo operato come presidente della FED e stimolatore dell’economia. Peccato però che la sua missione è zoppa. E un bel giorno, quando avrà finito le cartucce, ci sarà da ridere….

Releveraging: non solo negli USA

Un ultimo appunto. Se parliamo di releveraging, occorre anche menzionare lo stato della leva finanziaria privata e del releveraging anche nel vecchio continente. Via FT abbiamo al conferma che proprio per l’Europa si possono presentare scenari molto difficili. Non solo c’è un eccesso di leva finanziaria nel settore privato…

ma per la maggior parte questa leva finanziaria è a tasso variabile…

Domanda: cosa potrebbe succedere se l’inflazione inizia a galoppare? E cosa succede se la prima citata crisi di liquidità nel sistema bancario non trovasse più il sostegno della BCE? Cosa succede se la BCE iniziasse ad alzare in modo repentino i tassi di interesse? Magari qualcuno dovrebbe fare mente locale anche a questi fattori…o sbaglio?

STAY TUNED!

DT

Sostieni I&M!

Clicca sul bottone ”DONAZIONE” qui sotto o a fianco nella colonna di destra!

Ti è piaciuto questo articolo? Votalo su Wikio! CLICCA QUI per poter votare gli ultimi 3 post di I&M! DAI VISIBILITA’ ALL’INFORMAZIONE INDIPENDENTE!

Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su database Bloomberg | NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!) | Vuoi provare il Vero Trading professionale? PROVALO GRATIS! |

Seguici anche su Twitter! CLICCA QUI! |

Seguici anche su Twitter! CLICCA QUI! |

scusa ma di quale velocità di circolazione parli?

ma la velocità di circolazione del la moneta sta lievitando , ma dove nei sogni?

❓

No, non nei sogni…

http://www.shadowstats.com/alternate_data/money-supply-charts

lìho letto più volte e comem quelli market oracle mi sembrano troppo estremisti nei loro dati, dai dati della fed la velocità non si muove, ulteriore prova a quello che dico è data dall’ultimo report sul credito usa, dove il credito concesso dalle banche usa è sceco notevolmente ( fonte zero hedge, per chi vuol cercare).

scusate ho scritto di fretta, stò facendo più cose contemporaneamente.

bergasim,

Saranno stagli gli alieni con il loro raggio comico laser a farti scrivere così.. E’ sempre colpa loro. Lo dice anche RAZ “Mistero belo. Scinquanta belo”

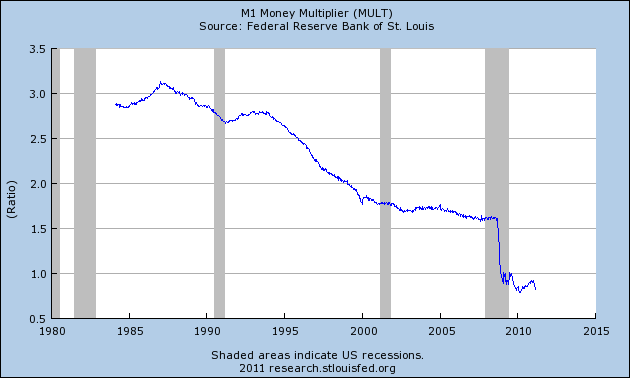

stai confondendo il moltiplicatore monetario con la velocità.questa è la velocità di M1 sempre secondo la S.louis.

Page 12: Velocity equals the ratio of GDP, measured in

current dollars, to the level of the monetary aggregate.

http://research.stlouisfed.org/fred2/series/M1V?cid=32242

The M1 multiplier is the ratio of M1 to the St. Louis Adjusted Monetary Base.

se riesci a capire pure che diavolo sia la Adjusted monetary base, allora poi lo spieghi anche a me 🙂

questo ragiomento lo trovato su diversi blog usa, primo fra tutti

http://globaleconomicanalysis.blogspot.com/

Il quale utlizza il mult 1 per definire la velocità di circolazione della moneta.

va bene, ma sono due cose comunque diverse, molto diverse

bergasim,

Si ma sono rimaste poche.. Vanno quasi tutte a casa di Silvio a fare 2 salti e vedere i film di Maria o Benvenuti al sud..

l’italica borsa è propio ridicola, btp decennale al 5%, e si sale più di tutte.

Spiegami da dove evinci che la velocità di circolazione è in aumento, il cash non gira, le riserve delle banche usa sono a 1,3 trilioni di usd.

ok, la velocità di circolazione non è in aumento per fortuna, è già fin troppo veloce! 🙂

ma ciò non toglie che il moltiplicatore è tutta un’altra cosa

ma quante cavolo di toolba c’hai????????? ma ti servono tutte??? 🙂

che comunque trovi qui:

http://research.stlouisfed.org/fred2/series/M1V?cid=32242

ottimo l’articolo Dream, come sempre , d’altronde è quasi inutile farti i complimenti.

cosa , a me pare manchi completamente a Bernanke, immerso nelle sue elucubrazioni monetarie, è il concetto stesso di “a cosa serve il denaro”.

è questa la cosa ch epare abbia scordato completamente.

un mercato dove aumenti ( sempre che ciò avvenga , perchè anche di questo io dubito parecchio e lo spiegherò dopo) il prodotto quantità di denaro*velocità di circolazione, se non aumentano le quantità di beni creati ( e non solo offerti, perchè possono anche essere importati) ne causa solo l’aumento di prezzo unitario.

e qui siamo poi al punto.

importazione:

se la bilancia commerciale è in pareggio , nulla da dire, ricchezza viene creata ma quella ch egiunge sul mercato è quella scambiata con quella esportata, ma creata.

se invece è importata in cambio di carta, allora vuol dire preparare la valanga prossima ventura, perchè quella carta prima o poi, e nel momento meno propizio, tornerà nel mercato.

l’altro punto è quello di creare denaro e farlo arrivare NEL mercato, perchè fintantochè arriverà solo alle banche, o al massimo da queste alla borsa o sul mercato dei futures o delle commodities, quel denaro gonfierà quei prezzi, ma NEL mercato non farà altro che far mancare ulteriore liquidità, convogliando ulteriore denaro DAL mercato a quegli “investimeni” spinti ovviamente dall’avidità di guadagno.

se prima per comprare 1 kg di pane mi occorreva un dollaro e adesso per star dietro alla borsa ho solo più disponibile 1/2 dollaro, al massimo compro quello. mi pare banale, come ragionamento.

il pugno di banchieri sara la scintilla e il pretesto per una rivolta

lo spero

complimenti per il post DREAM

la soluzione, per salvare capra e cavoli, sarebbe stata quella di offrire alla popolazione indebitata (mutui casa, prestiti personali, ecc…) denaro a tasso 0 o vicino allo 0, restituibile a 10-15 anni.

ecco ch ecosì le banche non sarebbero entrate in crisi, perchè la popolazione aveva di che pagare i mutui e i debiti, la popolazione stessa avrebbe potuto convertirsi gradualmente e ppoco per volta al risparmio ed alle spese sostenibili, non causando shoks, ecc…

ma vallo a spiegare ad un banchiere ch eè meglio supportare la povera gente….. e vedrai che risate.

non si legge un tubo…. non c’è un link ? oppure fai una scanzione in OCR….

ma vallo a spiegare ad un banchiere ch eè meglio supportare la povera gente…..

sta frase mi piace perche per me e la sintesi del come i banchierei sono ,cioe dei super lucratori

e faranno sempre l opposto di aiutatare la povera gente

, ma aiuteranno sempre la prorpia banca.

devi cliccarci sopra e si ingrandira fidati!

con il mio pc lo fa

anche con il vostro?

andrea.mensa@finanza: la soluzione, per salvare capra e cavoli, sarebbe stata quella di offrire alla popolazione indebitata (mutui casa, prestiti personali, ecc…) denaro a tasso 0 o vicino allo 0, restituibile a 10-15 anni.

ecco ch ecosì le banche non sarebbero entrate in crisi, perchè la popolazione aveva di che pagare i mutui e i debiti, la popolazione stessa avrebbe potuto convertirsi gradualmente e ppoco per volta al risparmio ed alle spese sostenibili, non causando shoks, ecc…

ma vallo a spiegare ad un banchiere ch eè meglio supportare la povera gente….. e vedrai che risate.

amico mio, questo è il punto di tutto. l’italiana inefficienza degli anni 80, è anche la nostra salvezza. introdurre denaro dal basso, non dall’alto. tanto di debiti si deve morire! altrimenti cambiamo completamente il sistema monetario, che sarebbe ancora la cosa migliore.

per toglierle basta andare in “istallazioni applicazioni” del menu impostazioni ( avvio ) e selezionarle, poi le rimuovi una a una… guadagni un botto fidati!

aquilifer@finanza:

il pugno di banchieri sara la scintilla e il pretesto per una rivolta

lo spero

complimenti per il post DREAM

praticamente ha riscritto le stesse cose che avevo detto io all’incontro del blog l’anno scorso… beh dai, un anno per sti signori è tollerabile.

peccato che comunque una BC può fallire… ma fra un paio di anni potrà anche dire il perchè… 🙂

non so invece fino a che punto sia corretta la frase ” la FED può sampare i soldi a seconda della sue necessità” anzi, credo sia proprio sbagliata come affermazione

si , si ingrandisce un po’ ma mica diventa piòù chiaro, sai ?

ahh…. ma ci hai creduto davvero che non sapessi come toglierle ? ha…ha … grazie lo stesso …

è vero ch eè sbagliata come affermazione…. ma occorre anche ch equalcuno , ch epotrebbe impedirglielo , lo faccia, e non si faccia convincere del contrario.

bergasim: mattacchiuz,

Spiegami da dove evinci che la velocità di circolazione è in aumento, il cash non gira, le riserve delle banche usa sono a 1,3 trilioni di usd.

Scusate una domanda da profano.

Ma non è che le riserve delle banche usa sono così alte semplicemente perché, con i chiari di luna che dovranno affrontare in futuro, non sono neanche loro fiduciosi sul fatto che le loro politiche monetarie stiano effettivamente funzionando?

Spiego meglio: preferiscono mantenere alta la liquidità a loro disposizione, per rendere, in caso di emergenza, liquidi ciò che è o sarà illiquido, cioè molti strumenti finanziari (che vengono scambiati ancora grazie all’euforia delle politiche monetarie ed al supporto dei market movers) oppure semplicemente supportare una eventuale corsa agli sportelli o all’uscita di denaro dagli USA stessi (mediante trasferimenti telematici all’estero).

andrea.mensa@finanza: mattacchiuz,

ahh…. ma ci hai creduto davvero che non sapessi come toglierle ? ha…ha … grazie lo stesso …

onestamente mi pareva strano che non lo sapessi… visto il tuo lavoro… 🙂 ma non si sa mai! 🙂

sarebbe fichissimo una corsa agli sportelli da 1000 miliardi di dollari!! 🙂 ve la immaginate che storia!

pensa pure che ben su quei mille e rotti miliardi paga pure lo 0.75% all’anno… mamma mia che meccanismo che hanno messo in piedi. è una truffa che ammette un solo vincitore!

mattacchiuz: lampo,

sarebbe fichissimo una corsa agli sportelli da 1000 miliardi di dollari!!

Il motivo della mia preoccupazione si basa su un presupposto molto semplice: fino 40 o 50 anni fa, era considerato normale per chi aveva denari, diversificarne gli impieghi e quindi non consegnarli in gestione quasi tutti direttamente alle banche (direttamente o indirettamente tramite i vari strumenti di investimento, che a causa della non separata gestione tra retail e investimento… vanno alla fine nello stesso calderone gestionale…).

Oggi invece, grazie probabilmente al boom economico conseguente alla rivoluzione tecnologica, è normale consegnare i soldi alle banche… mentre solo una piccola minoranza di persone diversifica i propri averi in strumenti completamente diversi. Per consegna alle banche intendo anche strumenti come i metalli preziosi… che comunque per essere commercializzati e legati ad un valore… hanno bisogno delle banche (almeno per la loro liquidità).

Provate a pensare cosa succederebbe in caso di panico dovuto a qualche nuovo shock economico che vada ad inficiare la fiducia nei confronti del sistema bancario…

no no, capisco perfettamente…. ma mi pare davvero improbabile per gli americani pensare ad un bank run… poi chiaro, se si svegliassero le cose sarebbero ben differenti…

Aggiungo che non voglio fare l’uccello del malaugurio… ma all’orizzonte vedo sempre nuovi nodi venire al pettine… e sempre più grandi. E a parte la politica del QEn… non vedo al momento grosse soluzioni ai seguenti problemi:

1) destabilizzazione politica nord Africa e soprattutto paesi filo USA;

2) futura decadenza del dollaro come valuta di riserva internazionale;

3) futura decadenza delle economie degli stati che erano leader dal punto di vista economico, politico e militare durante il precedente secolo;

4) petrolio estratto sempre di qualità più scadente, oltre che di quantità minore rispetto al fabbisogno mondiale… e quindi, salvo modifica artificiale delle quotazioni (vedi gas naturale), prezzo sempre più alto (anche per i costi maggior di raffinazione, visto che proverrà sempre più da sabbie bituminose);

5) curva demografica dei potenze economiche attuali (escludendo BRIC e paesi emergenti) che non preannuncia niente di buono;

6) possibile difficoltà a reperire, rispetto al fabbisogno mondiale, di alcune materie prime (es. litio per le batterie delle automobili future, oltre che ipad, cellulari e via dicendo);

7) pessima lungimiranza politica delle potenze economiche attuali (escludendo sempre BRIC e paesi emergenti)

e via dicendo.

Insomma sono tutti problemi che richiedono una auspicata “collaborazione mondiale” a livello governativo ed economico… sempre più difficile da ottenere… visto gli attuali sviluppi.

mattacchiuz: no no, capisco perfettamente…. ma mi pare davvero improbabile per gli americani pensare ad un bank run… poi chiaro, se si svegliassero le cose sarebbero ben differenti…

… perché non pensi che gli americani che hanno subito l’attuale crisi, la disoccupazione, il fallimento della propria banca (e mi pare ne siano fallite parecchie negli ultimi tre anni), la confisca della propria casa, ecc. non cambino abitudini e predisposizione nel prossimo futuro nei confronti delle banche? Vuoi che non lo insegnino ai loro figli o amici?

Mi pare una scintilla più che sufficiente… solo che ci impiegherà probabilmente una generazione per incendiare tutta la carta che hanno creato al di sopra…

ma tutte queste cose non sono ragioni per essere bullish??

l’unica cosa per cui sono bullish è … nel godermi la famiglia, la moglie e il piacere della tavola… quindi il mio tempo libero…

Per il resto… sono short…e anche se inizialmente potrei perdere…ho la scorza dura… e sul lungo periodo… non c’è Ben che tenga

Occhio al TASE:

http://www.tase.co.il/TASEEng/

Preludio di wally?

lampo,

Sempre che il sistema non collassi completamente. Allora non servirà essere short o bullish ma tutti giù a piantare patate e pomodori

Non credo che arriveremo a quel livello… perché altrimenti gli attuali ricchi… non saprebbero cosa farne della loro ricchezza che diventerebbe inutilizzabile… a meno che ci paghino come loro servitori in stile medioevale…

lampo,

Non credo riusciranno a “bloccare” tutte le falle che come hai giustamente evidenziato si stanno manifestando tutte insieme. Sarà una crisi molto più forte (almeno io la vedo così) del 1929 e saranno coinvolte tutte le nazioni..

hironibiki@finanza,

Vedremo in futuro cosa succederà (se ci sarà permesso…).

Certamente dobbiamo prendere atto che non avremo più un periodo di sviluppo e benessere come i 50 anni passati.

Ci sarà una perfida guerra nascosta a cercare di mantenere il proprio status quo.

Probabilmente fra 20 anni i nostri nipoti andranno a cercare fortuna negli attuali Paesi BRIC o in Oriente… insomma si invertiranno i flussi migratori.

Per questo motivo preferisco investire in tempo libero, famiglia, manualità e via dicendo… permette di acquisire quella consapevolezza e tranquillità che ci prepara ad assaporare e gustare gli aspetti semplici e apparentemente banali della vita quotidiana che migliorano il nostro essere e di chi ci sta intorno… a prescindere dalle variabili economiche e sociali e dalle inclinazioni religiose (preciso che sono ateo).

Se vi pare poco…

non c’è che dire in portogallo festeggiano il buon esito delle aste da inizio anno

http://www.wallstreetitalia.com/article.aspx?IdPage=1092783

bellissimo post, da non dimenticare

che ci siano dei cambiamenti nella stuttura dei mercati ce ne accorgiamo dalla prodezza di Pimco, ha liquidato tutta la carta di debito usa ed è totalmente cash, si aspetta un aumento a sorpresa dei tassi Usa (per noi) o di un definitivo stop al QE, e l’azionario non starà a guardare

http://www.zerohedge.com/article/exclusive-bill-gross-dumps-all-treasuries-brings-total-government-related-holdings-zero-flee

felice di leggere ipotesi alternative

sì, bel post ❗

condivido in parte anche quanto detto da Lampo. Nonostante ciò voglio sperare che ci sia una via d’uscita . Troppo pessimismo non serve 😉 .

Ci stiamo preparando insomma anche in Europa a quello che è avvenuto in USA negli ultimi tre anni:

In discussione decreto legge riguardante applicazione direttiva UE in materia di rimborso in caso di fallimento bancario:

http://www.corriere.it/economia/11_marzo_09/fallimento-banche-rimborso-correntisti_bd1993d0-4a70-11e0-8210-720c80ef41f5.shtml?fr=box_primopiano

Per ricordarvi le promesse UE di un anno fa…

http://www.piscino.it/file/rassegna/rassegna100713c.pdf

Pagina 19

porca vacca,

capolavoro!