in caricamento ...

ALERT Intermarket: transizione da area 4 a 5

Ho ricevuto in questi giorni diverse email dove mi viene chiesta la situazione dell’intermarket e come utilizzare lo scenario di mercato per l’operatività.

Vi dirò solo che non è tutto così casuale quanto sta accadendo. Infatti, chi ha visto il video di TRENDS in settimana ha avuto modo di vedere diversi segnali interessanti, come ad esempio il raggiungimento di area 1.38 del cross EUR/USD o la rottura del wegde per i T Note.

Cerchiamo però di capire, nel quadro intermarket, dove ci troviamo e cosa potrebbe succedere.

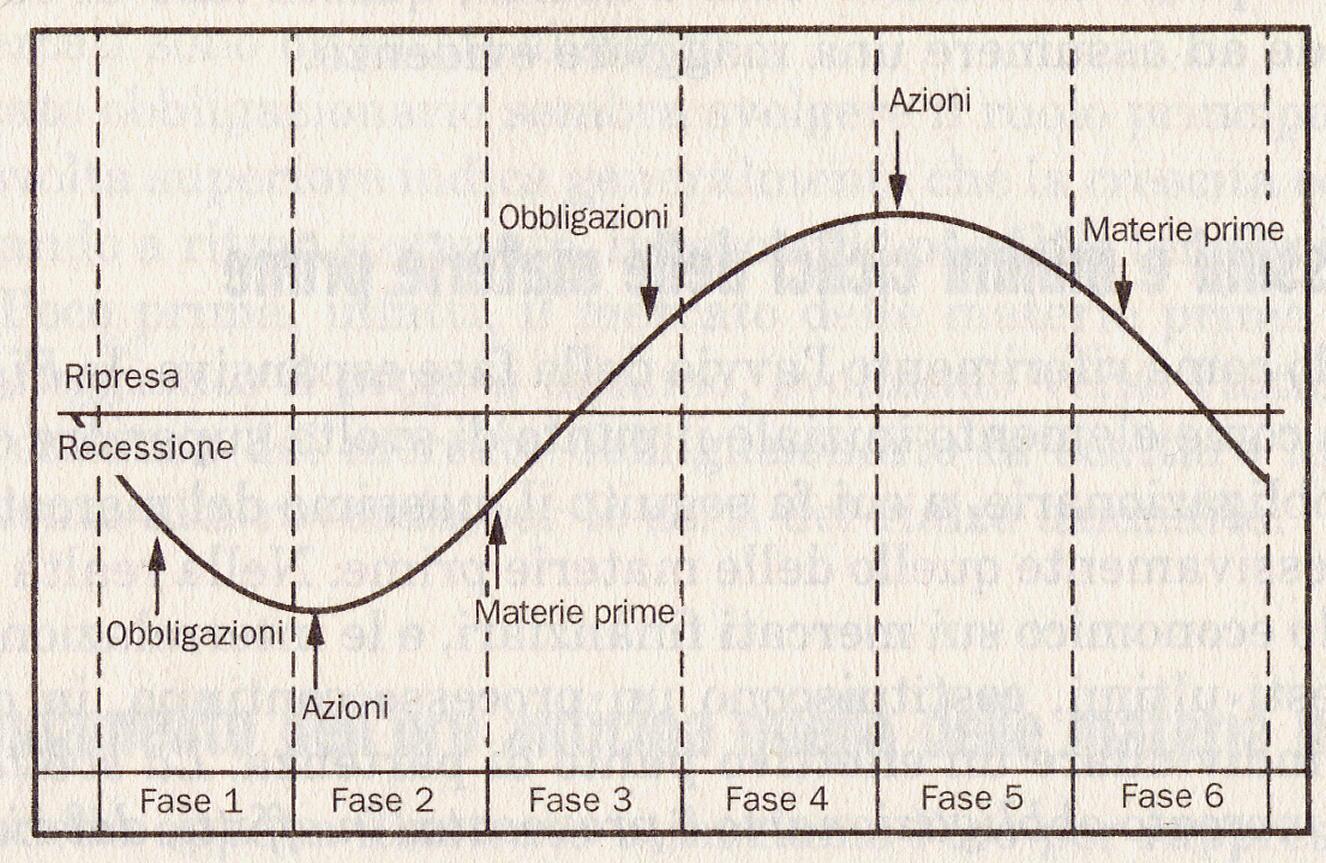

La base deve essere il classico grafico di Martin Pring che vi ricordo con questo grafico:

La fase 1, classificata “di inizio contrazione economica” prevede un’inversione rialzista del mercato obbligazionario evidenziando l’attenuazione delle pressioni inflazionistiche ed una prosecuzione della fase ribassista dell’azionario e dei prezzi delle materie prime.

La fase 2 “di massima intensità della recessione economica” vede l’inversione rialzista del mercato azionario, grazie alla riduzione dei tassi di interesse ed il miglioramento delle condizioni economiche, mentre il mercato obbligazionario continua la fase rialzista cominciata nella fase precedente. L’unico mercato a proseguire nel ribasso è quello delle materie prime.

La fase 3 “di inizio della ripresa economica” mostrano l’inversione rialzista anche del mercato delle materie prime; a questo punto tutti e tre i mercati risultano orientati al rialzo.

La fase 4 “di espansione economica”, a causa della ripresa dell’inflazione, vede la prima inversione ribassista che riguarda il mercato obbligazionario, a causa dell’intensificazione delle pressioni inflazionistiche. Il mercato azionario e delle materie prime continuano nella loro corsa rialzista.

La fase 5 “di massima intensità dell’espansione economica” prevede un’inversione ribassista anche del mercato azionario, anch’esso sensibile all’andamento dei tassi di interesse e scontando il peggioramento delle condizioni economiche. A questo punto solo il mercato delle materie prime resiste al rialzo.

L’ultima fase 6 “di rallentamento della crescita economica” evidenzia un orientamento al ribasso di tutti e tre i mercati.

(Source)

Leggendo le cosiddette “fasi intermarket” senza fare considerazioni di carattere politico-macroeconomico (e quindi senza considerare debito, disoccupazione , quantitative easing & Co), oggi di troviamo nella fase 4. Il mercato azionario è cresciuto molto ma l’inflazione inizia a farsi sentire e i bond perdono valore.

Il rischio, a questo punto, è che ci stiamo avvicinando alla fase 5 del mercato, quella dove parte la correzione delle borse con un trend per le commodity che continua ad essere positivo. Ormai i bonds hanno raggiunto il picco delle quotazioni (ecco spiegato come mai già qualche mese fa continuavo a dire di diminuire la duration), l’azionario invece potrebbe ancora salire (ma il condizionale è d’obbligo, vediamo che succede) e le commodity avranno ancora qualche cartuccia da sparare. Infatti non dimentichiamo che con inflazione in aumento, le commodity (asset class che difende dalla perdita di valore dovuta appunto all’inflazione) continuano ancora a salire e raggiungeranno il loro picco dopo che le azioni avranno iniziato un’inversione.

Come potete ben capire, questo tipo di analisi è id medio lungo periodo, ovvero è l’analisi intermarket ciclica classica. Nel breve le dinamiche possono essere le più diverse, buona parte delle quali legate a fenomeni speculativi, quali carry trade, differenziali di tasso e quant’altro. E di questa analisi intermarket trattiamo e tratteremo giornalmente.

Approfondimenti grafici

Per le commodity non si deve fare di tutta erba un fascio. Occorre fare delle distinzioni. L’amico Francesco Caruso ci propone questo interessante grafico sul ciclo delle commodity.

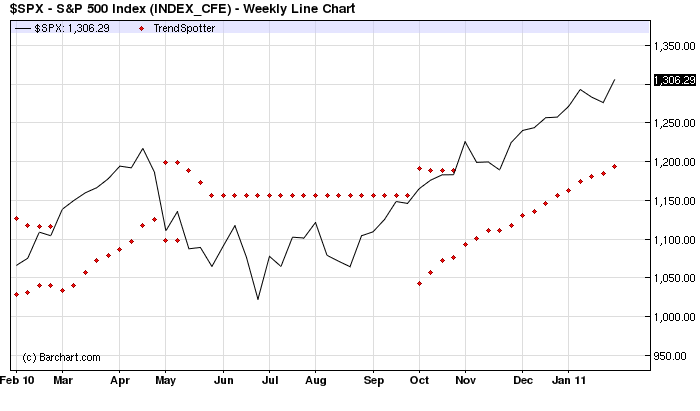

Per l’equity, vi propongo questo eccellente grafico che è da salvare e da meditare. Avremo ancora tempo e modo di parlarne…ne sono certo…

Ti è piaciuto questo articolo? Votalo su Wikio!

Ti è piaciuto questo articolo? Votalo su Wikio!

E CLICCA QUI per poter votare gli ultimi 3 post di I&M! DAI VISIBILITA’ ALL’INFORMAZIONE INDIPENDENTE!

STAY TUNED!

DT

Tutti I diritti riservati ©

Grafici e dati elaborati da Intermarket&more sulla database Bloomberg

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Sostieni I&M!

Clicca sul bottone ”DONAZIONE” qui sotto o a fianco nella colonna di destra!

![]() Seguici anche su Twitter! CLICCA QUI!

Seguici anche su Twitter! CLICCA QUI!

Vuoi provare il Vero Trading professionale? PROVALO GRATIS!

Se possibile, una chiarificazione sul grafico delle commodities…non mi è chiarissimo…

Futures Usa ben intonati

italia +1,24%

Euribor a nuovi massimi: si scommette su rialzi tassi Bce, tutto normale no?

Attenti al petrolio: al top da 30 mesi, normale no? danni ? per orra mercati ignorano, come sempre daltronde è il loro mestiere.

Egitto, no dai non scherziamo i faraoni non ci sono più da secoli, parliamo di problemi attuali, chi vince il mondiale, valentino o lorenzo? chi il superball? finiamola con i problemi del terzo/quarto mondo, non se li fila nessuno, tranne per giustificare il rialzo del petrolio.

Inflazione: allarme rosso, tutto il mondo sotto scacco, normale no? e le borse volano

Che presa per il culo, non un culo normale ma un culone di un lottatore si sumo.

Nel frattempo, speriamo che il tempo regga, altrimenti……………

😆 😆 😆

@ Alfio200:

per farla breve, la parte degli energetici è “ritardataria” mentre le soft dovrebbero essere già generosamente quotate e quindi a rischio correzioni. Quindi… in basso nella curva le commodity più cheap (gas in testa) e in alto i più cari (cotton & Co)

io OGGI al contrario non concordo assolutamente con l’analisi intermarket, per alcuni motivi:

1 siamo in um mercato assolutamente pilotato,

2 non ci sono grafici di lunghissimo periodo, dei trend delle commodities/azioni/bon

nd a suffraggio di quanto esposto nel post,

3 la teoria che i mercati azionari guadagnano nel lungo perdiodo si è dimostrata inesatta, la stragande maggioranza dei guadagni di borsa è avvenuta nel periodo 1980/2000 è tutti sappiamo cosa è successo e dove ci ha condotto,

4 troppa influenza dei derivati sui prezzi delle materie prime, che ne influenzano e condizionano l’andamento , indipendentemente dai cicli economici ( Vedasi petrolio, con 600 milioni di barili di carta, o il rame con tutti i derivati in mano a jp morgan).

come sempre complimenti per i vari post…

ma volevo fare una domanda, magari fuori luogo, ma che è da un pò che mi ronza in testa…

prendo spunto dall’ultima affermazione sul rame “…rame con tutti i derivati in mano a jp morgan”

ma se tutti i derivati sul rame sono di JPM che senso ha il grafico dei COT (commercial-speculator-small) ❓ ❗ ❓

Egitto: ora o mai piu’. Due milioni in piazza

e tutto sale, è solo manispeculatiuon a leva10

oggi il mercato è come il paziente che si reca dal medico, il quale gli prescive un periodo di riposo, no stress, no fumo, no coca.

Ma il paziente ( banche e speculatori ) una volta tornato a casa organizza un orgia con gli amici, cos’ si comporta il mercato oggi finge di ignorare, tanti ci sono i farmaci ( fed e governi), se mi sento male no problem, lo ricoverano al pronto soccorso, dove un medico in gamba ( ben bernake), lo rimettera in sesto per l’ennessima volta, ma forse l’ultima prima dell’ennessimo cocktail fatale ( azioni,materie prime e derivati ), allora neanche il buon medico potrà intervenire.

🙄 🙄

Il mio dubbio, però, è questo: secondo queste teorie ad un certo punto dovrebbero crollare le azioni, le obbligazioni e le materie prime.

Ma, secondo il grafico di Caruso, anche i metalli, oro compreso.

Mi sembra strano, però, che in una negativa situazione come questa l’oro non salga.

Anzi, dovrebbe schizzare in alto essendo il rifugio solido per eccellenza?

O sbaglio?

Egitto…

non pensate che tra poco potrebbe uscire una notizia del tipo:

EGITTO, RITORNO ALLA NORMALITA’

con conseguente crollo del petrolio e non solo?

@ berga:

mi spiace ma non concordo con le tue considerazioni in merito all’analisi intermarket, visto che il ciclo considerato è decisamente più breve del tuo ventennio. 😉

Alcune cose che mi vengono in mente sono:

– sono in ripresa i consumi?

– le aziende hanno ripreso ad assumere?

– le banche hanno finalmente i conti a posto?

– il debito pubblico sta calando?

– la gente è contenta? (Soprattutto chi vede rinnovarsi il contratto con condizioni più svantaggiose)

– sta aumentando la fiducia nei politici che ci governano e che, insieme al sistema produttivo dovrebbero portarci fuori dalla crisi?

Stappiamo lo spumante perché i consumi stanno calando e i magazzini straripano di merci invendute e i forti sconti sono agli occhi di tutti, le aziende, o falliscono o licenziano, le banche sono piene di asset tossici, il debito pubblico dei porcellini sta aumentando, la gente è incazzata perché o ha perso il lavoro o guadagna meno di prima in termine di potere d’acquisto, i politici fanno vomitare quasi tutti e dimostrano una forte inettitudine per quanto concerne i problemi del sig. mario e della signora maria.

Dal punto di vista operativo: bravo ( o fortunato) chi è rimasto long e continua a sfruttare il trend, ma attenzione al futuro, perché alla luce di quello che ho detto e non solo, qualche nube potrebbe profilarsi all’orizzonte. Se dovesse continuare questo trend vi faccio tanti auguri e ci si sente ogni tanto per sparare qualche opinione (o cavolata). Io resto alla finestra. 8)

Capito tutto Dream, giusto per cominciare a studiarci sopra potresti indicare alcuni ETF commodity?

Mi sto godendo la mia fortunata esposizione long, ma vorrei pensare al futuro.

Grazie e ciao.

Grande ! Copia incollato ttutto e messo nel “Forziere”

bergasim: 2 non ci sono grafici di lunghissimo periodo, dei trend delle commodities/azioni/bond a suffraggio di quanto esposto nel post

Qui di seguito puoi trovare un link dove puoi davvero sbizzarrirti

http://www.pringturner.com/newsletters/TSAASFFinancialMarketUpdate.ppt

e, forse, cambiare idea

Oggi davvero fortunato….dopotutto Noi small speculator non posssiamo far altro che seguire il trend…..che sinora non ha dato segni d’inversione……per quanto concerne il futuro è certo che assisteremo ad una sua inversione…….ma solo allora dovremo cambiare la nostra operatività !!!

Su sp500 guarderei anche lla riazista su grafico weekly da settembre.

Millemetrica direi.

L’inversione per ora….non si vede neppure all’orizzonte !!!

Bello vedere pubblicato il grafico “standard” dello storico Pring (il primo libro di A.T che ho letto). 🙂

Sottolineo solamente che si tratta di un grafico standard (come ad esempio la campana gaussiana).

Stavolta concordo con Bergasim sul fatto che però tale grafico non verrà rispettato affatto come tempistica.

Sono entrati in gioco tanti elementi (QEn, interconnessione delle economie e dei mercati a livello mondiale, leva folle esercitata dalle banche che si ripercuote comunque sui mercati, ricorso degli stati ad un indebitamento massiccio, emissione pazzesca di obbligazione statali e corporate, molti investitori piccoli bruciati, informatizzazione spinta degli scambi, ecc.)

Quindi mi aspetto un assottigliamento della fase 4, 5 e 6 con massimi delle obbligazioni, azioni e materie prime più vicine tra loro temporalmente (in particolar modo quello delle materie prime vicino all’azionario).

Quindi quando ci sarà il calo probabilmente sarà molto rapido e di breve durata,accompagnato dopo breve termine da quello delle materie prime (metalli preziosi a parte) con conseguenze disastrose…

Il problema è quando… e speriamo non lo facciano coincidere con qualche tragico evento globale.

Anche se la situazione attuale … non è delle più promettenti.

Chissà se riesco anch’io ad intervenire? E’ da un poi che tento ma non vedo pubblicato l’intervento … sarà come dice gremlin che come bergasim sono sospettato anch’io di terrorismo?  … ad ogni modo ci riprovo.

… ad ogni modo ci riprovo.

Intanto un grazie a DT per l’ottimo articolo – che ho immediatamente votato su wikio, anzi invito tutti a continuare a votare – e volevo solo suggerire di leggere il recente – 15/01/2011 – marketupdate di pringturner liberamente scaricabile dal loro sito.

Sera a tutti

BECCATEVI IL MAX DELLO SPOORE DI OGGI, e poi confrontatelo con il mio target… 🙂 Al momento sarebbe ‘na botte de qulo notevole… Se il max periodale è quello di oggi, cambio lavoro e faccio il cartomante…

Io l’ho fatta con stockcharts e con candlestick, e mi risulta una retta perfetta.

<ma vediamo il massimo di Dream che mi inquieta.

BEELLOOOO…

Davero utile! Grazie, DT!