in caricamento ...

YIELD revolution: cambio di registro per i rendimenti dei bond

Ormai le banche centrali hanno dovuto ammettere la realtà dei fatti. L’inflazione, seppur momentanea, seppur non preoccupante, seppur seppur seppur… ora FED e BCE hanno in programma di alzare i tassi di interesse. E quindi, dopo tanti anni di politica monetaria espansive, ecco un nuovo scenario, che ci farà compagnia per un po’ di tempo. E quanto vado ad illustrarvi non lo vedevamo da un bel po’.

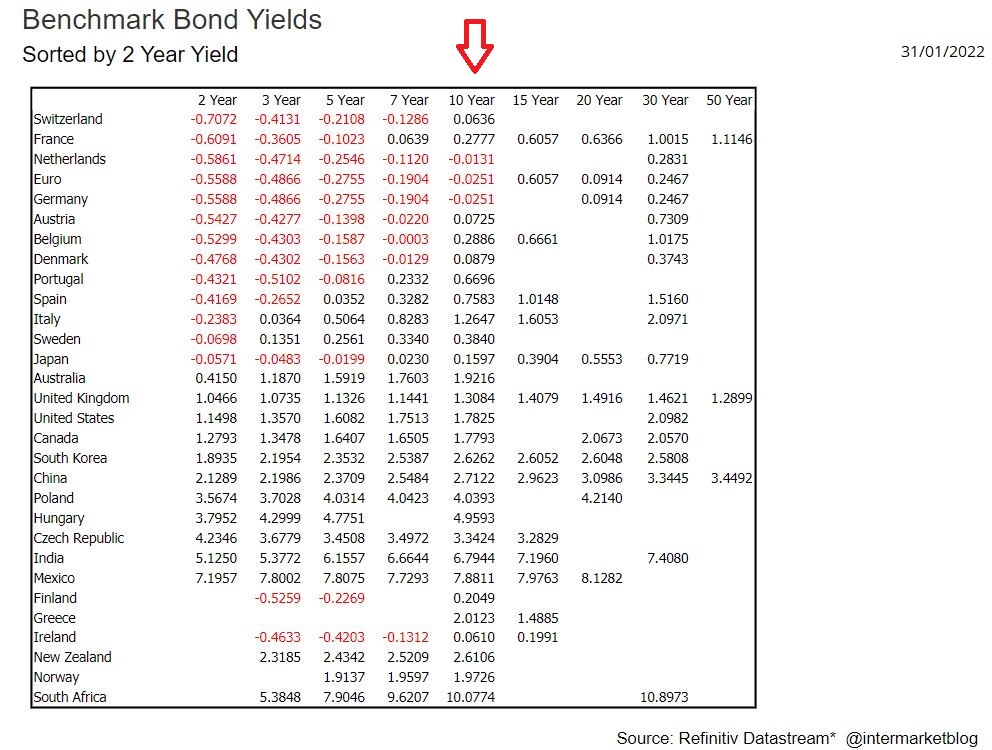

Una slide che riassume i vari rendimenti governativi alle varie scadenze. Era oramai tempo immemore che non vedevo a 10 anni ovunque rendimenti positivi.

Fa quasi sorridere, a 10 anni è quantomai normale avere rendimenti positivi, sia per il premio al rischio e sia per la duration. Ma ormai da anni non era più così, e comunque non dappertutto.

10y Govies: i rendimenti

Vero, ad essere sinceri, già a 7 anni siamo già in positivo ovunque, ma i benchmark assoluti sono proprio i bond a 10 anni quindi meritano maggior considerazione. Però per un sano ed onesto controllo meglio prendere la stessa slide in data 31/01, ovvero una settimana fa. Ecco, cosi il confronto fa molto più effetto e rende meglio l’idea.

10y Govies: rendimenti a fine gennaio (5 giorni fa)

E pensate che a dicembre (non dico mesi fa…) la Lagarde aveva detto chiaramente che era altamente “improbabile” un aumento dei tassi nel corso del 2022. Oggi direi che è un po’ differente.

Inutile dire altro, per la Bce sarà il meeting di marzo a fare la differenza e a segnare meglio la strada per una politica monetaria che potrebbe sorprendere tutto, in particolar modo se raffrontate alle attese discusse a fine anno.

E sia per FED che per BCE, nessuno può sottovalutare l’impatto del QT, alias quantitative tightening. Un impatto che si fa invasivo proprio nelle quotazioni delle obbligazioni governative. E qui sopra vi abbiamo illustrato le prove.

STAY TUNED!

–