in caricamento ...

WALL STREET: una correzione “politica” e molto invasiva

E’ chiaro che c’è molto della diatriba tra Trump e la Cina in questa correzione. Ma è altrettanto vero che l’atteggiamento del Presidente USA nei confronti di tutti i partner globali, condizionerà ancora i mercati per un bel po’. (Guest Post)

Cari amici, nella settimana appena trascorsa, nei mercati finanziari internazionali è proseguita la correzione innescata dal conflitto commerciale fra Usa e Cina. Trump, in quest’ultima ottava, ha imposto dazi persino al Messico, sperando in tal modo di frenare l’immigrazione clandestina dal Paese centro-americano. Ed anche l’India sembra esser finita nel mirino del presidente Usa. Sembra una prova di forza su larga scala, ma in realtà appare come una vera e propria dichiarazione di debolezza. Gli Usa, da anni non riescono più ad accelerare il loro tasso di crescita. E le hanno davvero provate tutte.

Prima una politica monetaria ultra accomodante, poi, con l’avvento Trump. hanno adottato una politica fiscale ultra espansiva, ma il tasso di crescita della loro economia è rimasto sempre moderato, di gran lunga inferiore a quello dei decenni precedenti. Oggi fanno un nuovo tentativo, alquanto maldestro, impongono dazi e gabelle sulle loro importazioni, sperando in tal modo di difendere le loro produzioni e le loro industrie. Anche quest’ultima mossa non sortirà, credo, gli effetti sperati. Gli Usa farebbero bene a riflettere sui motivi che hanno determinato una progressiva perdita di competitività della loro economia, e ad accettare i nuovi rapporti di forza che si sono, nel frattempo, imposti nell’economia mondiale. Ma non lo faranno, ed i mercati già da un anno e mezzo riflettono tutte le contraddizioni del conflitto geopolitico in essere. A dire il vero anche la pesante correzione del 2015 – 2016, innescata da una pesante svalutazione dello yuan, andrebbe letta alla luce del sempre più palese conflitto tra Usa e Cina.

Conflitto per l’egemonia, che inevitabilmente proseguirà, e che disegnerà i nuovi equilibri dell’economia mondiale. Ed i mercati non potranno che esserne influenzati, anzi ne saranno la vera cartina di tornasole.

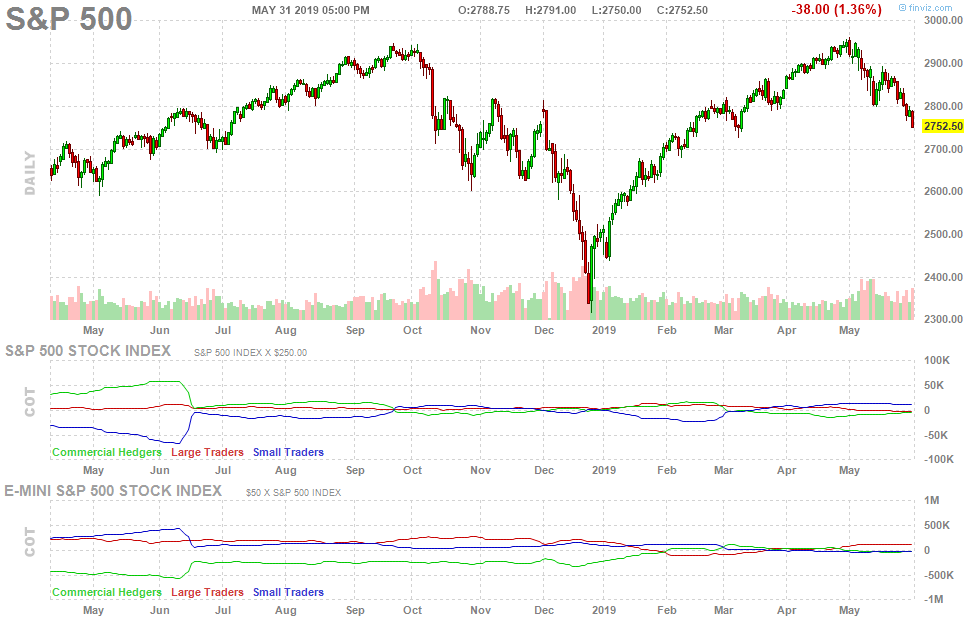

A tal proposito, vediamo cosa ci dicono oggi i diversi mercati che compongono lo scenario intermarket. Il mercato delle valute segnala, contraddittoriamente, un dollar index ancora in buona salute, nell’ultima settimana ha infatti raggiunto quota 97,75. Nonostante le difficoltà dell’economia Usa, il dollaro mantiene il suo ruolo di moneta egemone. Le commodities, invece, stornano ulteriormente ( – 1,13 % ), riflettendo le difficoltà contingenti dell’economia globale. Pesante in particolare lo storno subito dalle quotazioni del petrolio ( -8,75 % ). Anche sul mercato obbligazionario si registrano movimenti rilevanti. I rendimenti dei bond decennali americani, infatti, arretrano di ben 19 bps e retrocedono a quota 2,13 %. I rendimenti dei bond a 2 anni, retrocedono ancor più, cedono infatti di 25 bps e tornano a quota 1,92 %. La pendenza della yield curve, però, migliora, oggi è pari a 21 bps, e ciò ci indica che una recessione dell’economia Usa non è proprio imminente. I mercati azionari, infine, accelerano il loro trend ribassista. In particolare, il nostro benchmark azionario mondiale, l’S&P 500, cede il 2,62 % e retrocede a quota 2752,06 punti. Nelle ultime 4 settimane lo storno è pari al 6,57 %, una correzione ancora controllata, senza panico, e molto agevole da gestire per i traders.

Ciò premesso, passo ad esaminare gli ultimi dati del COT REPORT settimanale, pubblicati venerdì sera dalla CFTC (Commodity Futures Trading Commission), concernenti i valori aggregati dei Futures e delle Options su tutti gli indici azionari USA, che risultano essere i seguenti:

Commercial Traders : – 23.040

Large Traders : + 23.526

Small Traders : – 486

Non muta, pertanto, la configurazione del mercato dei derivati azionari Usa. Rispetto alla scorsa ottava, le variazioni nelle posizioni dei diversi operatori sono pari a soli 4.004 contratti. In particolare, i Large Traders, operatori notoriamente trend-following, cominciano a prender atto che il trend è cambiato, cedono l’intero lotto dei 4.004 contratti long, ma restano ancora in posizione Net Long. I Commercial Traders, invece, restano vigili, acquistano infatti 2.353 contratti long, ed aspettano l’evolvere degli eventi. Gli Small Traders, infine, acquistano anch’essi 1.651 contratti long, ma confermano, seppur di misura, la loro posizione Net Short. Le movimentazioni di quest’ultima ottava, ancora molto limitate ed esigue, ci dicono che quella attuale è una correzione molto diversa rispetto alle precedenti. Una correzione che definirei “ politica “, in pratica solo una puntata del più ampio conflitto geopolitico sopra descritto. Al momento, infatti, i mercati registrano solo un peggioramento del sentiment ed una crescente sfiducia da parte degli operatori.

L’economia reale, invece, sostanzialmente tiene. Personalmente non credo a cedimenti strutturali dei mercati, perchè non nè esistono le condizioni. Certo la condizione attuale dei mercati non è proprio favorevole per i traders e per molti gestori di fondi d’investimento. Da oltre 12 mesi manca infatti un trend ben definito, basti pensare che il nostro benchmark azionario mondiale, l’S&P 500, registra un incremento annuo davvero esiguo, pari solo al + 0,64 %. Stallo intervallato però da una discesa repentina, e da un rimbalzo altrettanto rapido e veloce. Mercati sostanzialmente umorali, in balia delle bizze della politica. Personalmente per il breve termine resto cauto ed attendista, per il più lungo termine, invece, resto ottimista e fiducioso, e convinto che nei prossimi 12 mesi l’S&P 500 varcherà la fatidica soglia dei 3.000 punti.

View attendista che cercherò di tradare con il mio originale trading system, fondato sullo studio del Cot Report, nonchè sulla valorizzazione dell’effetto “LONG TERM MOMENTUM“, descritto negli studi e nelle ricerche dei due professori Usa, Jegadeesh e Titman, ed illustrato nel mio sito https://longtermmomentum.wordpress.com/

In questi primi 5 mesi del 2019, il mio portafoglio, denominato “ AZIONI ITALIA – LTM “, registra una perdita del 2,61 %, causata dalla nostra errata posizione short d’inizio d’anno, assunta in assenza di informazioni da parte della CFTC, a causa dello shutdown Usa. Nello stesso periodo il nostro benchmark di riferimento, il Ftse All Share, ha conseguito un guadagno del 7,72 %. Conseguita pertanto una sotto-performance del 10,33 %, in rapida e costante diminuzione. In pratica un incidente di percorso, per un portafoglio che negli ultimi 6 anni ha conseguito una sovra-performance media annua del 16,2 %. Incidente che non fa, tuttavia, venir meno la fiducia nel mio trading system. Anzi, proprio sulla base della pregressa esperienza storica, confido, nei prossimi mesi, di poter progressivamente recuperare l’attuale sotto-performance. A tal fine, questa settimana in coerenza con quanto sopra detto, modifico l’assetto del mio portafoglio, riduco cioè dal 62,5 al 45 % le mie posizioni long, ed innalzo nel contempo dal 37,5 al 55 % delle mie posizioni short, ossia assumo una posizione Net Short moderata ed attendista, pari al solo 10 % del mio portafoglio. Chi desiderasse approfondire e ricevere maggiori informazioni sul mio trading system e sulla composizione del portafoglio “ AZIONI ITALIA – LTM “, può, se vuole,consultare direttamente il mio sito.

Vi ringrazio per la vostra stima e fiducia, ed auguro a TUTTI gli amici di intermarketandmore buon trading.

Lukas