in caricamento ...

WALL STREET: sventato il “crash market”, ora quadro lateral ribassista

Passata la grande paura dell’esito del referendum Brexit, i mercati acquistano un po’ di tranquillità e si stabilizzano. Ma anche lo Spoore ha bisogno di prendere un po’ di fiato. Analisi del COT Report del CFTC. [Guest post]

Cari amici, nella tanto temuta settimana del dopo Brexit, i mercati finanziari internazionali, disattendendo probabilmente le attese di molti, hanno, con il sostegno decisivo delle Banche Centrali, già da tempo preparate all’evento, premiato di fatto tutti i maggiori asset finanziari. Lo scenario intermarket ha evidenziato, infatti, un leggero incremento del dollaro index, apprezzatosi di un ulteriore 0,2 %. Anche la sterlina inglese ha registrato un’onorevole tenuta scongiurando tutte le ipotesi di un suo crollo repentino. Addirittura sorprendente il mercato delle commodities, che registra, un rimbalzo del 3,3 % in termini reali, che sembra voler scongiurare ogni ipotesi di recessione globale associata all’evento della Brexit. Molto evidente, invece, l’intervento delle autorità monetarie europee nel mercato obbligazionario. I rendimenti sui titoli decennali americani perdono, infatti, ben 11 bps, ed arretrano sino a quota 1,46 %. Molto acquistato anche il bund decennale della Germania, i cui rendimenti sprofondano sino a quota – 0,13 %. Il sostegno della BCE è però molto evidente sui titoli di debito dei Paesi periferici dell’eurozona, basti pensare che il nostro BTP, in una sola ottava, perde ben 25 bps di rendimento, e raggiunge il suo minimo storico a quota 1,23 %. L’ingente afflusso di capitali nel settore obbligazionario, non ha però danneggiato il mercato dell’equity, che anzi si è sentito rassicurato dal mancato allargamento degli spread, registrando performance davvero inattese e sorprendenti. Il nostro benchmark azionario mondiale, l’S&P 500, chiude, infatti, l’ottava con un guadagno del 3,22 %, che riporta lo stesso nuovamente in prossimità dei suoi massimi storici. Anche i listini europei registrano consistenti rimbalzi, tra cui segnalo quello del FTSE 100 inglese che registra un incremento davvero monstre, pari al + 7,6 %.

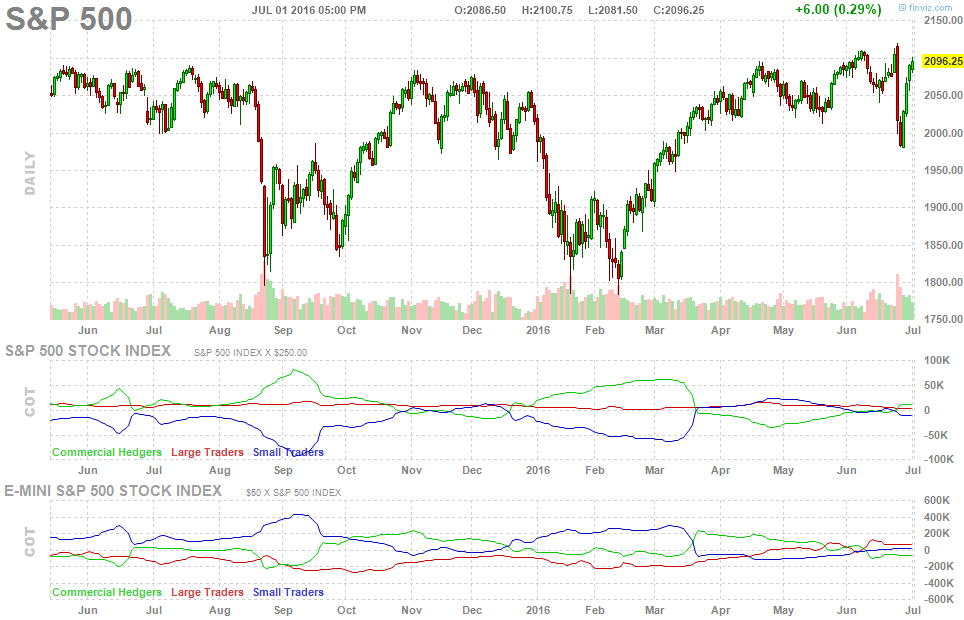

Ciò premesso, passo ad esaminare i nuovi dati del COT REPORT settimanale, pubblicati venerdì sera dalla CFTC (Commodity Futures Trading Commission), concernenti i valori aggregati dei Futures e delle Options su tutti gli indici azionari USA, che risultano essere i seguenti:

Commercial Traders : – 23.517

Large Traders : + 33.400

Small Traders : – 9.883

Evidentemente le sorprese non sono ancora finite. Infatti, dopo una sola settimana, la configurazione generale del mercato dei derivati azionari Usa torna al suo precedente assetto lateral-ribassista. Nell’ultima ottava si sono registrate movimentazioni pari a 17.071 contratti. In particolare, gli Small Traders, dimostrano di non fidarsi e temendo di rimanere con il cerino acceso in mano in prossimità dei massimi, cedono ben 12.757 contratti long, e tornano nuovamente nella loro insolita posizione Net Short. Anche i Large Traders non si mostrano particolarmente entusiasti ed riducono anch’essi di 4.314 contratti la loro dotazione di contratti long, pur rimanendo ancora e da soli in posizione Net Long. I Commercial Traders, devono pertanto prendere atto del rigurgito di sfiducia degli altri operatori ed acquistare l’intero lotto dei 17.071 contratti long, che quasi dimezzano l’entità della loro precedente posizione Net Short. Cosa ci dicono le sorprendenti movimentazioni di quest’ultima ottava ? Beh, ci sembra molto evidente che le positive risultanze di quest’ultima settimana sono da intendersi come una reazione d’impeto all’evento avverso, costituito dalla Brexit. Reazione, peraltro, prevista e programmata da tempo dalle principali Banche Centrali. Sventato il pericolo di un crash disordinato, i mercati sembrano voler ora ritornare alle incertezze degli ultimi 12 mesi. Ritorno che non scalfisce affatto la mia view a medio e lungo termine, anzi, al contrario, ne costituisce un ulteriore conferma. Penso infatti che il mercato azionario Usa, soprattutto a causa dei problemi nel settore dei Financials, abbia ancora di fronte 6 o 7 settimane di andamento lateral-ribassista, necessarie per completare questo movimentato e convulso ciclo biennale, che a posteriori si rivelerà essere una prolungata fase di accumulazione, che precede un’ultima e forse finale fase di rialzo dei mercati azionari Usa e mondiali. Confermo pertanto il mio personale target di fine d’anno per l’S&P 500, fissato a quota 2.220 punti.

Futuro che si prospetta, pertanto, a mio avviso, ancora incerto, che cercherò, comunque, di tradare con il mio originale trading system, fondato sullo sfruttamento e sulla valorizzazione dell’effetto “LONG TERM MOMENTUM“, descritto negli studi dei professori Jegadeesh e Titman, ed illustrati nel mio sito http://longtermmomentum.wordpress.com/. Dopo quest’ultima settimana, il mio portafoglio, “ Azioni Italia – LTM “, registra una perdita annua pari all’ 8,77 %. Performance negativa, determinata soprattutto dalle peculiari difficoltà vissute dal listino italiano, che registra, a sua volta, una perdita annua, misurata dal Ftse All Share, pari al 22,99 %. Conseguita, pertanto, in soli 6 mesi, ed in un contesto di mercato particolarmente avverso, una sovra-performance del 14,22 % che ci dà ulteriori conferme sulla bontà delle indicazioni operative derivanti dalle ricerche dei due noti professori Usa. Coerentemente con la mia positiva view di medio e lungo termine, anche questa settimana riconfermo, per il 100 % del mio portafoglio, la mia esposizione long sulla borsa italiana. Chi desiderasse approfondire e ricevere maggiori informazioni sul mio trading system e sulla composizione del portafoglio “ Azioni Italia – LTM “ può consultare, se vuole, direttamente il mio sito.

Vi ringrazio per la vostra stima e fiducia, ed auguro a TUTTI gli amici di Intermarketandmore buon trading.

Lukas