in caricamento ...

USA: il rovescio della medaglia da tenere BEN presente

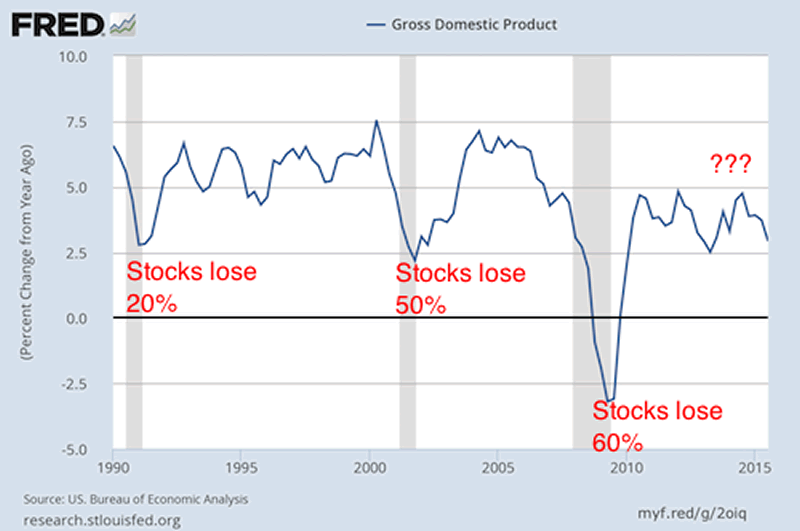

PIL Usa meglio delle attese, il rialzo del tasso FED si avvicina. Ma i segnali discordanti continuano e se guardiamo il dato sull’ISM scopriamo un’amara retroscena. Non è recessione, per carità, però qualcosa non quadra.

PIL Usa meglio delle attese, il rialzo del tasso FED si avvicina. Ma i segnali discordanti continuano e se guardiamo il dato sull’ISM scopriamo un’amara retroscena. Non è recessione, per carità, però qualcosa non quadra.

I dati sul PIL USA usciti ieri sono stati in linea con le attese.

Nel 3° trimestre il GDP (prodotto interno lordo) americano è cresciuto del 2,1%, più di quanto emerso dalla stima preliminare del dato. Il tutto grazie all’incremento delle scorte. E allo stesso tempo segnali contrastanti se guardiamo ai consumi (meno positivi delle attese) e bilancia commerciale: infatti l’export frena a causa del Super Dollaro che, ricordiamolo, ho già un effetto restrittivo (quindi funge già da “aumento dei tassi”). Meglio invece gli investimenti delle imprese.

Questa accelerazione dell’economia rende ancora più probabile il rialzo dei tassi di interesse nel meeting del mese prossimo (15-16 dicembre) del FOMC. Se guardiamo il nostro solito vecchio grafico, notiamo che la probabilità implicita scontata dal mercato, oggi, è pari al 74%. E la tendenza del grafico sulla probabilità implicita è decisamente indicativa. Ormai il mercato sta convergendo verso un parere univoco. Un primo ritocco al rialzo, ma poi una nuova lunga tregua.

Probabilità implicita aumento tassi FED

Verrebbe ormai da dire: “diamolo per scontato”. E invece no, innanzitutto perché ormai abbiamo capito che sui mercati mai dare NULLA per scontato. Anzi, quanto un dato o un evento è troppo ovvio, come vuole la legge di Murphy, è certo che qualcosa di destabilizzante accadrà. E di certo la nostra cara amica Janet Yellen non ci aiuta.

Verrebbe ormai da dire: “diamolo per scontato”. E invece no, innanzitutto perché ormai abbiamo capito che sui mercati mai dare NULLA per scontato. Anzi, quanto un dato o un evento è troppo ovvio, come vuole la legge di Murphy, è certo che qualcosa di destabilizzante accadrà. E di certo la nostra cara amica Janet Yellen non ci aiuta.

“(…) io e i miei colleghi abbiamo indicato che sarà appropriato iniziare a normalizzare i tassi…molti di noi si aspettano che il passo della normalizzazione sia graduale”.

Ma allo stesso tempo crea anche confusione…

“ (…) una stretta repentina potrebbe ledere l’espansione economica e forzare la Fed a tornare sui suoi passi ossia a tagliare nuovamente il costo del denaro. (…) Altri Paesi hanno pagato un caro prezzo per essere stati forzati a cambiare rotta. (…) Il Giappone, dove i tassi di interesse sono rimasti vicino allo zero per gran parte degli ultimi 25 anni, serve come storia cautelativa”.

Non male eh? La FED a livello di comunicazione di certo non brilla, e difatti il mercato oggi dà il massimo del “rating” della fiducia all’altro banchiere centrale, Mario Draghi.

Alla fine il mercato, oggi, già sconta questo benedetto primo aumento e per certi versi à meglio “togliersi il dente”, e la FED lo deve fare anche per mantenere un minimo di credibilità. Che poi l’economia USA non sia tutto quello splendore, beh, già lo sappiamo.

In questa sede vorrei però far porre la vostra attenzione ad un elemento che vi ho già anticipato in passato. Ricordate lo sprea tra ISM manifatturiero e NON manifatturiero. In questo post vi dicevo che lo spread tra i due è diventato molto importante e ci dice una cosa fondamentale per comprendere l’economia USA. Oggi oltreoceano dominano i servizi, mentre l’attività produttiva sta perdendo posizioni. E’ sostenibile un’economia in queste condizioni? Certo, il mondo è cambiato non poco ed il ruolo del terziario è sempre più da “protagonista”. Ma guardate con attenzione questo grafico.

Spread tra ISM Manifatturiero e NON manifatturiero (con la recessione)

Come vedete il rapporto tra questi due indicatori si è allontanato bruscamente dall’area di neutralità, posta tra 1.05 e 0.95. Oggi siamo decisamente sopra 1.15, un’area di allerta che ci conferma quanto detto prima. Bene i servizi, ma…il manifatturiero?

Come vedete il rapporto tra questi due indicatori si è allontanato bruscamente dall’area di neutralità, posta tra 1.05 e 0.95. Oggi siamo decisamente sopra 1.15, un’area di allerta che ci conferma quanto detto prima. Bene i servizi, ma…il manifatturiero?

E la cosa curiosa è che in passato,quando si raggiungevano certi livelli, si alzava drasticamente il rischio RECESSIONE (segnata nel grafico in rosso). Ora, io sono convinto che parlare di recessione in USA è quantomeno prematuro, ma i segnali non sono rassicuranti. E partire con una politica monetaria restrittiva con questo quadro è quantomeno “pericoloso”. Questi si che sono VERI segnali discordanti che ci illustrano un ciclo economico troppo condizionato dalla politica monetaria (e dalla bolla che ha generato), con tutti gli squilibri che questa situazione ha generato. E con tutti gli effetti collaterali che ne deriveranno che, ovviamente, oggi nessuno considera.

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com). NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Buongiorno DT

dunque non bisogna mai abbassare la guardia. Di questi tempi, poi, la frase è quanto mai vera.

Oggi però rilassiamoci e godiamoci ” l’ ultimo giovedì di novembre”.

Buona festa del Ringraziamento a tutti ! 🙂

Caro Danilo, una volta con questi livelli di crescita del Pil……il mercato azionario stornava…e pure di brutto……oggi invece ciò non succede……per ora !!!

L’anno scorso erano decisamente messi meglio – i dati e le poste contabili.

Al momento son messi peggio – le valutazioni si fanno su lasso temporale almeno annuale – e la prima previsione sul GDP era decisamente migliore, NEL COMPLESSO[*].

Hanno calo su consumi e in “settori particolari/strategici”. I FAMOSI CONSUMI! Sapete quando incidono sul GDP Yankee?!

LE Banche stanno spingendo per l’aumento dei tassi (“liftoff”); I Fondi no.

Alcune Banche hanno già alzato il tasso a credito – e questo SOLTANTO per tenersi i Clienti (sui conti – SONO INCAZZATI NERI, visto che hanno solo commissioni!), e non per anticipare l’aumento (trend che si verifica, di solito – osservando le dinamiche passate); DATO che i prestiti sono pochi. Pochissimi.

Hanno margini ormai incomprimibili, se i prestiti non ripartono – ossia, SE l’economia non riparte veramente -; lo 0.25% ha solo valore “simbolico”. Già lo è così, come è lo stato dell’arte (delle cose, nel suo complesso – tralasciando LE piazze borsistiche e l’ambaradan geo-politico, per un momento).

Dixit, “IN” determinati A-mbienti: tutta “fuffa mediatica e non più economica, finanziaria” – ormai!

In-somma: decisione politica e non più economica.

Come Mi ha scritto un (Nostro) Caro Amico, a finale: “processo normale, ma liftoff è un bel test su economia”.

[*] I cosiddetti Analisti – in specie, di determinate Banche o Società d’Investimento e di Fondi – “viaggiano” sempre più col pilota automatico: ossia, capisCi (REPENTINAMENTE) che non studiano e non_NON analizzano PIU’ seriamente il quadro o scenario che hanno di fronte (presente e futuro). IL Sottoscritto – come Alcuni Altri – preferisce da sempre la guida di vecchio stampo: attenta e ligia a rispettare i segnali ED i tempi, oltre che a conoscere TUTTO di/in “determinate dinamiche”.

サーファー © Surfer [Aspettiamo ancora https://www.youtube.com/watch?v=0NxyJcawNME fino al 10 dicembre! Oltre alla festa dei TACCHIni]

— ” I FAMOSI CONSUMI! Sapete quando incidono sul GDP Yankee?! ”

Dai questa era facile. La so pure io ( 70% ). Ciao.

( Certo che farli ripartire con stipendi fermi è come sognare l’inflazione al 2% )

ben detto!!!!