in caricamento ...

UPDATE: tutto bene ma non benissimo

Cari amici, a volte ammetto che mi trovo in difficoltà sia perchè ormai la rete pullula di notizie e diventa difficile risultare interessante se non si fanno sparate che io voglio evitare, perchè me ne frego di fare rumore. Io cerco di essere coerente, dire quello che penso, giusto o sbagliato che sia.

Ma è altrettanto vero che a volte mi sembra quasi di essere a corto di notizie. Non voglio essere ripetitivo e quando magari mi appresto a scrivere mi dico “ma ne ho già parlato in quel post”.

Oggi per esempio è uno i quei giorni in cui vorrei dire tante cose ma non voglio annoiare. Però una cosa ve la riportare. Una e non solo.

Andiamo con ordine e partiamo dalle cose palesi.

UPDATE MACRO: e Wall Street va

In un contesto economico caratterizzato da segnali contrastanti, il mercato azionario statunitense continua a mostrare una notevole resilienza. L’S&P 500, ha registrato un impressionante rialzo del 16% dall’inizio dell’anno. Questa performance si inserisce in un trend positivo più ampio, con l’indice che ha chiuso in positivo quattro delle ultime cinque settimane.

Ma cosa sta guidando questa corsa al rialzo in un periodo di apparente incertezza economica? La risposta sembra risiedere nelle aspettative degli investitori riguardo alle future mosse della Federal Reserve (Fed). C’è una crescente convinzione che qualsiasi segnale di debolezza economica nel corso dell’anno sarà affrontato con un taglio dei tassi di interesse da parte della banca centrale americana. Questa prospettiva sta alimentando l’ottimismo sui mercati, spingendo gli investitori a scommettere su una continua crescita dei titoli azionari.

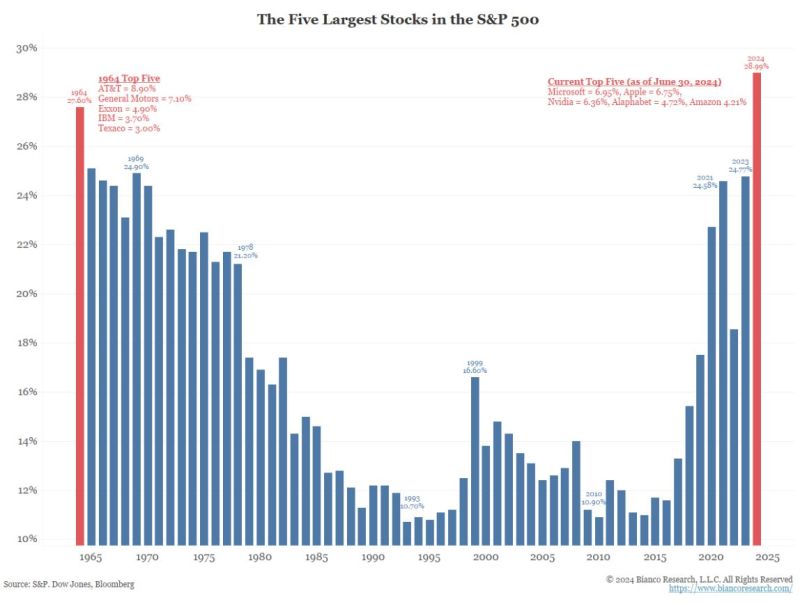

Ancora più sorprendente è la performance del Nasdaq, l’indice che raggruppa i principali titoli tecnologici. Con un guadagno del 22% da inizio anno, il Nasdaq sta sovraperformando l’S&P 500, confermando la forza del settore tech anche in un periodo di incertezza macroeconomica. E la volete leggere l’ultima follia? I 5 maggiori titoli dell’S&P 500 rappresentano ora il 29% dell’indice stesso, il più alto livello di concentrazione in almeno 60 anni. Mercato SANO secondo voi?

Festa per tutti? Non proprio. Gli indici Russell 1000, che misurano la performance delle azioni a grande capitalizzazione, mostrano una netta preferenza degli investitori per i titoli growth rispetto a quelli value. Nel corso della settimana, le azioni growth hanno sovraperformato i titoli value di ben 415 punti base. Questa divergenza sottolinea come le aspettative di tassi d’interesse più bassi stiano favorendo in particolare le aziende con prospettive di crescita elevate.

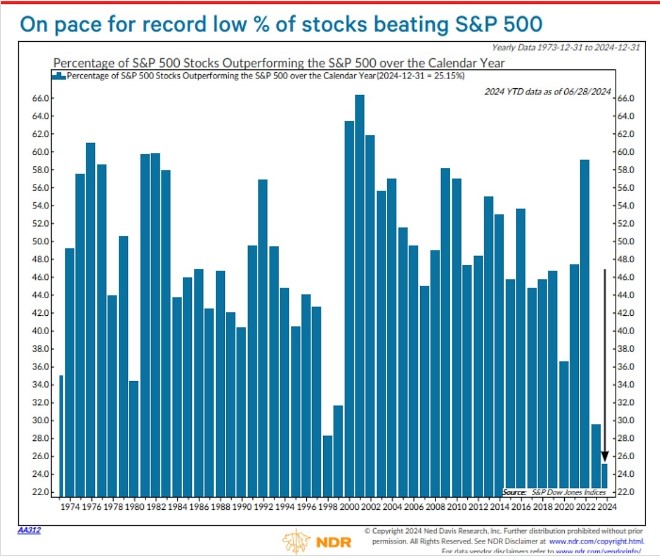

A dominare sempre un pungo di titoli… infatti questo grafico è “killer”. Guardate il numero di azioni dell’SP500 che hanno sovraperformato l’indice. MAI MAI MAI successo nella storia. Motivo? Eccessiva concentrazione di titoli dominanti. Quindi o hai in portafoglio le magnifiche società super cool oppure il benchmark ti surclassa.

Ma non solo, le discrasie si notano anche altrove. Le azioni small e mid cap hanno registrato perdite, indicando una certa cautela degli investitori verso le aziende di dimensioni minori, potenzialmente più vulnerabili in caso di rallentamento economico.

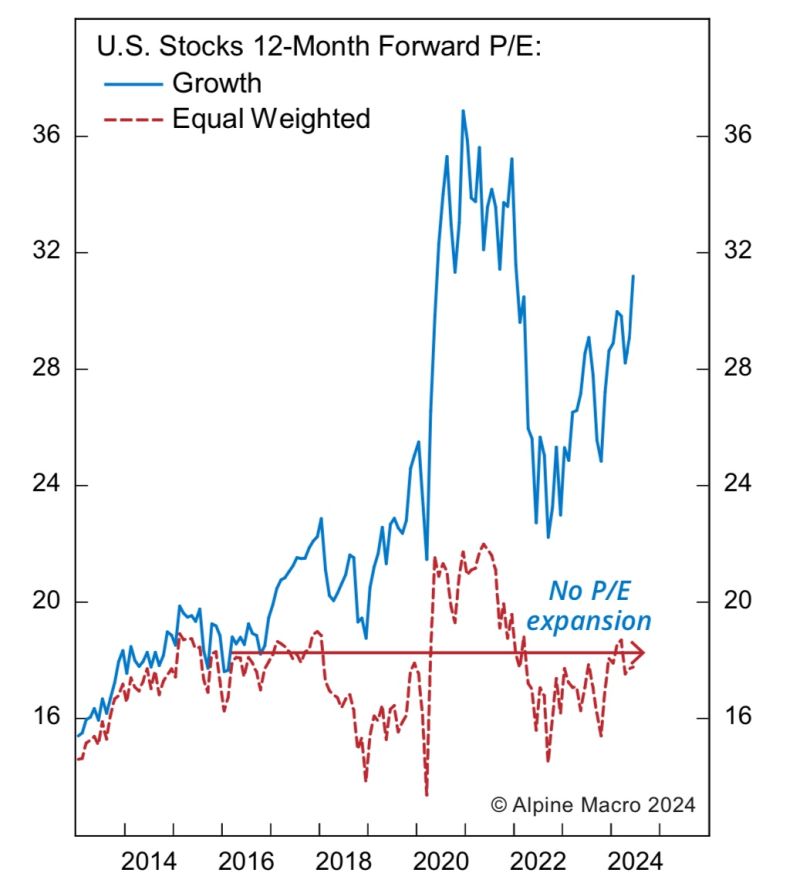

Fin qui nulla di nuovo direte voi. Quindi occhio che NON tutto il mercato è così caro. Guardate questo grafico sul forward price earning, il migliore tra gli indici P/E secondo me.

Questo grafico Alpine Macro mostra che la stragrande maggioranza dei titoli non ha visto espansioni P/E dal 2015.

Ma torniamo al ragionamento iniziale. Ovvero rallentamento che dovrebbe spingere la FED a tagliare in questo evidente quadro di soft landing. E quindi quali sono i segnali economici che stanno influenzando queste dinamiche di mercato? I dati recenti dipingono un quadro complesso.

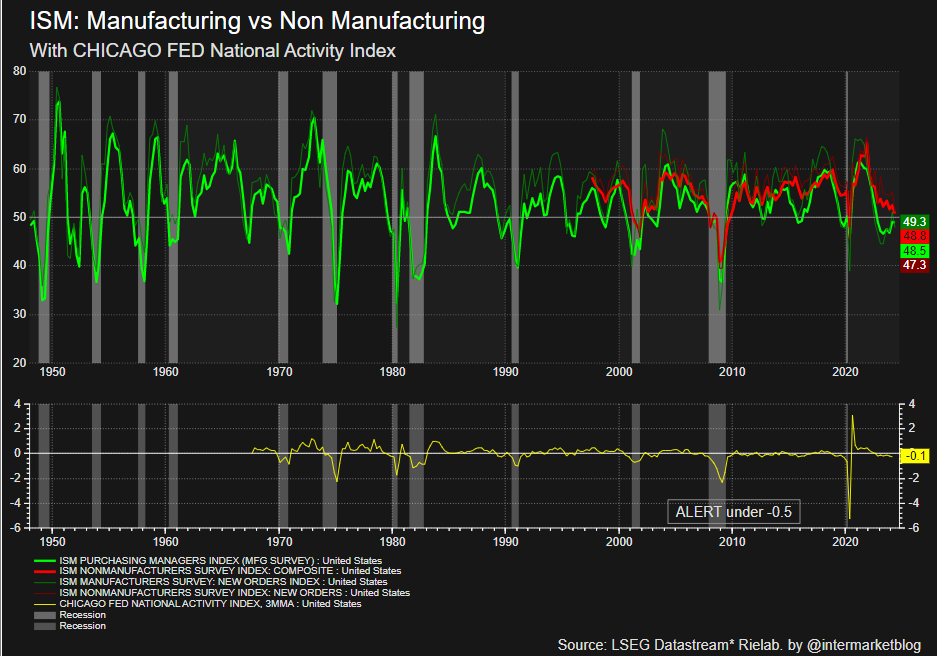

L’Institute for Supply Management (ISM) ha riportato che l’attività manifatturiera negli Stati Uniti ha toccato il livello più basso da febbraio, con un indice di 48,5. Ricordiamo che un valore inferiore a 50 indica una contrazione del settore. Questo dato suggerisce che il settore manifatturiero sta attraversando una fase di difficoltà, potenzialmente legata alle tensioni commerciali internazionali e all’incertezza economica globale.

Ancora più sorprendente è stata la brusca flessione dell’attività nel settore dei servizi. L’indice ISM per i servizi è crollato da 53,8 a maggio a 48,8 a giugno, entrando anch’esso in territorio di contrazione. Considerando che il settore dei servizi rappresenta circa due terzi dell’economia statunitense, questo calo improvviso potrebbe essere un segnale preoccupante per la salute economica complessiva del paese.

Ora capite che va bene tutto ma adesso l’ISM riporta un quadro recessivo. E noi che facciamo ? Maciniamo record perchè anche se le cose peggiorano la FED taglia e tutto si sistema.

Magari consideriamo il fatto che ADESSO iniziano a sentirsi gli effetti del rialzo dei tassi degli ultimi mesi?

Guardate questo grafico, non solo ISM manifatturiero e dei servizi ma anche quello dei “New Orders”. Ne troviamo qualcuno SOPRA area 50? Nossignore. E mi volete dire in passato che succedeva quando la situazione diventava così problematica?

ISM A CONFRONTO: recession is coming?

Poi certo, sul fronte del mercato del lavoro, il rapporto ufficiale sull’occupazione del Dipartimento del Lavoro ha confermato un rallentamento della crescita dell’occupazione negli Stati Uniti. L’aumento dei posti di lavoro a giugno è stato di 206.000 unità, in calo di 12.000 rispetto al mese precedente. MA ATTENZIONE. Nonostante questa flessione, il dato rimane robusto e superiore alle aspettative degli analisti, suggerendo che il mercato del lavoro statunitense mantiene una certa resilienza nonostante i segnali di rallentamento in altri settori dell’economia.

Questi dati economici contrastanti stanno alimentando il dibattito sulla direzione futura della politica monetaria della Fed. Da un lato, i segnali di rallentamento economico potrebbero giustificare un approccio più accomodante, con possibili tagli dei tassi di interesse. Dall’altro, la resilienza del mercato del lavoro e la persistente inflazione potrebbero spingere la Fed a mantenere una posizione più cauta. Quindi per farla breve, sicuri che la FED inizi a tagliare con la mannaja i tassi se si va in recessione?

In conclusione, mentre il mercato azionario statunitense continua a mostrare forza, con l’S&P 500 e il Nasdaq che registrano guadagni significativi da inizio anno, i segnali contrastanti provenienti dall’economia reale suggeriscono la necessità di cautela. Gli investitori sembrano scommettere su un intervento della Fed in caso di ulteriore rallentamento economico, ma resta da vedere se questa fiducia sia giustificata.

Per i professionisti del settore finanziario e gli appassionati di mercati, è fondamentale mantenere un approccio equilibrato, considerando sia le opportunità offerte dal mercato rialzista, sia i potenziali rischi derivanti dalle incertezze economiche. Una strategia di investimento diversificata, che tenga conto delle tendenze di mercato attuali ma anche dei fondamentali economici a lungo termine, potrebbe essere la chiave per navigare con successo in questo periodo di volatilità e cambiamento.

Direi che posso tornare nel limbo.

STAY TUNED!

–

NO dai non tornare nel limbo Danilo….

però il post sopra è davvero lungo non credi?

Va beh provo io a fare un Bigino istantaneo……

Imercati salgono perchè attendono un taglio dei tassi ….. e finche questa convinzione dura le correzioni dureranno al massimo un giorno

i mercati poi saliranno perche la FED poi taglia REALMENTE i tassi

Non dico che sono che sono d’accordo su questo rialzo perpetuo , mi sono limitato fare un riassunto veloce (bigino) della situazione,,, certo la tua argomentazione è più dotta ma per chi va di fretta……..