in caricamento ...

TAGLIO TASSI FED: arma a doppio taglio?

L’atteso taglio dei tassi di interesse da parte della Federal Reserve statunitense ha suscitato reazioni contrastanti nei mercati finanziari. Mentre l’indice S&P 500 ha raggiunto nuovi massimi storici, gli esperti si interrogano sulle reali implicazioni di questa mossa per l’economia nel medio-lungo termine.

La riduzione del tasso di riferimento di mezzo punto percentuale segna l’inizio di un nuovo ciclo espansivo, dopo una delle fasi di inasprimento monetario più aggressive degli ultimi decenni. Se da un lato questa decisione aumenta le probabilità di un “atterraggio morbido” dell’economia, dall’altro emergono dubbi sulla sua efficacia nel stimolare una crescita sostenibile.

Il ruolo chiave dei fondamentali aziendali

Adesso cari signori, tutto passerà dai dati. La stabilità economica e la crescita del mercato dipenderanno sempre più dalla capacità delle aziende di soddisfare le aspettative sugli utili. Tuttavia, le previsioni attuali appaiono particolarmente ambiziose:

1. Si stima una crescita degli utili del 13-14% fino alla fine del 2025, circa il doppio del ritmo normale.

2. Per i “magnifici 7” del settore tech si prevede un rallentamento della crescita al 15-18%, mentre per le altre 493 società dell’S&P 500 si attende un’accelerazione al 10-11%.

3. I margini dell’S&P 500 dovrebbero raggiungere il massimo storico del 17,8% entro fine 2025, partendo dal 13,5% dello scorso anno.

Queste previsioni ottimistiche si basano sull’aspettativa di significativi aumenti di produttività, piuttosto che su semplici tagli dei costi. Gli investimenti post-pandemia in infrastrutture, energia pulita e semiconduttori, uniti all’integrazione dell’intelligenza artificiale generativa nei processi aziendali, potrebbero effettivamente portare a un salto qualitativo nella produttività di molti settori. Ma siamo così tranquilli che le dinamiche saranno così brillanti per mercati ed economia? Io nutro i miei dubbi perché già nei post precedenti ho illustrato diversi elementi divergenti.

Qui vi aggiungo un paio di nuovi spunti di analisi. Il Richmond Manufacturing Index. Nella fattispecie, ogni mese dal novembre 1993, la Federal Reserve Bank di Richmond conduce un’indagine sull’attività manifatturiera. Il sondaggio viene inviato elettronicamente alle aziende manifatturiere in tutto il Quinto Distretto della Federal Reserve, che comprende il Distretto di Columbia, Maryland, North Carolina, South Carolina, Virginia e la maggior parte del West Virginia.

Questo è il risultato.

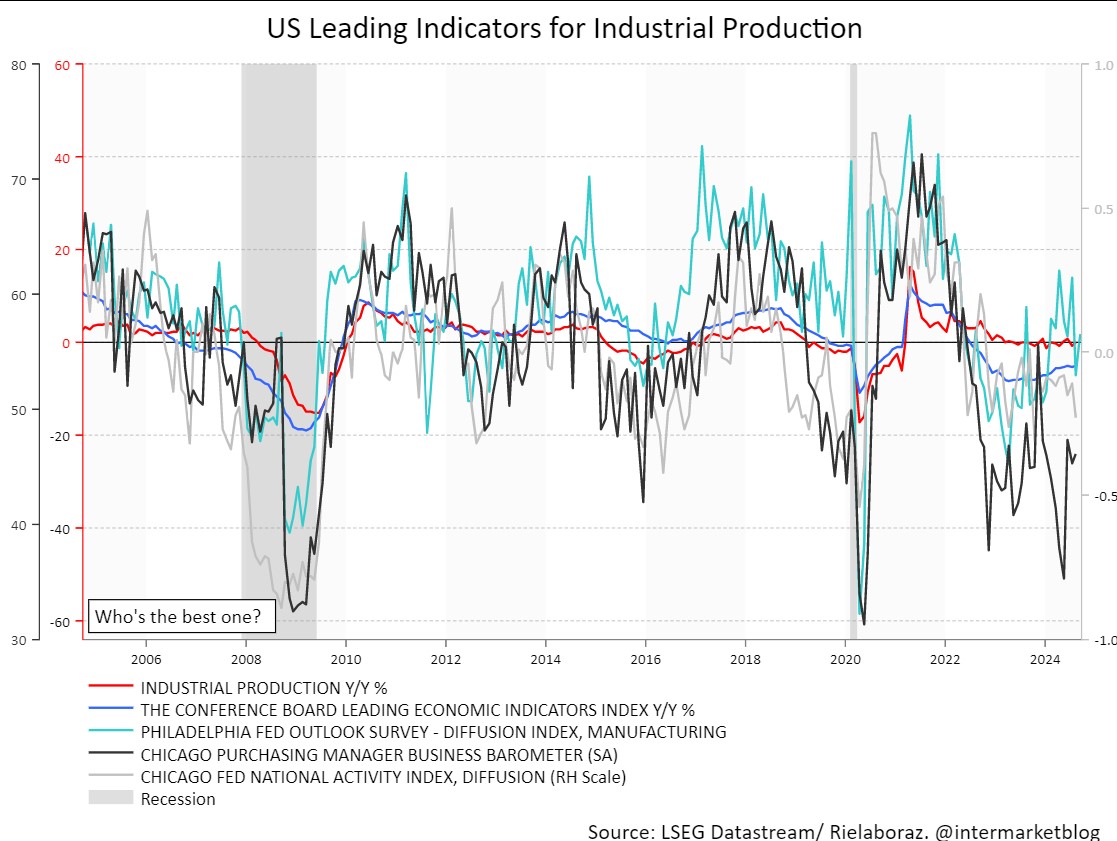

Ma per aggiungere ulteriore carne al fuoco, vi ho riassunto alcuni dei più importanti “Leading Indicator” sull’economia e sull’industria USA.

Se notate non è proprio tutto cosi brillante. E allora come è possibile raggiungere quei risultati oggi scontati dai mercati che per certi versi sembrano quasi visionari? Potrà il terziario e l’AI compensare il calo di produttività?

E poi c’è un ulteriore tassello.

Parliamo dell’efficacia dell’effettivo stimolante dei tagli dei tassi sull’economia reale oggi. In un contesto di elevata inflazione e crescita economica già robusta, la riduzione del costo del denaro potrebbe non avere gli effetti espansivi sperati, o addirittura contribuire a surriscaldare ulteriormente l’economia.

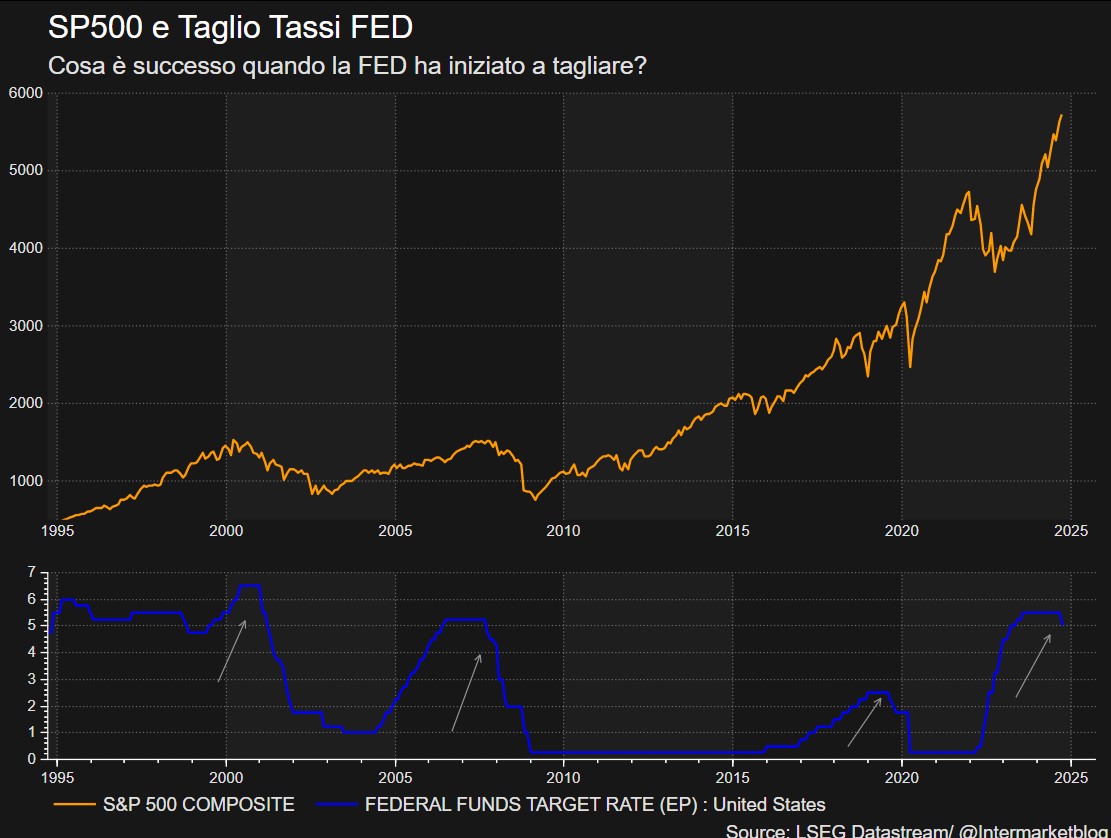

E a questo proposito vi propongo un ultimo grafico. Ve lo metto solo per farvi capire in passato, cosa è successo quando le banche centrali sono partite con un ciclo di inversione nella politica monetaria. La storia non si deve ripetere per forza e il contesto è quantomai unico ed originale (e il sistema sostiene economia e mercati a qualsiasi costo) ma statisticamente è una analisi interessante.

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!).

DREAM segnati questo. SP 500 al raggiungimento di 5776. Guarda cosa succederà…

Spoiler √5776= 76.

Saluti e buona recessione.

Devi essere connesso per inviare un commento.

e ti pareva che non scrivessi : ” Ma siamo così tranquilli che le dinamiche saranno così brillanti per mercati ed economia? Io nutro i miei dubbi perché già nei post precedenti ho illustrato diversi elementi divergenti. ”

i tuoi dubbi da che vengono espressi da tempo immemore si scontrano con la realtà di mercati sui massimi , continua pure a far suonare campanelli d’allarme e prima o poi avrai ragione e scriverai ” ma noi eravamo preparati ”

Intanto se sei ancora al tuo posto, nel mondo bancario ( e io lo spero proprio ) vuol dire che operativamente, per te e per i tuoi clienti non hai messo in pratica quello che predichi qui da tempo immemore

e poi…

come fai a ventilare la possibilità di recessione che stai facendo balenare da post su post che scrivi non da ieri e poi uscirtene con un bel ” In un contesto di elevata inflazione e crescita economica già robusta, la riduzione del costo del denaro potrebbe non avere gli effetti espansivi sperati, o addirittura contribuire a surriscaldare ulteriormente l’economia.”

-ELEVATA INFLAZIONE ? ai mercati risulta che sia in decelerazione

-CRESCITA ROBUSTA? ma allora come fai a parlare di possibile recessione?

MAH !!!!!

il padrone di casa qui sei tu… e allora per questo hai ragione e non è necessario fare dei mea culpa su indicazioni da sempre errate…… certo i grafici, gli schemi i riquadri sono sempre interessanti , ma per il resto…..