in caricamento ...

SP500 metrics: mercato caro oppure no?

Quando si parla di multipli di mercato si naviga sempre in un oceano pieno di insidie. Ed è per questo che anche questa analisi di BofA deve essere letta in modo un po’ più oggettivo. Per quale motivo? Beh, innanzitutto è palese il fatto che stiamo vivendo un momento veramente epocale.

La tecnologia 3.0, che si affida a Machine Learning e Intelligenza Artificiale, è la rivoluzione nella rivoluzione. Difficile capire come il mercato riuscirà col tempo a valorizzare ed a prezzare l’intelligenza artificiale ma è sicuro che, quantomeno dal punto di vista sociale, sarà un gran cambiamento.

Inoltre è sempre complicato poter ragionare in termini di P/E. Già di base io preferisco il forward P/E ma diventa sempre complesso riuscire a mettere in relazione tassi di interesse, tassi di crescita e il cosiddetto ERP, ovvero l’Equity Risk Premium.

Cosa è l’Equity Risk Premium (ERP)?

E’ un indicatore che ci riporta il premio che il mercato paga a favore dell’azionario parametrato al rischio che si deve sostenere. In modo più semplice, possiamo dire che è il guadagno aggiuntivo che ci dà il mercato se investiamo in equity anziché in bond.

E’ palese che anche questo indicatore è quantomeno empirico ma ci dà un’idea su come il mercato potrebbe percepire la convenienza di investire in equity anziché in bonds.

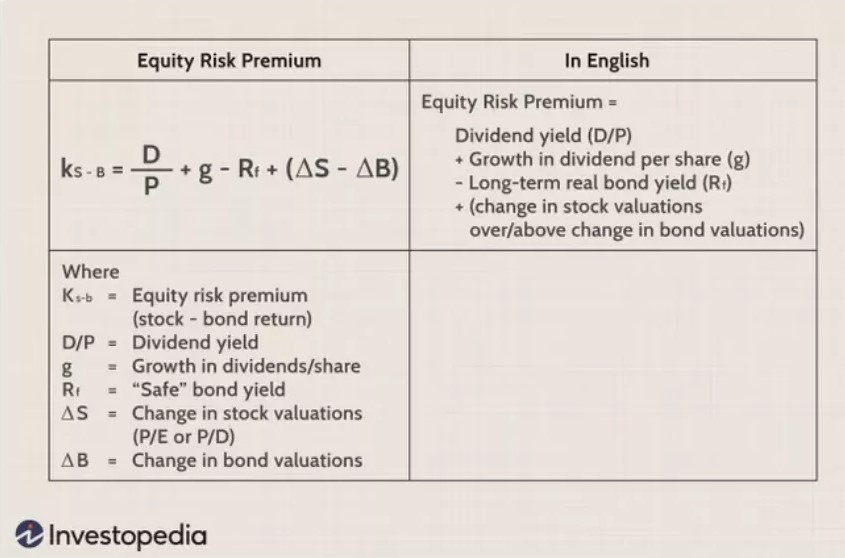

La formula dell’ERP non è proprio banalissima e ve la riporto, tratta dal sito Investopedia.

Se poi vogliamo essere precisi, non è certo una formula universalmente riconosciuta in quanto è ponderabile ed è calcolata anche utilizzando altri parametri.

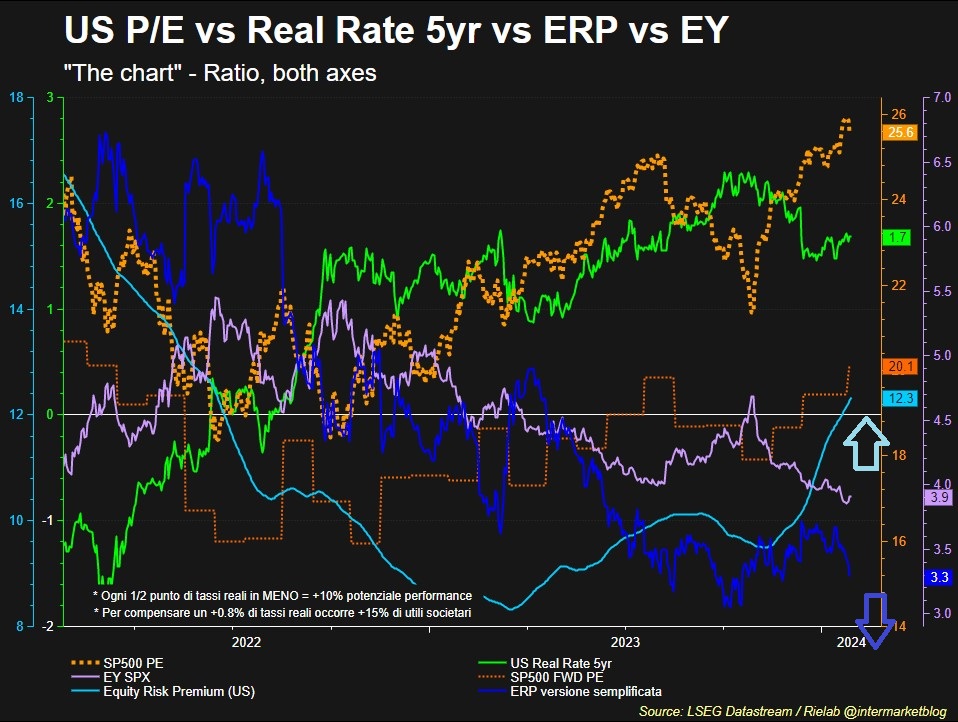

Per esempio, nelle due modalità che io utilizzo, (una base ed una semplificata) come potete vedere in questa fase hanno addirittura un andamento divergente, il che sottolinea DUE cose:

– La prima: il mercato vive una fase di assestamento ed è alla ricerca di una direzionalità. Motivo per cui occorre avere prudenza

– La seconda: diventa difficile adottare un modello “definitivo”

Occhio ai rendimenti dei bonds

Diventa curioso quanto sta avvenendo. L’indice S&P 500 ha raggiunto un nuovo massimo storico, mentre il rendimento del Treasury a 10 anni è salito di 27 pb da inizio anno al 4,2%. La concorrenza del mercato obbligazionario non genera preoccupazione per l’impatto dell’irripidimento e la normalizzazione della curva dei rendimenti?

La risposta che possiamo darci innanzitutto è questa. La crescita economica è più importante per i rendimenti azionari rispetto ai movimenti della curva dei rendimenti. Le azioni hanno in genere registrato i rendimenti maggiori durante i periodi di forte crescita economica, indipendentemente dal fatto che la curva dei rendimenti si stesse irripidendo o appiattendo. Smarcata questa grana, però, i multipli che ci raccontano?

SP500: caro oppure no?

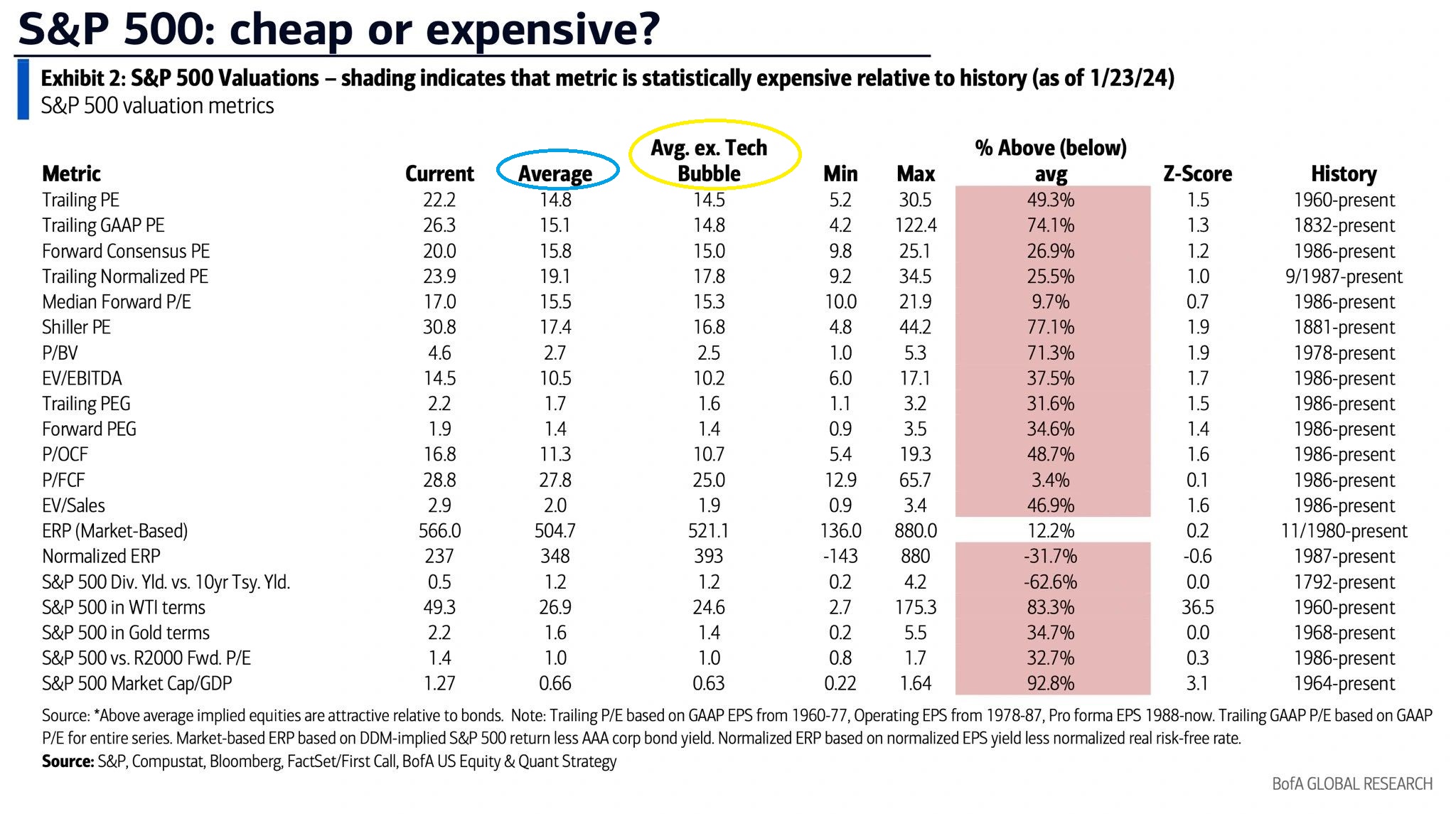

Se prendiamo poi l’analisi di BofA, vediamo anche qui le due analisi “divergenti” dell’ERP.

Ma la cosa che ci salta all’occhio è un’altra. Ovvero il fatto che, analizzando tanti parametri, secondo TUTTI gli stessi, il mercato è drammaticamente caro se teniamo in considerazione le Big Tech, e diventa quantomeno correttamente valutato se invece le escludiamo.

Quindi che occorre fare?

Se si è alla ricerca del valore, la soluzione potrebbe essere quella di cercare DOVE il mercato ha performato meno ed è rimasto indietro, magari in quel mondo che si sta sviluppando in modo importante ed è in ombra a causa dei grandi colossi. Ma sono proprio quelle società che, col tempo, potrebbero diventare le NUOVE star del mercato, più flessibili e dinamiche, sicuramente oggetto anche di operazioni di M&A.

Detto questo, certo nessuno regala nulla, e la slide qui sopra ce lo testimonia. Però in certe aree di mercato, qualcosa di buono si può ancora trovare.

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!).

ℕ𝕦𝕠𝕧𝕠 𝕔𝕒𝕟𝕒𝕝𝕖 𝕀ℕ𝕊𝕋𝔸𝔾ℝ𝔸𝕄 𝕔𝕠𝕟 𝕔𝕠𝕟𝕥𝕖𝕟𝕦𝕥𝕚 𝕖𝕤𝕔𝕝𝕦𝕤𝕚𝕧𝕚

𝕋𝕒𝕜𝕖 𝕒 𝕝𝕠𝕠𝕜!![]()

Segui il canale Intermarketandmore su WhatsApp

Ti ringrazio per il commento critico. Ovviamente sull’argomento potremmo discuterne per ore e la conclusione sarebbe sempre la stessa.

E’ IMPOSSIBILE trovare la formula magica che possa garantire una soluzione scientifica.

Perchè le condizioni di mercato cambiano e le dinamiche cambiano. Si cerca di portare una valutazione soggettiva ma anche oggettiva. Un punto di vista discutibile ma intanto secondo me difendibile.

l’analisi è scorretta e grossolana. L’ERP non si calcola in questo modo perchè non tiene conto della crescita degli utili futura. In finanza ci sono 4 coordinate fondamentali: il flusso, la sua crescita, il rischio (RF+credit risk), l’orizzonte temporale. Quest’ultimo è fondamentale e in questa analisi è grossolana e sbagliata. L’orizzonte temporale dell’equity è 7-10 anni. Ergo, il P/E Forward non può essere quello a 12 mesi, che senso ha? mica è una obbligazione short term. Per le altre asset class, magari obbligazionarie, si ha sempre scadenza e rendimento ed è così anche per l’equity. In questo modo si distrugge il senso di ERP, che è di lungo termine. Prendendo le stime per i prossimi 10 anni (ed è ovvio che si pondera anno per anno, usando il WACC) l’ERP a 7-10 anni, è vicino al 10%. Valore assolutamente normale, visto che l’HY su scadenze simili prezza un RF attorno al 3% + credit spread del 4%. E un ERP del 6%-7% per l’equity non sarebbe coerente? Se gli utili aumentano del 10% ogni anno (ipotesi), che te ne fai di un Earning Yield ad 1 anno?

Il discorso dei mercati con P/E più basso è un non senso finanziario. Come se il mercato non lo sapesse! i P/E sono bassi perchè la crescita prospettica è bassa oppure c’è molto rischio sul mercato (fasi di stress).