in caricamento ...

MERCATI: consolidamento evidente, rischio STAGFLAZIONE alle porte?

Il grafico del NYSE di lungo termini, senza tanti fronzoli, ci permette di vedere meglio cosa è successo negli ultimi anni in borsa. Nella fattispecie a Wall Street ma poi, tanto lo sappiamo, alla fin è sempre New York che comanda la baracca.

Il grafico del NYSE di lungo termini, senza tanti fronzoli, ci permette di vedere meglio cosa è successo negli ultimi anni in borsa. Nella fattispecie a Wall Street ma poi, tanto lo sappiamo, alla fin è sempre New York che comanda la baracca.

Il grafico è di BofA. Dopo il crollo post Covid-19, abbiamo avuto un primo rimbalzo, un consolidamento ed un successivo impulso rialzista che ha portato i mercati ai massimi, ma con successivo appiattimento. Un consolidamento estivo che poi stiamo tutt’ora vivendo.

La situazione chiaramente si complica perché a seguito di questa fase laterali, il mercato dovrà prendere una nuova direzione. Se consideriamo la logica, visto il quadro soprattutto inflattivo in corso, mi verrebbe da scommettere sullo scenario A, una correzione che sarebbe anche normale.

Ma attenzione, perché questo mercato è costruito per rompere le regole e l’intermarket deve adeguarsi ai nuovi scenari. Come si è dovuto abituare alla bomba atomica della politica monetaria che ne ha cambiato le dinamiche, potrebbe (e usiamo il condizionale) doversi abituare agli effetti della politica fiscale, con conseguente scenario B. Piano Biden e Next Generation EU che dovrebbero sostituire l’operato delle banche centrali che avranno solo un grande compito: quello di controllare i tassi di interesse cercando di schiacciarli quanto possibile in basso, monitorare l’inflazione facendo qualche ritocchino per evitare che deragli, ed intervenire se capitasse qualcosa di strano. Anche solo con una sapiente forward guidance. Parlo di qualcosa di strano perché uno spettro sta aleggiando nell’aria…

Stagflazione: mito o realtà?

Perché il vero nemico che si affaccia oggi non è solo inflazione. Ma è la bestia più grama in assoluto, quella che ti lascia quasi senza fiato perché diventa difficile da essere affrontata e battuta. Ricordate? STAGFLAZIONE.

Recessione condita da inflazione. E badate bene, anche per situazioni straordinarie non preventivabili oppure non contrastabili. Il violento rialzo delle materie prime, oppure la carenza di materie prime e di semiconduttori. Cosa può fare una banca centrale? Si mette a produrre a 5 nanometri?

Il grande vantaggio è che se veramente sarà STAGFLAZIONE, lo sarà per poco tempo. La liquidità non manca e la domanda repressa è evidente. Un nuvolone che dovrebbe passare e sparire rapidamente. Intanto però il rischio che arrivi e che faccia un po’ di buio non è da escludere.

STAGFLAZIONE: effetti su equity e bond

Perché la stagflazione, soprattutto se prolungata, diventerebbe deleteria? Perché porterebbe sia le azioni sia i bond in uno status di difficoltà. E’ il perfetto rovescio della medaglia dello scenario idilliaco unidirezionale che ci ha accompagnato per mesi se non anni, bond e azioni al rialzo e tutti felici e contenti.

Non voglio annoiarvi oltre ma forse ora iniziate a capire PERCHE’. Perché martello sempre sui tassi reali. Non è un caso. Sono il primo segnale di una situazione che cambia. E i tassi reali, stanno salendo, son sempre negativi ma il trend si sta muovendo.

Tassi reali: US real rates 10y

Per carità, evviva i buoni dati sul Covid e sulle vaccinazioni, ma purtroppo non sono sufficienti. Ma ci sono anche cose che invece non vanno. Dell’energia ho già detto, un problema che ha anche colpito la “martoriata” Cina che sta vivendo un momento di debolezza oltre le attese, dove la carenza di elettricità ha interrotto la produzione industriale in tante città, dove le tariffe di spedizione hanno continuato a salire contribuendo ad un aumento dei prezzi sulle “poche” esportazioni.

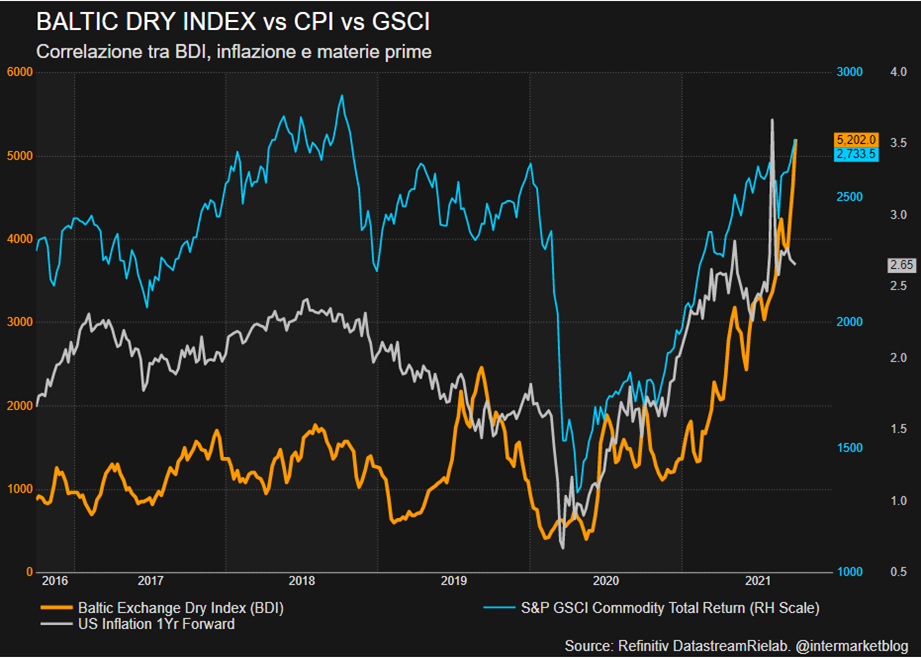

Guardate questo grafico. Baltic Index con inflazione. Un mix che sta diventando esplosivo.

Baltic Dry Index, GSCI, Inflazione prospettica 1yr

Calma però, prima di parlare di VERA stagflazione dobbiamo vedere un periodo di bassa crescita e alta inflazione non breve. E quindi aspettiamo prima di disperare. Il mercato del lavoro è in discreta salute. Dico solo “discreta salute” perché sull’argomento resta la spada di Damocle su un eventuale normalizzazione del mondo del lavoro. Troppi sono ancora i sussidi, la grande speranza è che col tempo la gente orni a lavorare e a contribuire, quindi, al tessuto produttivo e distributivo.

Le famiglie hanno accantonato elevati risparmi, e possono assorbire alcuni degli aumenti dei prezzi. Le aziende sono ancora disposte ad investire e quindi possiamo dire che il potenziale di recupero non è scomparso e che le prospettive della domanda rimangono solide.

Ma questa è la teoria. Nella pratica, come detto, qualcosa potrebbe rovinare le uova nel paniere. Solo il tempo ci saprà dire.

STAY TUNED!

–