in caricamento ...

POLICY MISTAKE: come aggiungere problemi ad uno scenario complesso

Ieri direi che è andato tutto come da copione. 25pb è stata la mossa della FED, una partenza molto simile a tutte le altre “inversioni di tendenza” monetaria, una mossa più soft di quanto previsto “ante guerra”. Poi, ovviamente, molte dinamiche sono cambiate e il FOMC è stato meno aggressivo. Bisogna infatti considerare DOVE oggi ci troviamo, ovvero in un quadro di mercato sporcato dalla guerra. Tutto questo rende “anomalo” il terreno di azione.

Infatti il cambiamento di direzione della politica monetaria in senso restrittivo avviene di solito in presenza di uno scenario di crescita economica. Classico scenario reflattivo che oggi viene messo in dubbio da un cambiamento radicale di tanti equilibri, geopolitici in primis, con prospettive quantomeno ancora da valutare e da confermare.

Quindi, dobbiamo anche avere l’umiltà di accettare una situazione che, ahimè, non è così facilmente paragonabile a similari situazioni nella storia di inversione di politica monetaria.

Una nota che ho già spiegato in passato ma che riprendo rapidamente: tanto per cominciare sarà interessante capire l’evidente rischio di un “policy mistake”. Se infatti FED (in primis) si muove in modo troppo aggressivo, possono avere un effetto deleterio sulla crescita economica. Senza dimenticare che questa inflazione è cattiva ed anomala (non facilmente contrastabile dalla politica monetaria).

Quindi, a scanso di equivoci, un tasso inflazione meno irruento aiuterà non poco ad evitare questo policy mistake. Un tipo di errore che di per se rischia di aggiungersi ad altri che tuttora la FED sta facendo.

Per esempio: ricordate quando continuavamo a sostenere la NON transitorietà dell’aumento del tasso inflazione? Sebbene l’evidenza di dinamiche inflazionistiche costantemente elevate fosse sempre più palese, la Fed ha ripetutamente respinto questi segnali, non ascoltando, in particolare, gli avvertimenti espressi da chi vive l’economia sul campo, ovvero le imprese stesse. Questa valutazione errata, ha poi comportato un secondo ed altrettanto grave errore: la perdita del controllo della narrazione e della comunicazione coi mercati, proprio mentre i dati sull’inflazione stavano peggiorando ulteriormente. Leggasi: perdita di fiducia sull’operato della FED che quindi perde credibilità.

E adesso? In preda alla confusione, la stessa FED porta ad ulteriore confusione: non si capisce se quindi Powell darà priorità alla crescita rispetto all’inflazione. Ancor di più oggi che con la crisi Ucraina, entrambi i valori sono stati rivisti.

La “scala” previsionale dei rialzi è ancora importante, ma non prendiamola per “oro colato” perché la situazione, come detto, è in perenne cambiamento. E di certo la FED non aiuta, visto che non è così chiara sulle sue intenzioni.

Morgan Stanley: forecast FED rate

Le ultime avvisaglie confermano un perseverare di un tasso inflazione quantomeno importante. Quindi tendenzialmente c’è il rischio che tale “scala” sia rispettata. Con effetti concreti sull’inflazione? No, effetti limitati. Con effetti sui consumi e sulle imprese e sul debito? Si, senza dubbi.

Questo comporta meno crescita e più inflazione in arrivo, dunque: che sia un quadro recessivo o no, è difficile dirlo. Ma di certo il rallentamento sarà NON trascurabile.

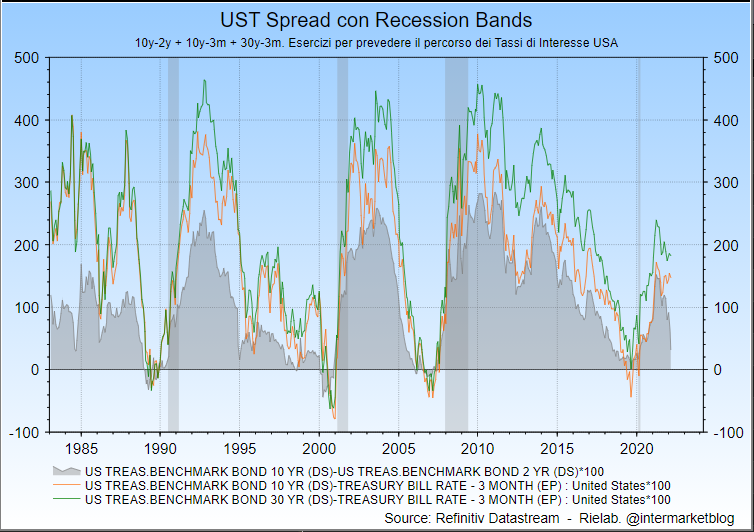

La curva dei tassi si appiattisce, non è un bel segnale, ma nel marasma totale quasi non ci dò peso, tutto può ancora succedere.

Quello che preoccupa è l’indicatore US Recession indicator che si sta spostando allegramente verso l’area di pericolo. Attenzione: tenete conto che gli USA sono un’area dove meno di altre zone rischieremo di andare in recessione. Quindi su altre aree il discorso potrebbe essere molto più grave. Tipo? Beh, Europa e chi sennò?

Quindi, in un momento così complicato, l’ultima cosa che occorre è un policy mistake delle banche centrali. E ripeto, qui vi ho parlato del mio punto di vista sulla FED. E poi se vorrete, ci sarà da aprire un bel capitolo sulla BCE…

STAY TUNED!