in caricamento ...

Più debito, meno interessi: il paradosso del “This Time is Different”

Che non viviamo in un mondo “normale” ormai credo vi sia noto. Sto cercando da tempo di trasmettervi una serie di paradossi che sfidano spesso le leggi della fisica. Ma fintanto che il sistema regge ed in modo coeso rema tutto nella stessa direzione, certe sfide possono continuare. Per quanto tempo e a quale prezzo?

Intanto però ritorno su un paradosso che potrebbe far impallidire persino il più cinico dei banchieri centrali. Immaginate un mondo in cui più vi indebitate, più il sistema vi premia abbassando il costo del denaro. Ennesima sfida alle logiche a cui tutti siamo abituati.

Più debito, meno tassi

Infatti tornerebbe normale che un’azienda, più si indebita e più si ritrova a pagare di più. Soprattutto che il debito cresce molto più rapidamente del fatturato. E invece non è così. Benvenuti nell’era del “più debito, meno interessi”, un’epoca che fa sembrare Alice nel Paese delle Meraviglie un trattato di logica finanziaria.

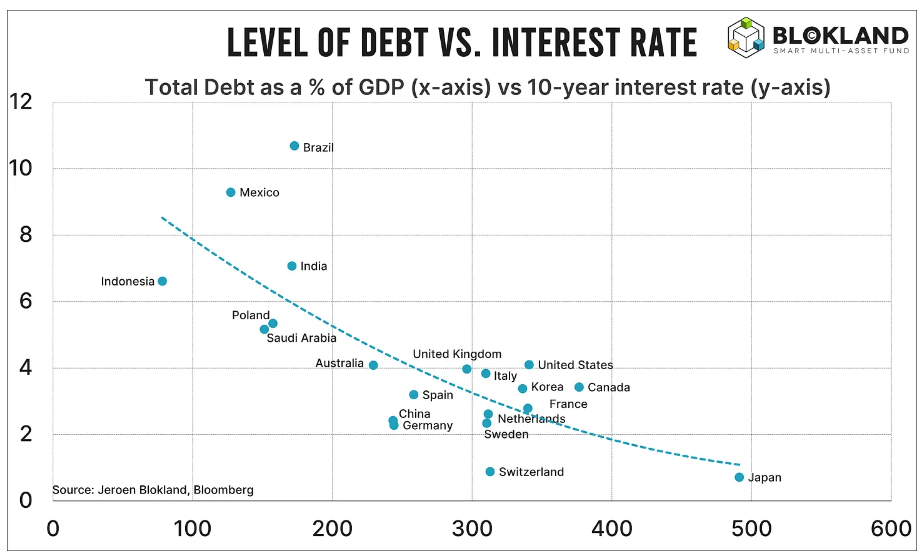

Dal lontano 1990, le economie avanzate hanno scoperto un trucco degno del miglior prestigiatore di Wall Street: come far crescere il PIL quando la demografia e la produttività decidono di prendersi una vacanza (con viaggio di sola andata)? Semplice, affogate tutto nel debito! In soli vent’anni, siamo passati da un rapporto debito/PIL del 100% a oltre il 300%. Un’impresa che farebbe impallidire persino il più audace degli scalatori finanziari.

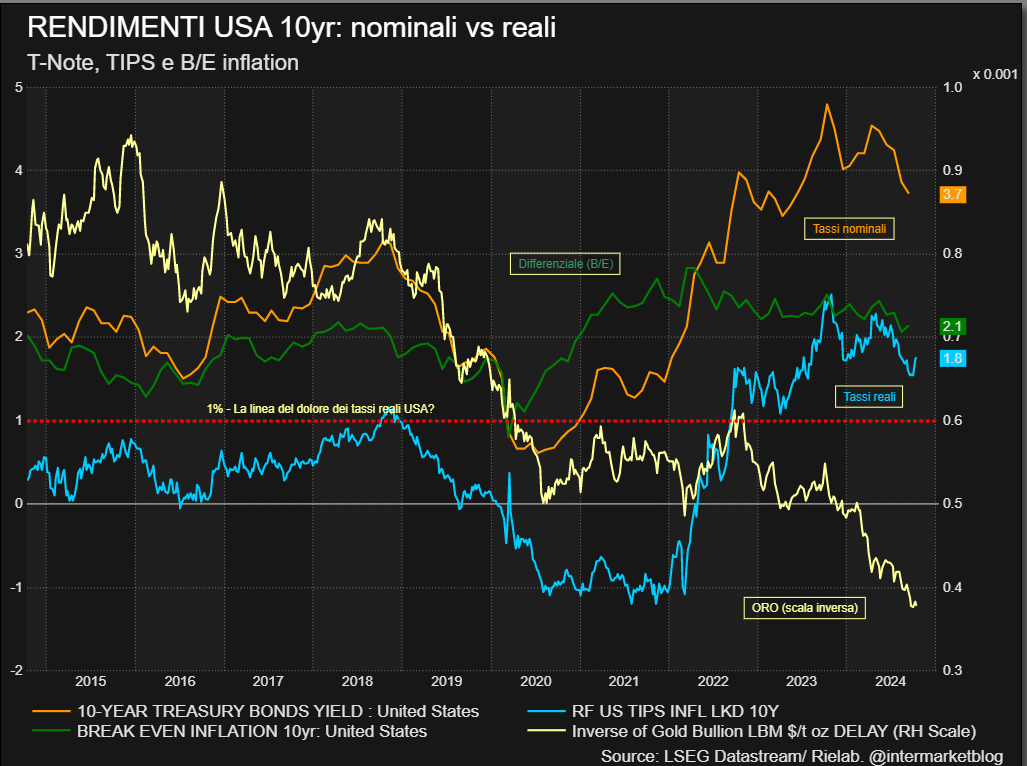

Il ruolo dei tassi reali

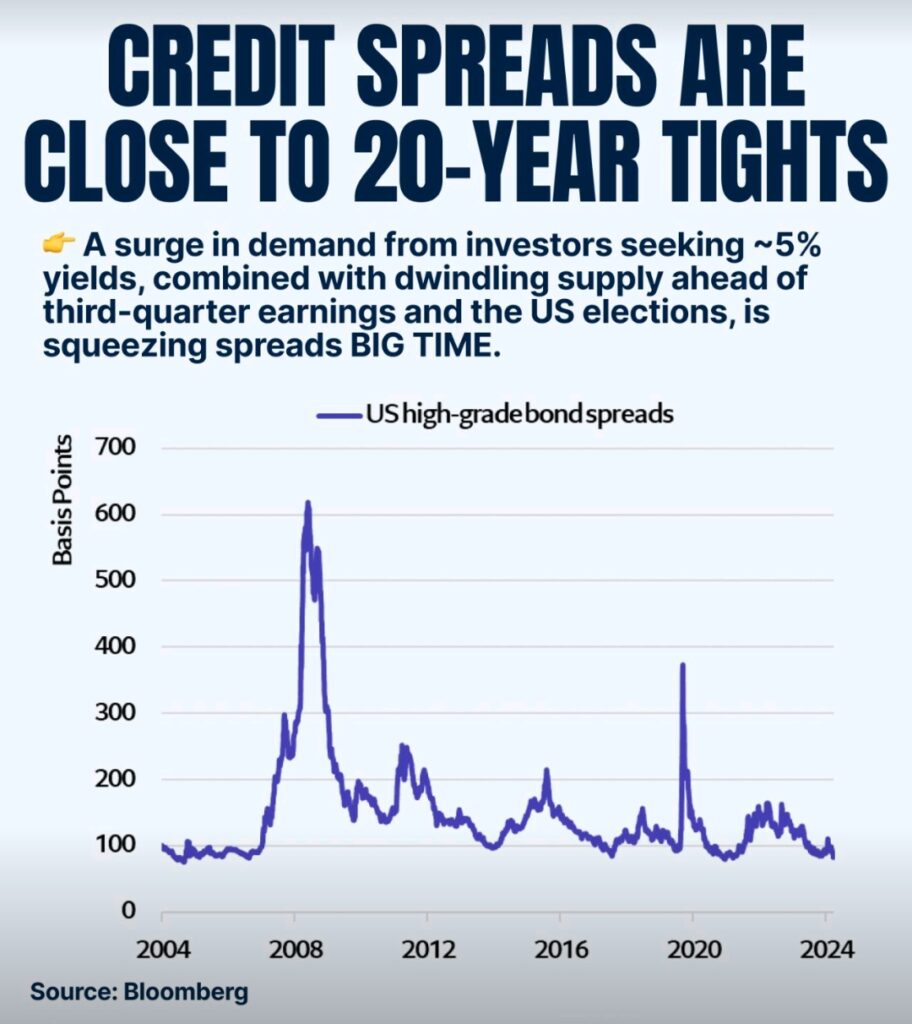

Ma come si sostiene questa montagna di debito? Con tassi d’interesse reali sempre più bassi, naturalmente! È come se l’economia globale fosse diventata un gigantesco outlet del credito: “Compra ora, paga (forse) domani, con interessi quasi negativi!”. Un mutuo da 500.000 dollari al 5%? Impossibile! Ma allo 0%? It’s so simple, tutti diventiamo magnati immobiliari. E allo stesso tempo gli spread sono a livelli di minimo assoluto.

Questo gioco di prestigio finanziario ha funzionato per decenni, gonfiando i prezzi degli asset e creando l’illusione di una crescita robusta. Ma come ogni buon trucco di magia, anche questo sta per rivelare il suo segreto. E il pubblico potrebbe non applaudire.

Dubbio amletico

Il sistema è ora a un bivio critico. Da un lato, l’inflazione delle attività ha creato un divario di ricchezza così ampio che la classe media sta iniziando a guardare con sospetto non solo i banchieri, ma l’intero sistema finanziario. Dall’altro, le banche centrali, nel tentativo di domare l’inflazione, stanno mantenendo i tassi reali alti, mettendo sotto pressione un sistema economico drogato di debito a basso costo.

Di tutto questo ne ho parlato IN QUESTO POST.

La domanda da un milione di dollari (o dovremmo dire da un trilione?) è: quanto in basso possiamo spingere i rendimenti reali quando i tassi nominali sono già a bassi? È come cercare di spremere acqua da una pietra, solo che la pietra è l’economia globale e l’acqua sono i rendimenti.

Storicamente, i grandi cambiamenti nel sistema macroeconomico non sono mai stati il risultato di scelte volontarie dei politici. Ci vuole sempre un evento geopolitico di proporzioni epiche per scuotere lo status quo. Quale sarà la scintilla che innescherà la prossima grande transizione? Forse una crisi del debito su scala globale? Un riallineamento delle potenze economiche mondiali? O semplicemente il risveglio collettivo alla realtà che non possiamo conti nuare a vivere a credito all’infinito?

Una cosa è certa: il prossimo capitolo della storia economica globale promette di essere più avvincente di qualsiasi thriller finanziario. Prepariamoci a un viaggio dove la realtà potrebbe superare anche la più sfrenata delle fantasie economiche.

Cosa dite? E’ come tutte le altre volte e quindi il “This Time is Different” è la solita tiritera che non ha senso di esistere? Io direi di NI perchè un sistema in queste condizioni si era già visto in passato? Intanto questo grafico mi manda un po’ in difficoltà. E ci dimostra che in questo marasma assoluto, l’oro resta un qualcosa a cui tutti cercano di aggrapparsi.

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!).

CONSAPEVOLEZZA

Poi tu interpretala come vuoi.

Il trend continua ad essere positivo e ovviamente tu non seguendo TRENDS non hai idea delle strategie. Quindi continui a ripetere le solite cose. OK OK sono troppo pruidente nei miei post, ma continui a non capire che io sto semplicemente cercando di far capire che abbiamo una crescita economica che è alimentata dal debito (per farla MOOOOOOLTO semplice) e che quindi è un percorso che non può essere percorribile in eterno e ci sarà anche un prezzo da pagare. Oppure facciamo una bella compensazione generale e non se ne parla più?

Se ritieni sia fattibile….

CIAOOOOOOOOOOOOOOOOO

ok ok

può darsi che non seguendo TRENDS mi sfugga qualcosa, ma mi riesce difficile immaginare che al di là di qualche ulteriore spunto interessante la “solfa” sia molto diversa

che ci sia un prezzo poi da pagare mi trova consapevole…. però che tu scriva ” continui a ripetere le solite cose” mi fa molto sorridere .. mi vien dire sinteticamente .. e tu? non continui a profetizzare sventure quasi come uno iettatore ?

so che prima o poi si pagherà il prezzo, ma ci si augura che porti via solo una fetta di quanto guadagnato in precedenza non cedendo a facili e triti e ritriti allarmismi

Buttandola in musica direi (testo by Christina A. adattamento by Luigi pistarr)

” If you wanna be with me

baby, there’s a price to pay….

però sappi che se cavalchi correttamente IL TRENDS

I can make ( il mercato ) your wish come true

Apprezzi la sdrammatizzazione?

L’ho ripetuto per anni…..con la compressione ormai più che trentennale dei costi di tutti i fattori produttivi, ovvero delle MATERIE PRIME, del CAPITALE ( alias interessi ) e della MANODOPERA, gli utili aziendali non potevano far altro che aumentare senza soluzione di continuità……e di conseguenza anche i valori azionari delle imprese beneficiarie. Durerà ? Per ora non s’intravvedono pericoli all’orizzonte………ed in ogni caso sono sempre alquanto vigili……come testimoniano gli stuoli di F16 che bombardano GAZA e BEIRUT, minacciano TEHERAN, e importunano MOSCA e PECHINO. Insomma, mi sembrano piuttosto sul pezzo…..per assicurarsi che la festa ( DI POCHI ) continui.

Chissà se finalmente riuscirai a vedere il verificarsi del TUO grande agognato ” evento geopolitico di proporzioni epiche per scuotere lo status quo ” (tradotto : il grande crollo)

Nel frattempo , visto che la situazione pericolante non si è verificata da ieri, ma ha cominciato a prender forma dal lontano 1990 come specifichi tu… le borse e i mercati (tutti pazzi?) hanno inanellato una serie impressionante di rialzi e record degli indici, perciò

anche se quello che speri prima o poi si verificherà,

nel frattempo, chi avesse applicato quello che suggerivi tu, che si può sintetizzare con una TUA frase di un post recente : ” la prudenza non è solo la virtù dei forti ,ma la strategia dei saggi ” ( che pare nessuno sia sia filata, sennò i mercati non avrebbero fatto quello che vediamo) avrebbe avuto gli effetti di perdersi clamorosi rialzi