in caricamento ...

OMT (Outright Monetary Transactions): la nuova sfida di Draghi e della BCE

Con questo acronimo, OMT, si intendono le operazioni di acquisto della BCE a sostegno dell’Eurozona.

Con questo acronimo, OMT, si intendono le operazioni di acquisto della BCE a sostegno dell’Eurozona.

Finalmente Mario Draghi illustra il suo progetto. Ecco un estratto dei passaggi clou del discorso di Mario Draghi appena concluso:

– Conditionality attached to EFSF/ESM program

– Can be full or precautionary program

– IMF involvement will be sought

– ECB to conduct transactions as warranted and will terminate them if conditionality not met

– ECB will have full discretion to terminate program when goals achieved or conditions not met

– No limit on bond buying

– Maturities of 1-3 years

– Eurosystem will accept pari passu treatment as other bondholders (will not be preferred creditor)

– Liquidity will be fully sterilized

– Purchases will be published on a weekly basis

– SMP is terminated, liquidity will be absorbed as in the past

– Holding will be held to maturity

Quindi acquisti illimitati (a condizione che gli stati mantengano gli impegni presi) di titolo governativi sulla curva fino a 3 anni. E la BCE non sarà creditore privilegiato. Come previsto, il tutto sarà sterilizzato e verranno comunicati periodicamente (su base settimanale e mensile a seconda dei casi) gli estratti sulle operazioni effettuate. E guai a chi parla di una BCE “italianizzata”. Interessante infine l’appello al FMI. “Se vuole partecipare a questo programma, ne saremo ben felici”.

Un voto contrario al piano appena comunicato. Non si sa chi… Io escluderei proprio Draghi…

STAY TUNED!

DT

Non sai come comportarti coi tuoi investimenti? BUTTA UN OCCHIO QUI | Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su databases professionali e news tratte dalla rete | NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Ufficialmente inaugurata la nuova discarica per rifiuti tossici non riciclabili !! (e quando a sua volta sarà piena?)

Non male come bazooka… ma aspetterei qualche giorno per vedere se veramente i volumi ritorneranno.

Questo punto mi lascia molto perplesso:

“ECB to conduct transactions as warranted and will terminate them if conditionality not met”

Se interpreto bene chi non rispetta i compiti, non riceverà aiuti (acquisti)… che equivarrebbe ad un suicidio, visto che avrebbe sul collo immediatamente tutti gli speculatori… oltre a dover dichiarare una ristrutturazione o persino un default nel giro di breve tempo… e il tutto indipendentemente dal fatto che voglia rimanere o meno in Europa.

Voglio vedere proprio la messa in pratica di questo aspetto, visto che poi il sistema bancario, finanziario ed economico è collegato per cui l’immediata malasorte del Paese “svogliato” si ripercuoterebbe sugli altri.

Lo vedo personalmente di difficile applicazione… a meno che l’intervento del FMI sia rivolto proprio a soccorrere i Paesi che incombono in tale girone infernale.

Nel complesso allora mi pare che il piano di aiuti sia addirittura più stringente dell’ESM.

Ma quasi sicuramente interpreto male io.

Nel frattempo guarda caso proprio l’Ungheria non vuole il prestito alle condizioni dell’Ungheria.

http://www.borsaitaliana.it/borsa/notizie/radiocor/economia/dettaglio/nRC_06092012_1602_346115463.html

Ho paura che a breve si scoprirà che ottenere aiuti sia molto più critico e difficile per le conseguenze a livello economico che tale Paese dovrà affrontare.

In questo senso, mi permetto di eccedere, e dire che è un piano meraviglioso per colonizzare ancora di più (come vere e proprie Paesi satelliti servizievoli) i Paesi in difficoltà e, al momento opportuno, quando non riescono più a rispettare i compiti, lasciarli al loro destino (tanto non farebbero più paura essendo stati ben bene spolpati).

Quindi veramente mi chiedo se la finalità di questo piano sia veramente aiutare a rendere unita l’europa dal punto di vista economico (e soprattutto a livello di vivibilità)… oppure si trasformerà in un piano che accentuerà ancora di più le differenze creando dei dirupi incolmabili e quindi con effetto irreversibile.

Lo sapremo a breve, con la Spagna.

Scusate, ovviamene sopra intendevo:

Nel frattempo guarda caso proprio l’Ungheria non vuole il prestito alle condizioni del FMI.

non posso non ammettere che le tue considerazioni sollevano giuste perplessità…. ma se interpretiamo l’intervento di Draghi come un primo colpo all’immobilismo dei politici e all’ostracismo dei teutonici, si potrebbe anche concludere che è stato fatto un passo avanti.

In fin dei conti Draghi si è autonominato difensore dell’euro; personalmente, credo che prima si esce dall’euro meglio è e quindi concordo con alcune tue osservazioni; ma per chi ancora crede , come Draghi e Monti, che ci sia ancora la possibilità di uscire da questo pantano, mi sembra una decisione “coraggiosa” perchè fa capire a chi ha votato “no” che la sopravvivenza dell’EU passa sopra agli egoismi dei singoli stati.

Se invece la mossa fosse stata fatta proprio nell’intento che dici tu, che richiamano alcune ombre Goldam Sachs e/o Bilderberg… siamo già belli che fritti!!!!!

Seguite il trend…………….da tempo sono pieno di cct e btp. Lo spread dovrebbe scendere ancora di molto.

SG dice: OMT è un cerotto.

Vero, la strada per salvare è ancora molto lunga. Ma intanto ha assolutamente ragione Vichingo. Seguire il trend. Credo ormai sia da tempo immemore che i mercati si muovano su dinamiche non sempre “coerenti” e razionali.

il +4% odierno sorprende e non poco. Però ce lo siamo ritrovati. Morale? I graficisti vi potranno dire che tipo di rottura abbiamo visto oggi.

Certo che se la BCE non fa nulla non vi va bene, se fa non vi va bene lo stesso… Boh, a volte non vi capisco. Siete proprio i classici italiani criticoni, brontoloni, sapientoni… Bravissimo a DRAGHI, al contrario del suo predecessore francese senza palle, se n’è sbattuto dei niet tedeschi del piccolo banchiere e ha dato un segno forte pro euro. Del resto, se il piccolo banchiere tedesco è incazzato nero è perchè EVIDENTEMENTE questa mossa aiuta i paesi più deboli, quindi anche la nostra ITALIA. Se poi volete vedere del marcio ovunque e volete pensare che Weidmann ha votato contro ed è incazzato nero, ma in realtà recita ed è strafelice mi sembrate al di fuori della realtà. Scusate, ma sono stufo di leggere sempre e solo commenti negativi su tutto ciò che viene fatto, specialmente verso Draghi e Monti che stanno lavorando benissimo! Ovviamente non mi sto rivolgendo a tutti. Di tanti condivido le riflessioni, specialmente se costruttive.

ECB PRESS RELEASE:

At today’s meeting the Governing Council of the ECB decided that the interest rate on the main refinancing operations and the interest rates on the marginal lending facility and the deposit facility will remain unchanged at 0.75%, 1.50% and 0.00% respectively.

Technical features of Outright Monetary Transactions

As announced on 2 August 2012, the Governing Council of the European Central Bank (ECB) has today taken decisions on a number of technical features regarding the Eurosystem’s outright transactions in secondary sovereign bond markets that aim at safeguarding an appropriate monetary policy transmission and the singleness of the monetary policy. These will be known as Outright Monetary Transactions (OMTs) and will be conducted within the following framework:

Conditionality

A necessary condition for Outright Monetary Transactions is strict and effective conditionality attached to an appropriate European Financial Stability Facility/European Stability Mechanism (EFSF/ESM) programme. Such programmes can take the form of a full EFSF/ESM macroeconomic adjustment programme or a precautionary programme (Enhanced Conditions Credit Line), provided that they include the possibility of EFSF/ESM primary market purchases. The involvement of the IMF shall also be sought for the design of the country-specific conditionality and the monitoring of such a programme.

The Governing Council will consider Outright Monetary Transactions to the extent that they are warranted from a monetary policy perspective as long as programme conditionality is fully respected, and terminate them once their objectives are achieved or when there is non-compliance with the macroeconomic adjustment or precautionary programme.

Following a thorough assessment, the Governing Council will decide on the start, continuation and suspension of Outright Monetary Transactions in full discretion and acting in accordance with its monetary policy mandate.

Coverage

Outright Monetary Transactions will be considered for future cases of EFSF/ESM macroeconomic adjustment programmes or precautionary programmes as specified above. They may also be considered for Member States currently under a macroeconomic adjustment programme when they will be regaining bond market access.

Transactions will be focused on the shorter part of the yield curve, and in particular on sovereign bonds with a maturity of between one and three years.

No ex ante quantitative limits are set on the size of Outright Monetary Transactions.

Creditor treatment

The Eurosystem intends to clarify in the legal act concerning Outright Monetary Transactions that it accepts the same (pari passu) treatment as private or other creditors with respect to bonds issued by euro area countries and purchased by the Eurosystem through Outright Monetary Transactions, in accordance with the terms of such bonds.

Sterilisation

The liquidity created through Outright Monetary Transactions will be fully sterilised.

Transparency

Aggregate Outright Monetary Transaction holdings and their market values will be published on a weekly basis. Publication of the average duration of Outright Monetary Transaction holdings and the breakdown by country will take place on a monthly basis.

Securities Markets Programme

Following today’s decision on Outright Monetary Transactions, the Securities Markets Programme (SMP) is herewith terminated. The liquidity injected through the SMP will continue to be absorbed as in the past, and the existing securities in the SMP portfolio will be held to maturity.

Measures to preserve collateral availability

On 6 September 2012 the Governing Council of the European Central Bank (ECB) decided on additional measures to preserve collateral availability for counterparties in order to maintain their access to the Eurosystem’s liquidity-providing operations.

Change in eligibility for central government assets

The Governing Council of the ECB has decided to suspend the application of the minimum credit rating threshold in the collateral eligibility requirements for the purposes of the Eurosystem’s credit operations in the case of marketable debt instruments issued or guaranteed by the central government, and credit claims granted to or guaranteed by the central government, of countries that are eligible for Outright Monetary Transactions or are under an EU-IMF programme and comply with the attached conditionality as assessed by the Governing Council.

The suspension applies to all outstanding and new assets of the type described above.

The decision on the collateral eligibility of bonds issued or guaranteed by the Greek government taken by the Governing Council on 18 July 2012 is still applicable (Decision ECB/2012/14).

Expansion of the list of assets eligible to be used as collateral

The Governing Council of the ECB has also decided that marketable debt instruments denominated in currencies other than the euro, namely the US dollar, the pound sterling and the Japanese yen, and issued and held in the euro area, are eligible to be used as collateral in Eurosystem credit operations until further notice. This measure reintroduces a similar decision that was applicable between October 2008 and December 2010, with appropriate valuation markdowns.

These measures will come into force with the relevant legal acts.

Fonte: http://www.ecb.int/press/pr/date/2012/html/index.en.html

Provo a rispondere, visto che il tuo commento probabilmente era rivolto anche a me.

La scelta di Draghi mi ha indubbiamente sorpreso, anche perché la maggior parte dei report finanziari di banche d’affari e consulenti vari, ritenevano che la giornata di oggi dovesse essere un quasi fiasco.

Quindi ammetto pubblicamente di aver sbagliato nella mia opinione, temendo il peggio per oggi (dove per coerenza mi ero anche posizionato con una piccola fetta dei miei investimenti, soprattutto a breve termine, che adesso ovviamente hanno subito una perdita, in piccoli casi anche piuttosto marcata).

Quindi tanto di cappello a Draghi e anche a come effettivamente è riuscito a risolvere la contrapposizione con la Buba.

Mi premeva però segnalare era tale perplessità, che va di pari con il problema spagnolo

Ricordo che solo nel mese di luglio sono fuoriusciti dalla Spagna circa 75 miliardi di euro, l’intero sistema bancario spagnolo capitalizza poco più di tale cifra,

La Spagna, con tutte queste belle condizioni e festeggiamenti per le politiche adottate oggi dalla BCE, non ha richiesto ancora aiuto. I diversi incontri di questi ultimi giorni si stanno tenendo quasi a porte chiuse, visto che è trapelato poco, a parte che vogliono i soldi senza alcuna condizione di sorte (leggi intervento su pensioni, stipendi, ecc.)

In più oggi la borsa Spagnola, pur con il bel rialzo impressionante di oggi, non mi pare abbia avuto un boom di volumi come nelle giornate più intense degli ultimi 6 mesi:

Infatti l’ultima gamba di rialzo si è manifestata solo da quando è stato introdotto il divieto di short selling. Vedremo cosa succederà a breve se non intendono prolungarlo (chiedersi come mai negli ultime settimane sono state penalizzate più la borsa francese e tedesca… rispetto a quella spagnola ed italiana)

Continua…

… continuazione

Poi abbiamo il sistema Target2 che ha un record a livello di “diversificazione”, se così vogliamo chiamarla:

Quindi permettimi di segnalare che forse sia meglio rimanere ancora con i piedi per terra, visto che siamo ancora molto lontani da risolvere la problematica europea (aggravata ulteriormente dal rallentamento asiatico… che si sta manifestando più grave di quello inizialmente previsto al punto che le banche centrali di diversi Paesi dell’area stanno intervenendo in dosi notevoli, Cina in primis e molto in anticipo… forse conoscevano bene la situazione).

L’intervento di oggi lo considero un semplice tassello del puzzle che sembra apparentemente andato al posto giusto, nel quadro europeo che si sta formando. Vedremo, nel futuro se si tratta effettivamente così e altri pezzi continueranno a delineare meglio la figura europea, oppure si tratta solo di un caso isolato…

Francamente, spero si tratti veramente della manifestazione di una decisione a livello europeo di completare il puzzle di una Europa unita dal punto di vista politico, finanziario, bancario, ecc.

Ma soprattutto di un’unione in cui la popolazione sia orgogliosa di sentirsi europea e di mostrare tutta la propria disponibilità nell’essere solidali con i propri concittadini europei che, in qualche Paese, hanno qualche difficoltà.

Però siccome le speranze sono una cosa e la realtà è un’altra, il grafico del Target2 dice che siamo ancora molto lontani da tale scenario… e più prossimi all’interpretazione che citavo in un precedente commento.

Non credere che ne sia contento… 🙄

lampo: Se interpreto bene chi non rispetta i compiti, non riceverà aiuti (acquisti)

infatti, è preoccupante,uguale a l’anno scorso, solo che adesso non abbiamo Berlusconi da sbattere a casa. il governo dei tecnici sarà pronto a chiedere la fiducia col capestro della minaccia dei mercati di fronte a nuove richieste?ritengo di sì.e la Spagna che farà?e quali saranno le richieste, quali le categorie di cittadini che saranno chiamate a pagare?la non adempienza mi pare evidente comporti le conseguenze che hai citato, ormai è chiarissimo

Non preoccuparti… che noi stiamo contrattando (in segreto… anche se lo sa solo qualche giornale e blog) con la Finlandia gli acquisti delle prossime emissioni di titoli a lunga scadenza.

Ovviamente dovremo concedere qualche “piccola” garanzia… ma abbiamo un immenso patrimonio storico-artistico, dovuto ai millenni di storia delle civiltà che ci hanno preceduto.

Dovremmo pur sfruttarlo in qualche maniera, dato che non sappiamo investire nel turismo! 🙄

perplessa@finanza: dove per coerenza mi ero anche posizionato con una piccola fetta dei miei investimenti,

anch’io, ma bisogna appunto vedere il conto da pagare per i rialzi, forse è più caro della perdita. è da sperare che non siamo gli stessi a dover pagare che hanno già pagato con le ultime manovre.

e qua le richieste non sono conseguenti a un piattaforma elettorale votata dagli elettori europei. quella si farà dopo, forse, a giochi fatti. chi le decide?chi decide quello che è utile o no al risanamento (eventuale)di un paese?La Bce?e chi condivide o concorda queste strategie”di risanamento” che saranno proposte? e chi , o quale paese,ne beneficerà realmente?purtroppo si sta verificando quello che temevo, che le politiche economiche saranno decise sull’onda dell’emergenza, o con la scusa dell’emergenza, invece di scaturire da un sistema legittimato democraticamente.

Per i sostenitori di M&M, come dicono gli scrittori di libri gialli: “non anticipiamo”.

Personalmente penso che tutte le garanzie siano solo “fumo”: di fatto Draghi ha aperto la tipografia della “zecca BCE”.

Tutto il resto – “condizioni”, “rispetto dei piani di riforma”, FMI etc. – è solo un modo per dare una verniciata di legalità alla (incontestabile) violazione dei trattati. Una volta iniziato il finanziamento monetario degli Stati in difficoltà sarà impossibile applicare contro di loro le sanzioni previste (ma quali?) per eventuali (sicure, e scontate a priori) inadempienze: interrompere il finanziamento vorrebbe dire farli saltare all’istante – e con loro l’euro. Quindi si continuerà a parlare, discutere – e a comperare debito di Stato. Tutto il resto è solo un’immensa foglia di fico.

La BCE si riempirà quindi le casse di cartacce spagnole, italiane (greche, portoghesi etc.) inondando il mercato di liquidità (che non riuscirà a “riprosciugare”). Quindi si andrà, quasi certamente, in inflazione.

Nel frattempo la situazione sul fronte saldi target 2 non potrà che peggiorare ulteriormente, a fronte delle eccessive (e non compensabili) differenze di produttività dei Paesi Euro, differenze che né Monti né Rajoy riusciranno (nei prossimi cinquant’anni) a correggere.

Le riforme – quelle vere e necessarie – non verranno attuate: ne in Italia (e lo sappiamo tutti), né in Spagna, Grecia etc. E quelle eventualmente avviate in Francia non faranno che peggiorare la situazione.

Quindi tutto il “programma” di Draghi si risolve, di fatto, in una trasformazione della BCE in una neo-Banca d’Italia (o di Francia). Esattamente come dice Weidmann (l’unico responsabile tedesco che difenda gli interessi del suo Paese – a differenza dell’euro-coppietta Schäuble & Merkel).

Di conseguenza non ci saranno che due possibilità: o i Paesi dell’area Nord riusciranno ad uscire dalla trappola (cioè dall’euro), o si troveranno a pagare a tempo indeterminato per l’area Sud. Poveretti… (o megli: poveri cretini!).

In ogni caso – a fronte della situazione complessiva – non sono convinto che la vecchia affermazione di Draghi (“… e, credetemi, basterà!”) troverà conferma nei fatti. Basterà, sí, ma solo fino a quando il sistema da lui “inaugurato” oggi non collasserà. Non sono un esperto. né un profeta – ma dovessi scommettere non gli darei tre anni.

La posizione di Weidmann in Germania non è assolutamente cosí debole come sembra…

Debbo dire che stavolta sei tu più ottimista di me 😉

Per me tre anni di tempo sono troppi…

E mi aspetto i colpo di scena di quelli che apparentemente stanno in silenzio (Bundesbank e Paesi nordici). E’ anche evidente dal fatto che adesso i Paesi che fino a qualche anno fa sognavano di entrare nell’eurozona non ne vogliano neanche sapere (sarebbe interessante capire se è una decisione strettamente politica cioè indotta dalla contrarietà degli elettori ad un entrata nella zona euro, o prettamente economica oppure… entrambe!) .

Per quanto riguarda la BCE è assurdo che abbiano deciso di accettare collaterali con un grado di affidabilità ancora inferiore quando leggevo da fonte certa (l’ICAP Research) che i cosidetti non-marketable asset (collaterali praticamente impossibili da vendere sui mercati finanziari, perché verrebbero venduti a prezzi irrisori rispetto alla loro valorizzazione al momento dell’acquisto/scambio da parte della BCE) sono passati dal 4% del 2006 ad una quota del 29% il 31 luglio 2012!! In pratica un terzo del patrimonio acquisito in garanzia da parte della BCE è invendibile o quasi (vogliamo chiamarlo tossico?)

D’altronde ci sarà pure un motivo per cui gli investitori preferiscono i corporate bond o i titoli high yield… che in realtà dovrebbero essere meno sicuri dei titoli governativi.

Mi aspetto a breve infatti un bell’abbassamento del rating dell’intera eurozona… per quello che può servire…

Francamente queste cose la Buba le conosce benissimo… per cui sono sicuro che hanno anche loro un piano per evitare in qualche modo che la BCE diventi nel lungo periodo come la… Bankia.

Sono d’accordo con voi, mantenere i piedi per terra. La strada non è solo lunga, è lunghissima. Però la mossa di Draghi ha importanza soprattutto psicologica, visto che di certo non rivoluzionerà l’economia dal punto di vistra strutturale in un amen…

La questione, quella vera, è esclusivamente – solo ed esclusivamente – politica. Io penso che tutti – dico tutti – nel Nord-Europa (a cominciare ovviamente dalla Germania) sanno benissimo che ciò che sta avvenendo è (a) un’aperta violazione di tutte le regole concordate (non per “sfizio” per ovvie e necessarie ragioni) e (b) una bomba ad orologeria che sarà estremamente difficile disinnescare a posteriori.

Il fatto che Merkel e Schäuble continuino a mentire ai propri cittadini (non so se hai avuto modo di vedere l’intervista data l’altroieri da Schäuble al telegiornale della ZDF: non sapeva piú su quali vetri arrampicarsi!) e ad accettare questo gioco (che una volta si sarebbe chiamato “va banque”) è esclusivamente dovuto al tentativo parossistico di salvare il progetto “Europa Unita” (NON Euro, che era solo una mossa nella partita che doveva/dovrebbe portare ad un’Unione – coatta – Europea).

La questione è tutta lí: riuscirà la lobby (chiamiamola cosí) euro-integralista ad imporre (contro la maggioranza della propria popolazione) l’unificazione amministrativa dell’Europa (e quindi anche, necessariamente, una collettivizzazione dei debiti – presenti e futuri)?

Il concetto di base è: qualsiasi Europa unita – per quanto disastrata, a-democratica e via andando – sarà meglio di una disgregazione di quella costruita (a colpi di decreti e senza una sola vera approvazione popolare) sino ad oggi.

E’, appunto, un va banque: o la va o la spacca. Penso che si spaccherà – e sarà molto peggio di quello che sarebbe stato un pacifico, sereno e controllato ritorno al MEC (che è stata in realtà l’unica parte sensata e condivisa del “progetto”).

PS: Penso anch’io che tre anni siano tantissimi – ma non volevo sembrare troppo pessimista…

Molto dipenderà, certamente, da ciò che avverrà in Germania nei prossimi 3-4 mesi: si formerà, o meno, un partito anti-euro “votabile”? Già oggi la grande maggioranza dei tedeschi parte dal presupposto di trovarsi, in futuro, ad avere pensioni ai limiti del sussidio sociale – e pensa alle pensioni che percepiscono milioni di “mediterranei” che non hanno mai versato una lira-dracma-peseta di contributo…

Scusami, DT, ma pensi veramente che l'”aiuto” di Draghi/BCE riuscirà ad accelerare anche solo di un mm/anno le “riforme” italiane (o spagnole, greche etc.)? In tutta l’area mediterranea l’economia si potrebbe “rivoluzionare” strutturalmente solo con una vera rivoluzione (nel senso del 1789, con ghigliottine e tutto il resto). Scusa – ma non hai visto la “revisione della spesa”? Monti potrà prendere per i fondelli l’Europa – ma noi? Poi parlano di “crescita” e si reinventano gli aiuti al sud: scusami, ma queste cose non le vedi? La strada sarà lunghissima? Ma di quale strada parli? Suvvia…

non pare vicina la scelta della Spagna di chiedere lo scudo, secondo quello che scrive el Mundo

http://www.elmundo.es/elmundo/2012/09/07/espana/1347021510.html

i commentatori non sono tanto contenti, temono la troika in casa, o addirittura pensano che possono scegliere solo il tipo di vaselina…

Paesi nordici ok, ma Bundesbank che sta in silenzio, francamente… A ogni dichiarazione che fa muovere i btp in su puntualmente arrivano i nein della BuBa che li fanno tornare giù.

Sarebbe interessante anche sapere chi deteneva i “non-marketable asset” prima che passassero alla bce! Infatti la BuBa queste cose le conosce benissimo, e infatti non mi pare che abbia opposto molte resistenze quando si trattava di aiutare i creditori della Grecia con i soldi di tutti gli europei.

Nei trattati è previsto che i cittadini europei debbano salvare le banche?

No, ma quello che ora sono aiuti agli stati e alle banche spagnole prima sono stati veri e propri salvataggi di banche “nordiche”, camuffati da salvataggio greco. Non è così?

—

E comunque, per il momento Draghi sta facendo risparmiare un sacco di soldi a Italia e Spagna SENZA SPENDERE NE’ STAMPARE UN EURO, che io sappia.

E vuoi vedere che alla fine con tutte queste PAROLE si finirà per fare a meno dell’OMT perchè non servirà più?

schwefelwolf@finanza: Già oggi la grande maggioranza dei tedeschi parte dal presupposto di trovarsi, in futuro, ad avere pensioni ai limiti del sussidio sociale – e pensa alle pensioni che percepiscono milioni di “mediterranei” che non hanno mai versato una lira-dracma-peseta di contributo…

Guarda che l’Italia ha già fatto pagare a quelli della mia generazione gli eccessi pensionistici del passato, tanto è vero che noi non avremo mai una pensione statale dignitosa. E il risultato è che il futuro pensionistico globale a carico dell’Italia è messo meglio rispetto a quello tedesco.

Il problema dell’Italia è sul breve, quello della Germania sul lungo.

Infatti hai centrato il problema. Ieri leggevo però che c’è un tentativo di ricorso contro la decisione della BCE. Quindi aspetterei ancora un po’ prima di affermare che stavolta la Buba non ha reagito. Forse vuole avere l’ultima parola…

Forse mi sono espresso male, non intendevo dire che è strano che la BuBa non ha reagito, ma rileggendo il tuo commento probabilmente avevo interpretato male questa frase:

“E mi aspetto i colpo di scena di quelli che apparentemente stanno in silenzio (Bundesbank e Paesi nordici).”

Che siano state – o vengano tutt’ora – salvate banche “nordiche” (cioè in prima istanza francesi e poi tedesche e via dicendo) a spese dei contribuenti è – a mio avviso – un’azione criminale.

Come è criminale bypassare disinvoltamente precisi trattati internazionali solo perché qualcuno trova piú comoda questa soluzione, invece di affrontare le necessarie riforme.

Che poi il “piano Draghi” possa costituire una miracolosa bacchetta magica “psicologica”, che riesca cioè ad abbattere gli spreads con il suo solo potere di deterrenza – be’: se fosse veramente cosí, dovrei comperarmi un secchio di cenere da ribaltarmi sul cranio – chiedendo umilmente scusa a tutti coloro che sostengono questa tesi già da tempo. Penso, comunque, che lo vedremo presto (anche troppo).

Domanda: se però non dovesse funzionare il “potere deterrente”? Se Draghi dovesse veramente essere costretto a comperare “senza limiti” titoli mediterranei, aggiungendo al bilancio della BCE qualche altro centinaio di miliardi di titoli di incerta solidità nel giro di qualche mese (oltre ai 200 che ha già in cantina – o sono già di piú?). E rischiando di dare una bella accelerata all’inflazione, qualora non dovesse riuscire da “risottrarre” la liquidità che immette nel mercato? Non sarebbe come cadere dalla padella nella brace?

Prima di tutto non si tratta di acquisti né illimitati né incondizionati né certi:

1. Non sono certi: sono legati all’esistenza dell’EFSF/ESM, per cui la palla è passata alla Germania: se tra pochi giorni deciderà che l’ESM non si fa, l’OMT sarà inattuabile. E poi sono a esclusiva discrezione della BCE, che è indipendente dagli stati, e che valuterà l’opportunità di acquistare titoli in funzione dei rischi che corre l’euro (perchè questo è il suo mandato).

2. Non sono illimitati: “No ex ante quantitative limits are set on the size of Outright Monetary Transactions” a casa mia vuol dire che non sono stati prestabiliti dei limiti, e non che non ci saranno limiti: sono cose un po’ diverse. Al contrario, penso che qualora uno stato chiedesse aiuti ci sarebbe una sorta di contrattazione in cui si stabilirà quali provvedimenti dovranno essere presi da uno stato e in quale misura avverrà l’intervento della bce; oppure la bce deciderà di volta in volta, a seconda dei rischi per l’euro, se mettere dei limiti e quali.

3. Che sono condizionati è evidente, e le condizioni probabilmente saranno quelle fantomatiche riforme di cui tutti parlano ma che pochi elencano chiaramente, e spero che non siano le stesse riforme recessive chieste finora agli stati dall’UE (non mi risulta per esempio che l’UE abbia preteso riforme volte a impedire la corruzione).

Quindi in realtà più che un bazooka è uno scacciacani, venduto come bazooka, e il potere deterrente lo ha già avuto, fin dal discorso sull’irreversibilità dell’euro:

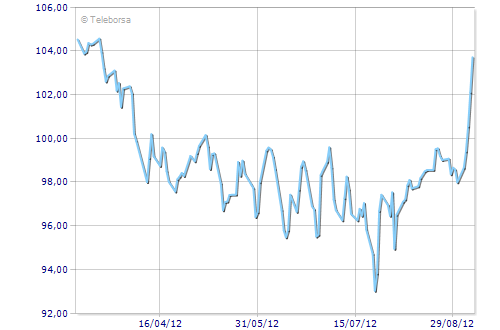

(btp 2022)

Inoltre la liquidità deve essere sterilizzata: questo vincolo impedisce implicitamente l’illimitatezza degli aiuti. Quindi non ci sono rischi di inflazione. E anche se per caso l’inflazione dovesse aumentare dal 2 al 5% per qualche anno, che problemi vuoi che ci siano?

Sull’ultimo punto: un’inflazione del “5% per qualche anno” significherebbe – se non erro – che chi ha oggi 100.000 su un conto pronti contro termine all’1% si ritroverebbe, dopo cinque anni, con 81.000 euro. Diverso – anzi: inverso – è il ragionamento per chi ha 100.000 euro di debiti. Ai miei occhi quel “5% di inflazione” significa quindi un’esproprio del risparmio a favore del debito. Se non vado errato il compito istituzionale della BCE è esattamente quello di ostacolare questo esproprio. Il fatto che qualcuno sostenga – contro ogni evidenza – che questo esproprio sia compatibile con lo statuto della BCE è – perdonami l’espressione – un truffa nel senso penale del termine.

Punto 2. A mio avviso le parole (“condizionalità” etc.) sono – come ho già rilevato in un altro commento – solo una necessaria foglia di fico. La realtà, quella vera, è semplice: l’euro è, di fatto, fallito. L’unico modo per “salvarlo” è quello (illegale) di sovvenzionare gli Stati debitori monetizzando i loro debiti. Le “condizioni” di cui si parla NON verranno né rispettate né realmente imposte o applicate. Sarà sempre un pro-forma, solo fumo negli occhi delle vittime (cioè i contribuenti dei Paesi creditori). Basta guardare il caso greco: si fossero mantenute le condizioni imposte dalla UE e formalmente accettate da Atene, già oggi (o meglio – da almeno un anno) la Grecia avrebbe dovuto dichiarare default. Ad oggi non ha infatti rispettato che una minima parte degli impegni, continua a truccare i dati e a mentire – ma verrà “salvata” lo stesso. Con i soldi degli altri europei – e tempo indeterminato: in piena e aperta violazione dei trattati, per salvare l’euro.

La realtà vera è che si vuole salvare il progetto politico, a qualsiasi costo. Tutti sanno che nessuno imporrà veramente ciò che viene concordato sulla carta. O c’è qualcuno che crede – ad esempio – che l’Italia possa rispettare il fiscal compakt? Con Draghi la BCE “farà tutto il necessario” – compreso quello di chiudere tutti e due gli occhi, continuando a “salvare”.

E’ inutile raccontare – e raccontarsi – favole. L'”Europa” (qualunque cosa essa sia) ha deciso di andare avanti, indipendentemente dalle conseguenze: si sono ormai violati TUTTI i trattati – criminalizzando, per di piú, chi li difendeva e senza neanche prendere in considerazione l’idea di consultare i popoli direttamente coinvolti. Questo – a casa mia – si chiama colpo di Stato.

Come diceva un noto pensatore italiano: il fine giustifica i mezzi. Anche se, in questo caso, il fine è di imporre a-democraticamente un’Unione politica che nessuno vuole e il mezzo è quello dell’estorsione finanziaria.

Personalmente non ho mai condiviso la massima del Machiavelli: per giustificare i mezzi, il fine dovrebbe come minimo avere una sua adeguata dignità etica. Non mi sembra che l’utopia eurocratica soddisfi questo presupposto.

Già oggi l’inflazione è al 2.5/3%, quindi il 5% non è molto diverso. Sono dipendente e risparmiatore, quindi non credere che mi faccia piacere, ma se è una situazione temporanea per evitare la recessione non ci vedo niente di male.

Ma se la questione è “voi bastardi debitori dovete crepare”, oppure “vi abbiamo dato la droga, ci abbiamo guadagnato un sacco di soldi e adesso ce la filiamo, anzi vi buttiamo fuori perchè la tal clausola ce lo permette”, allora cosa vuoi che ti dica?

Se avessero fatto fallire le banche spacciatrici oggi gli squilibri tra gli stati sarebbero meno; invece no, i debiti delle banche li hanno girati a certi stati e ora non vogliono smenarci neanche un euro. Anzi, i derivati emessi da certe banche cosa sono se non un anticipo di creazione di massa monetaria?

Prima di spaccare l’eurozona, mettiamo un bel controllo ai bilanci reali delle banche, così almeno paga chi ha sbagliato davvero. Invece fa più comodo additare i cittadini lazzaroni, sfruttatori e spendaccioni degli altri stati. Tanto poi la spazzatura la si rimette sul mercato (non sarà certo un tasso di cambio l’ostacolo), liberi da qualsiasi controllo.

In merito ai trattati, i trattati non contemplano neanche la possibilità dell’uscita di uno stato dall’eurozona, quindi considerano l’euro “irreversibile”. Se la difesa dell’euro è incompatibile con il sostegno agli stati, da qualche parte la bce deve spingersi un po’ oltre il rispetto dei trattati, e Draghi ha trovato un compromesso: qualcosa che non sia un vero sostegno e nel frattempo che eviti la degenerazione della situazione portando alla dissoluzione dell’euro.

La posizione della Bundesbank, di alcuni tedeschi e di altri tedescofili invece è limitata alla parte dei trattati che impedisce il sostegno agli stati ma non a quella relativa al sostegno dell’euro.

OPPPS… FTSEMIB a +2.40%