in caricamento ...

OLTRE LA GUERRA: mercati, fondamentali e sentiment

Sembra quasi che la situazione sia in fase di stallo. Anche dal punto di vista emotivo. Ormai tutti hanno “digerito” l’impatto della crisi Ucraina, tutti si aspettano e sperano in una situazione che tenda a normalizzarsi visto che alla fine, questa guerra conviene a nessuno. Ma si sa, la guerra è guerra e quindi spesso le cose evolvono in modo imprevedibile.

Intanto però i mercati si sono calmati e, lasciatemi dire, gli operatori sono tornati a prestare maggiormente attenzione ai fondamentali economici.

La volatilità persiste, ma risulta ora accompagnata da un ritorno alle dinamiche di mercato associate ai timori che in realtà erano già presenti prima della guerra: mi riferisco ovviamente a tasso inflazione e politica monetaria (e relativi aumento dei tassi di interesse).

Dite che è folle “dimenticare” il fatto che siamo al centro di un conflitto bellico che potrebbe degenerare in un qualcosa che nemmeno sappiamo ipotizzare? Se guardiamo alla storia, i mercati hanno spesso ignorato gli eventi geopolitici.

Guerre e mercati

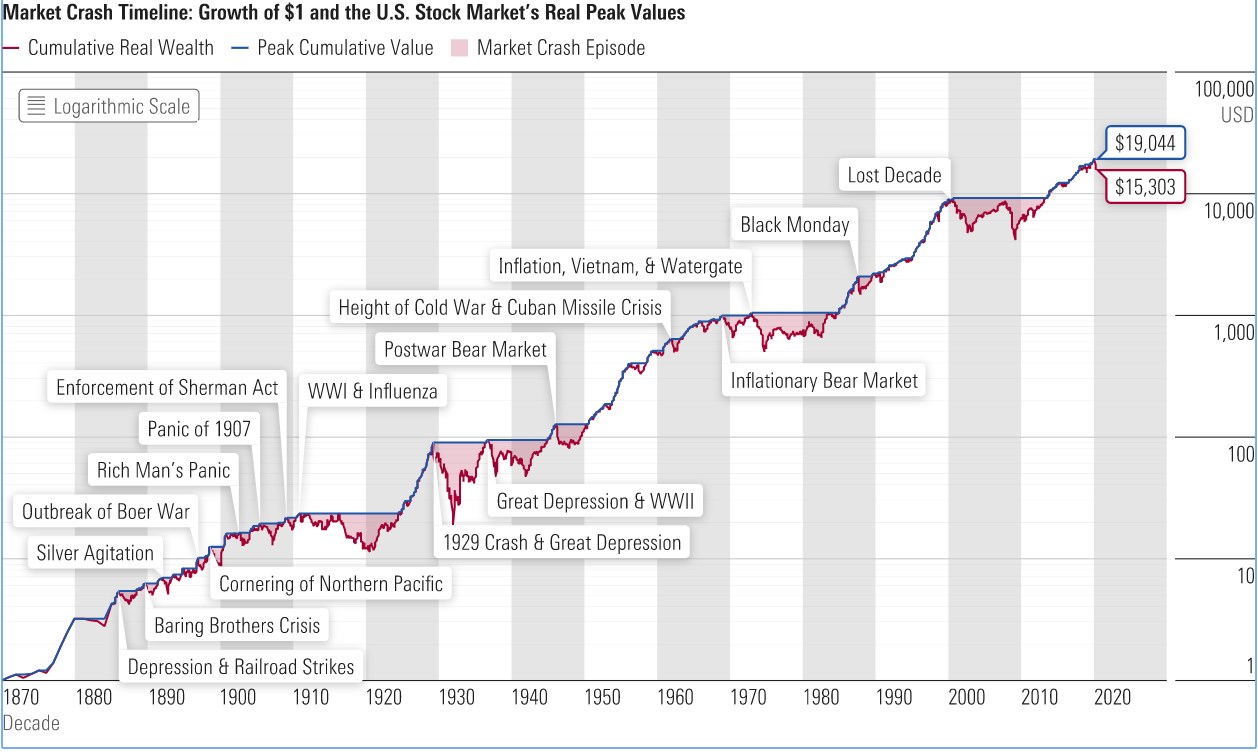

Alcuni esempi: parliamo di SP500. Quando negli anni ’60 ci fu la crisi cubana, la reazione dei mercati fu quasi sorprendente. La borsa tornò a crescere appena una settimana dopo lo scoppio della crisi e tre mesi dopo aveva già guadagnato il 14%. Oppure più recentemente l’11 settembre e tutto quanto ne conseguì dopo. Ricordate? Crollo nell’immediato dell’12%, ma i prezzi poi hanno recuperato terreno nel giro di un mese.

In occasione dell’inizio della guerra di Corea e dell’offensiva del Têt, durante la guerra del Vietnam, si è assistito a un fenomeno analogo. E poi ci sarebbe il Covid, io la considero una “guerra vera e propria” anche se nelle statistiche non è così.

Market Crash Timeline

– Nel 1929, Wall Street perse il 79% del suo valore. Al crollo seguì la Grande depressione. E’ stato il periodo più buio in 150 anni.

– Tra agosto 2000 e febbraio 2009, il ribasso è stato del 54%. Si è parlato del “decennio perduto” ed è stato il secondo peggior periodo per la Borsa americana, cominciato con lo scoppio della bolla di Internet. Il mercato si riprese, senza recuperare, però, i livelli iniziali perché poi arrivò la Grande crisi finanziaria legata ai mutui subprime (di bassa qualità). Solo a marzo 2013, il listino è riuscito a recuperare completamente.

– Tra giugno 1911 e dicembre 1920, Wall Street perse il 51%, il suo quarto peggior risultato in 150 anni. E’ il periodo più paragonabile con l’attuale, dato che tra il 1918 e il 1920 ci fu l’influenza spagnola, una pandemia che fece decine di milioni di vittime in tutto il mondo. (Source)

Ma torniamo ai fondamentali e nella fattispecie inflazione e tassi.

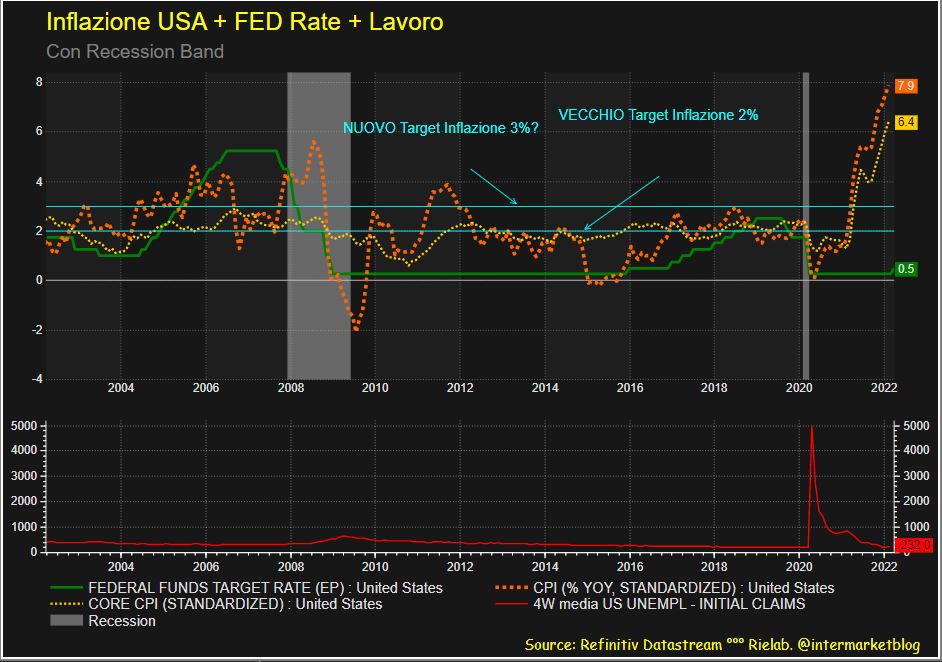

ALERT INFLAZIONE!

Fronte BCE: alta preoccupazione più per l’inflazione che per le minacce alla crescita. Scenario già visto in passato, in quanto il mandato è ahimè sempre più concentrato al controllo dei prezzi anziché alla crescita economica. E quindi addirittura aumentare tapering snobbando il rischio rallentamento.

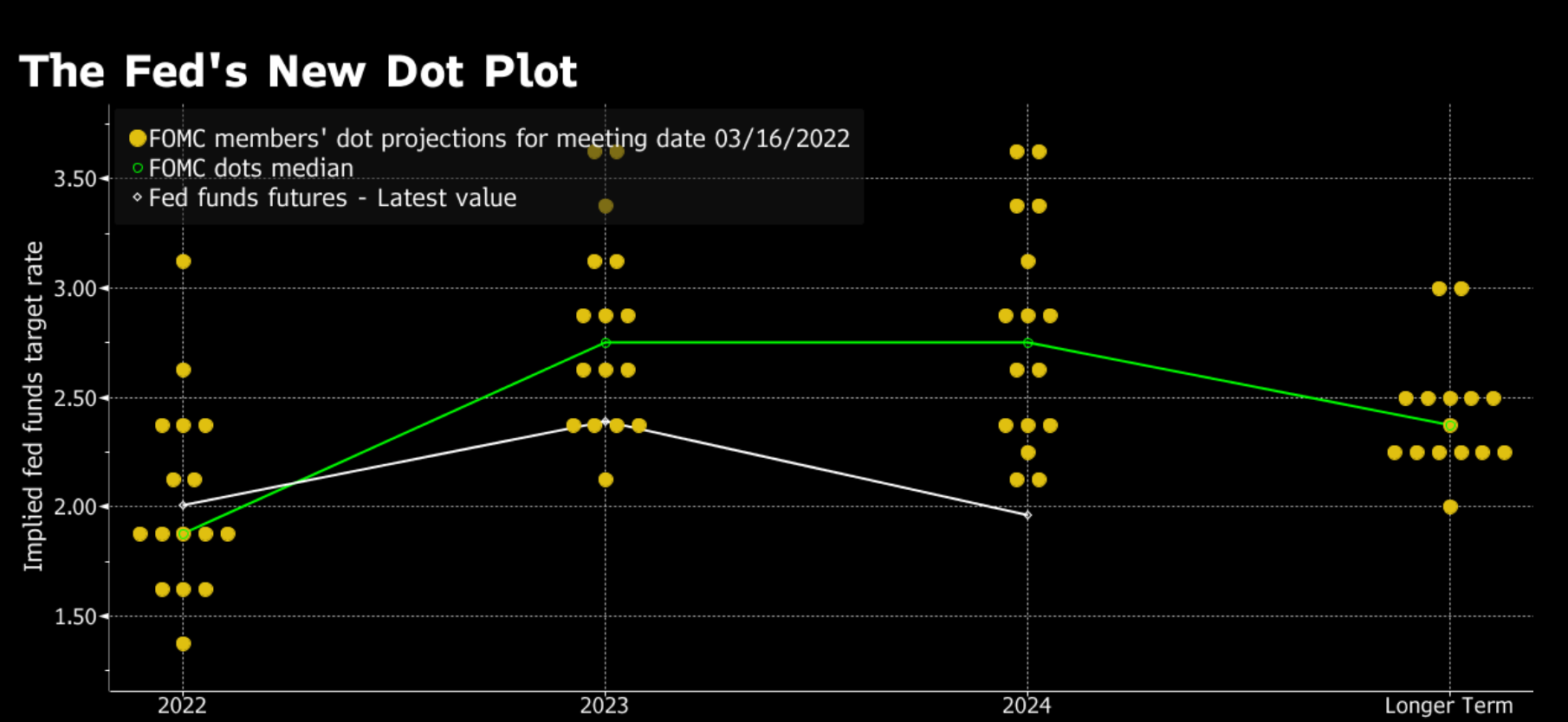

Fronte FED: in mano ai falchi. Arrivato il primo aumento dei tassi per la prima volta nel corso di questo ciclo e segnalando altri sei rialzi entro la fine dell’anno nel proprio grafico “dot plot”. Ma quanto sottolinea PoweIl è ben diverso da quanto ci dice la Lagarde.

(…) “l’economia americana è molto robusta e il mercato del lavoro è estremamente rigido, e il mercato può sopportare un inasprimento delle politiche monetarie”. (…) [J. Powell]

DOT PLOT: SEI RIALZI? Mah…

E poi ovviamente c’è la guerra. E con lei la speranza che il conflitto sia arrivato a un punto morto con qualche ammorbidimento dei toni tra i negoziatori russi e ucraini. Speriamo che non ci vogliano mesi, sennò l’economia ne uscirebbe fortemente logorata, visto che già adesso la situazione si sta facendo molto complessa. Senza dimenticare COSA ci lasceremo alle spalle, una volta finita la guerra.

Tanto per cominciare, siamo così sicuri che il tasso inflazione si normalizzerà in fretta? E allo stesso tempo il prezzo delle commodity tornerà a quotazioni più accettabili?

Ecco spiegato il POST dove parlavo di “policy mistake”. Banche centrali (in primis BCE) troppo intraprendenti potrebbero abbattere quel poco di dinamicità nella ripresa che ci è rimasta. La situazione si complica, perchè l’inflazione non può venire “scaricata” sul prezzo finale perchè i salari non sono cresciuti. E il sentiment dei consumatori è in discesa libera.

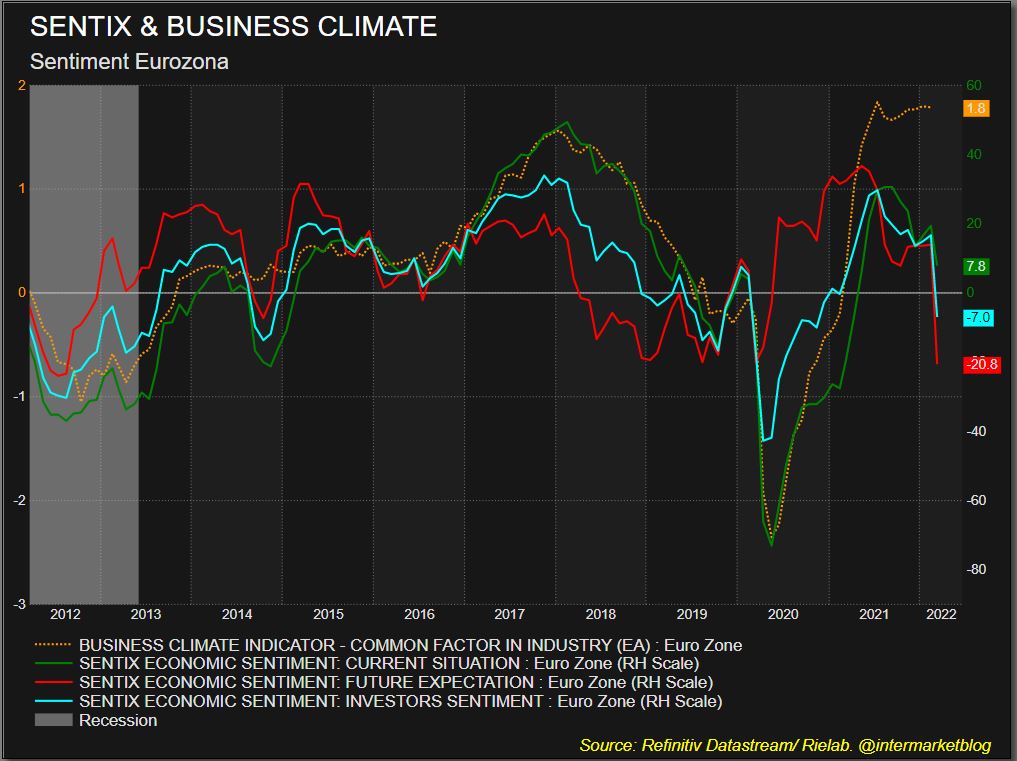

Sentix Economic Sentiment: oggi, domani e non solo

Prendiamo in esame l’area che più ci interessa e che più di tutti è complicata: l’Eurozona. L’indice Sentix è ai minimi da 10 anni in ambito di prospettive e il sentiment degli investitori sta rapidamente scendendo. Ma attenzione, ECCESSO di pessimismo spesso sono uno dei principali indicatori CONTRARIAN da seguire.

Ovvio, impossibile con una guerra in corso, fare previsioni e prendere posizione oggi potrebbe essere pericoloso, malgrado i bassi valori dei mercati. Ci sarà l’importante test delle trimestrali più tutte le incognite belliche.

E’ forse giunto il momento di iniziare però a guardarsi intorno e capire come si evolve la situazione. Se la geopolitica ci aiuta, sarà interessante capire SE il momento sarà propizio. Anche se, ripeto, l’incognita trimestrale non è da sottovalutare.

STAY TUNED!