in caricamento ...

MPS e DEUTSCHE BANK: è una questione di DIGNITA’

Mi ero ripromesso di non scrivere più grandi post “impegnativi” per un po’ di tempo, quantomeno per rifiatare e decidere “sul da farsi” per il futuro. Ma poi quando ti trovi davanti a delle anomalie così strane, mi viene il nervoso, le dita iniziano a fremere e così mi ritrovo davanti alla tastiera, quasi senza volerlo, ad esternare un parere o un’opinione personale.

Indovinate l’oggetto del contendere qual è? Ebbene si, sempre lei, Monte dei Paschi. Ma questa volta, sia ben chiaro, voglio spezzare una lancia a favore di Siena. Prima cosa che voglio sottolineare, tanto per contestare tutti quelli che continuano a dire che MPS è una banca fallita, è che Monte dei Paschi in questo momento NON è fallita, perché se così fosse, col piffero che la BCE permetterebbe il salvataggio di Stato anche in condizioni di rischio sistemico (“too big to fail”).

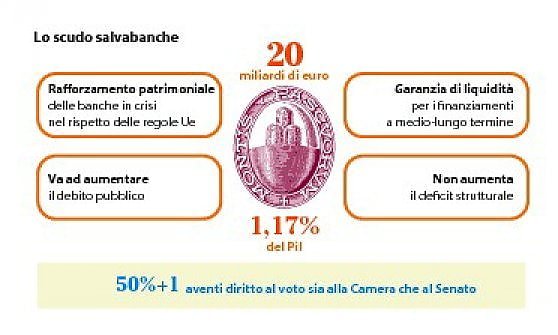

Quello che sta per avvenire con MPS di chiama “ricapitalizzazione precauzionale”: ovvero sottoscrizione di fondi da parte pubblica di una banca che DEVE essere SOLVIBILE, con l’obiettivo di andare a sanare una situazione difficile della banca stessa che potrebbe andare a compromettere gli equilibri economico-finanziari del sistema.

Con questo non voglio dire che MPS sia tutta rose e fiori e ci mancherebbe. I post che ho scritto nelle ultime settimane sono una vera cronistoria di una triste debacle di una delle più importanti banche del paese. Quello che però mi ha infastidito non poco è quanto è avvenuto negli ultimi giorni. E questa volta me la prendo direttamente con l’ Europa e nella fattispecie con la BCE che ha mostrato nei confronti di MPS una rigidità esagerata. Proprio nel giorno in cui arriva invece la beffa, ovvero un clamoroso ammordibimento nei confronti di una banca che si trova in condizioni di difficoltà ben diverse rispetto a MPS ma non per questo non in una situazione migliore.

(…) gli uomini di Mario Draghi hanno imposto alla maggiore banca tedesca di mantenere il Core Tier 1 Ratio pari ad almeno il 9,51% su base consolidata, a partire da gennaio 2017, oltre a dover conservare un Tier 1 Capital ratio pari almeno all’11,01% e un Total capital ratio non inferiore al 13,01%. (…)Finora il Cet1 era stato fissato a non meno del 10,76%, quindi la decisione della Bce di fatto “libera” un 1,25% di capitale e la notizia è doppiamente positiva, dopo che Deutsche Bank ha accettato di pagare una multa di “soli” 7,2 miliardi di dollari (…) Ma a sorridere non sono solo i top manager dell’istituto di Francoforte, che ora possono tornare a distribuire dividendi ai soci: anche il fondo sovrano Qatar Investment Authority, socio di riferimento della banca con una partecipazione del 10%, vede infatti venir meno il rischio di un nuovo pesante aumento di capitale a cui gli Emiri di Doha, secondo i rumors circolati nei mesi scorsi, avrebbero aderito addirittura aumentando la propria partecipazione ora circa intorno al 10%. Salendo a oltre il 20%, per dimostrare la fiducia nell’attuale management. Un messaggio da mandare al mercato che secondo i ricchi investitori del Golfo stava sottovalutando l’asset. (AI)

Doppio colpo di fortuna. Da una parte una multa USA che viene dimezzata (da 14 a circa 7 miliardi) e dall’altra i requisiti Cet1 che permetteranno non solo di evitare l’aumento di capitale ma anche di tornare a pagare super bonus e super stipendi ai top manager, oltre che dividendi agli azionisti. E in MPS invece? A Siena non si fanno sconti. Anzi, data termine operazione di ricapitalizzazione irremovibile. 31 dicembre 2016. Questo comporta l’esigenza di “fare presto” e si sa, la fretta fa fare tanti pasticci in una situazione già molto ingarbugliata. E poi, tanto per gradire, pigiamo sull’acceleratore e chiediamo una ricapitalizzazione NON più di 5 ma di 8,8 miliardi di Euro.

Volevate evitare tensioni e turbamenti, amici della BCE (qui si intende non tanto Draghi, ma l’area di Vigilanza dellA francese e filo tedesca Nouy). Perfetto, avete fatto il contrario, ma vi siete fatti vedere belli e forti perché avete usato i pugno duro. Ma solo nei confronti di Siena.

Allora cerchiamo di farci valere, cari amici del Governo Pastrocchio. Sarete anche un Governo di Transizione ma non per questo bisogna accettare tutto a novanta gradi (scusate lo sfogo) ed essere considerati come l’ultimo carro della ruota, proprio perché se il nostro sistema bancario ha dei problemi soprattutto legati alle sofferenze (NPL) gli altri paesi dell’Eurozona magari avranno meno crediti deteriorati ma di certo hanno poste in bilancio ben più pericolose. Allora facciamo una bella cosa. Costringiamo MPS a cedere tutti i deteriorati. Sono circa il 21% della totalità dei crediti concessi. Ma allo stesso tempo costringiamo una realtà come Deutsche Bank di liberarsi di tutti quei derivati di “livello 3” abbattendo l’esposizione netta su questo mondo di finanza strutturata, magari mettendo anche un po’ di ordine su quelli di “livello 2″….

(…) Ogni banca può avere dei propri sistemi di gestione del rischio, che hanno una certa discrezionalità soprattutto quando si parla di derivati di “livello 3”. Ossia di titoli, generalmente tossici o comunque altamente strutturati, di cui non si può fare una valutazione tecnica con parametri osservabili. In Deutsche Bank questi derivati valgono, al 31 marzo 2016, 30 miliardi, poco meno dei report precedenti (quelli di livello 2 sono 765 miliardi). «Gran parte della valutazione si basa su modelli interni, quella è la variabile di rischio». (…) (Lk)

Se vogliamo risolvere i problemi, dobbiamo risolverli per tutti e non far finta che certe situazioni non esistano o non siano poi così pericolose. E il tutto deve essere gestito con equilibrio ed equità. Ma tanto inutile che ce la raccontiamo, questa “Europa” non funziona più da tempo, tenuto conto che forse non è mai funzionata. Ora però, magari, è giunto il momento di non lasciarci mettere troppo i piedi in testa.

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia.

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Ti ringrazio. A dire il vero forse lo stile non troppo “abbaiato” non “tira” molto l’attenzione. Ma preferisco cercare di essere il più possibile realista mantenendo il mio stile.

Dimostrazione inequivocabile della totale parzialità delle istituzioni europee.

Gli esterofili diranno che hanno ragione alla BCE a non fidarsi degli inaffidabili Italiani, o che i Tedeschi sono stati bravi a usare (o farsi fare) le regole al momento giusto mentre gli Italiani dormivano (che non è proprio vero). Ma qui la differenza di trattamento è evidentissima.

….forse perchè stanno fuggendo i depositi(io per primo), ed alla lunga anche i clienti? forse perchè la banca ha smesso di concedere affidamenti, avendo ora paura dell’acqua fredda nella gestione del rischio, oltre alla mancanza dei parametri nei depositi? forse perchè teme l’assalto agli sportelli, che in fondo è il vero rischio incombente(cosa che sembra non avvenire per Deutsche B.)? ..è ovvio che se stai perdendo 3-0 all’inizio del secondo tempo è “sempre” colpa dell’arbitro!

Ottimo post!! spero di continuare a leggerne tanti altri scritti da te anche in futuro!!

Appena divento premier, caro DT, la faccio Ministro dell’Economia

peccato che nessuno plauda a questo bellissimo post !!! semplice chiaro serio ! bello davvero ma temo che quei pagliacci che ci governano .. non ti staranno a sentire, pensano a cosa escogitare per tiarre avanti oltre settembre e maturare così la loro meritatissima pensione … quei maiali !!!