in caricamento ...

MILLE SPLENDIDI SOLI

Anno nuovo, vita vecchia. Il 2009 è ovviamente ricominciato con tutte le magagne che ci siamo tirati dietro dal 2008. La crisi economica e la recessione sono sempre presenti, e lo vedremo qui con un rapido excursus su sul VIX e l’ITRAXX. Nell’area macro di questo blog abbiamo più volte discusso della grande situazione di difficoltà non solo dell’economia USA ma di tutto il mondo. La globalizzazione e l’articolata ragnatela finanziaria mondiale ha fatto si che una crisi, nata negli USA, coltivata soprattutto in terra anglosassone, venisse poi ribaltata su tutto il mondo, colpendo violentemente le tasche di tutti indistintamente.

Anno nuovo, vita vecchia. Il 2009 è ovviamente ricominciato con tutte le magagne che ci siamo tirati dietro dal 2008. La crisi economica e la recessione sono sempre presenti, e lo vedremo qui con un rapido excursus su sul VIX e l’ITRAXX. Nell’area macro di questo blog abbiamo più volte discusso della grande situazione di difficoltà non solo dell’economia USA ma di tutto il mondo. La globalizzazione e l’articolata ragnatela finanziaria mondiale ha fatto si che una crisi, nata negli USA, coltivata soprattutto in terra anglosassone, venisse poi ribaltata su tutto il mondo, colpendo violentemente le tasche di tutti indistintamente.

Io, come ben sapete, non mi faccio illusioni. Non mi aspetto un 2009 di fuoco e fiamme, con listini i forte ripresa, fine della crisi e ripartenza delle borse. Il 2009 me lo aspetto ancora molto difficile. Spero nel 2010, anche se ritengo prutende “navigare a vista” in questa fase, non fare previsioni troppo lunghe e cercare di mantenere la soglia di attenzione alta ed i piedi ben piantati a terra.

Non tutti ovviamente la pensano così. Mi viene subito alla mente Warren Buffet, il grandissimo investitore USA, fondamentalista puro, che in passato ha avuto la bravura (e la fortuna?) di sbagliarne veramente poche. Lui è convinto che il peggio sia alle spalle. Negli ultimi mesi ha comprato azioni sul mercato, soccorso banche in difficoltà ed ha investito in quei settori dove invece il mercato continuava a vendere in modo indiscriminato, sia per motivi tecnici (disinvestimenti e deleveraging) e sia per paure di default e di aggravamento della crisi. Come sempre lo sapremo sempre a posteriori se il grande Warren Buffet ha avuto, per l’ennesima volta, ragione. C’è un però.

I rischi del mercato

Voi tutti sapete che considero questa crisi come “straordinaria”. Se andiamo a guardare alcuni indicatori di mercato, verrebbe la voglia di riempirsi le tasche di azioni. Un esempio?

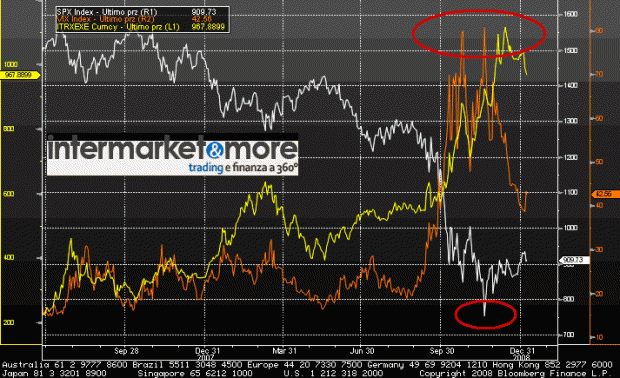

Ci sono degli indicatori che fotografano in modo ideale i rischi che il mercato “sente” come possibili. Avrete sicuramente avuto modo di conoscere sia il VIX (volatilità delle borse) che l’ITRAXX (indice rischio default, una sorta di indice sui CDS). Questi 2 indici hanno raggiunto, nelle scorse sedute i massimi storici. Segno che effettivamente il mercato è in grossa difficoltà. Segno che effettivamente la crisi è sentita. Segno però che è subentrato il panico. Ma quanto questo panico è giustificato?

Questo grafico lo conoscerete già. E’ il mio sovrapposto con S&P 500, VIX e ITRAXX. Nel cerchio rosso noterete che i massimi storici di questi 2 indici corrispondono ai minimi della borsa di New York. Cosa potrebbe significare? Che forse quei minimi sono veramente “i minimi” e che forse Buffett ha fatto centro per l’ennesima volta. Come questo indicatore ce ne sono molti altri. Per esempio, lo spread tra i governativi tedeschi e i titoli Corporate di ottima solvibilità ha raggiunto livelli anomali. E il rischio default, addirittura, è arrivato nelel setimane scorse ad essere superiore al rischio visto nel periodo della grande Depressione degli anni 1930 (copla ovviamente delle Big Three dell’auto sull’orlo del fallimento). Tutto questo è coerente con la realtà dei fatti?

Ancora, guardiamo i P/E. Mettiamoli a confronto con i tassi di interessi. Lo spread tra il rendimento cedolare (potenziale) dell’equity e i bond è assurdo. Ma dove sta l’inghippo? Sono i bond che rendono poco in modo anomalo o sono le azioni che hanno un prezzo troppo basso? Se avessimo le risposte a questi quesiti, oggi chiuderei il blog. Farei un ultimo articolo, con il portaolio ideale, e saremmo tutti più sereni, tranquilli, ricchi e contenti. Purtroppo non è così.

…e ora arriva Obama

La politica monetaria della FED è stata molto chiara. Forte dell’esperienza vissuta nelle crisi passate, il buon Bernanke ha preso la palla al balzo ed ha aggredito il mercato con mosse forti e anche contestate. Stampare carte, aumentare il debito pubblico, tagliare i tassi a livello zero. Un modello figlio del monetarista Friedman che ha portato ora i tassi FED allo 0.25%. Al momento il rischio inflazioni non è plausibile, ma il discorso dov rà essere ripreso in considerazione traun po’ di tempo (fine 2009?). E ora è anche arrivato l’atteso taglio fiscale. Le famiglie USA avranno, grazie a questo taglio, 1000 $ da spendere. Questa volta forse non più amenità, ma in cose concrete, o per tappare qualche falla creatasi sul credito al consumo o sulle carte di credito. Una bella botta di vita per i latitanti consumi che quindi potrebbero avere una bella impennata nelle prossime rilevazioni.

1000 $ significa circa 19 $ per settimana, 2.7 $ al giorno. 1000 $ che suonano come mille splendidi soli per il depresso consumatore USA (mi perdoni il grande Hosseini Khaled) ma che illuderanno solo Mr Smith. Questi soldi Mr Smith se li mangia in un amen e di certo non penserà ad una equa distribuzione temporale della cifra.

Sempre a sostegno del cittadino, è stata anche promessa l’assistenza sanitaria gratuita per tutti. Certo, gran bella cosa. Ma alla fine lo Stato USA deva fare conti con minori entrate e maggiori uscite e sempre più debito.

Ma tutto questo gioverà?

La domanda che occorre farsi è sempre la solita. Tutto questo servirà a qualcosa? I 1000 $ daranno fiducia, ma serviranno ad un piffero. Tra qualche mese ce ne vorranno altri. Il deficit intanto cresce, il debito pubblico anche, la massa di denaro stampato…meglio non parlarne. Certo è che se tutta questa politica USA non porterà dei plausibili miglioramenti, ci saranno anni durissimi per l’economia a Stelle e Strisce, che sprofonderà in una crisi dovuta all’alto prezzo pagato per difendersi da questa crisi. Allora sarà necessario il Bailout del Bailout. Per ulteriori informazioni richiedere un incontro col Padre Eterno…

STAY TUNED!