in caricamento ...

Le banche italiane crollano? Ringraziate i soliti NOTI!

Torna la volatilità e protagoniste, sempre e solo loro: le banche. Soprattutto le banche italiane, ormai considerate l’anello debole del sistema e sempre fortemente vendute. Se poi ci si mettono anche gli stress test in arrivo a fine mese… e se poi torna la pressione su MPS. Ebbene si, ancora lei, la nostra vecchia amica Monte dei Paschi di Siena. MPS, assieme ad Unicredit, è proprio la banca dove probabilmente torneremo a parlare di aumento di capitale.

#MPS: veramente da manuale la capacità di polverizzare i denari. Oggi capitalizza SOLO 981 mln €.

Ultimo #AUC da 3 mld fumato.#tuttobene— (((Danilo DT))) (@intermarketblog) July 4, 2016

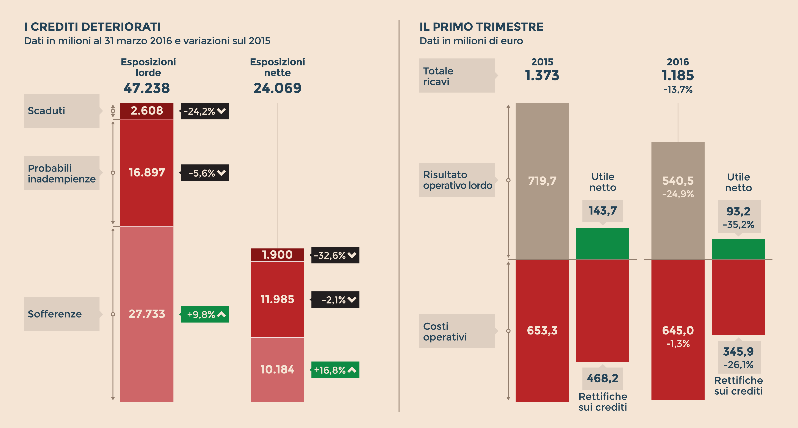

Una curiosità. MPS oggi capitalizza MENO di un miliardo di Euro. Con lo scivolone di ieri pari a -13,99% a 0,32 euro, MPS ha una capitalizzazione di 981 milioni di euro. E qui, come per molte altre realtà bancarie italiane, il problema sono ancora gli NPL, i crediti deteriorati che devono essere ceduti. BCE ha chiesto formalmente alla banca senese di cederne entro il 2018 quantomeno 10 miliardi. La cosa che sorprende è che inesorabilmente, anche stavolta, sono riusciti a far evaporare i soldi degli ultimi aumenti di capitale. Mica malaccio come polverizzatori di denari!

Ma non preoccupatevi!

Tanto l’Europa ora ci sostiene!

In un comunicato, l’esecutivo comunitario ha confermato l’autorizzazione concessa all’Italia e giunta nel fine settimana, tre giorni dopo la pubblicazione dei dati sul referendum britannico con il quale il Regno Unito ha deciso di voler lasciare l’Unione. (…) Lo schema autorizzato da Bruxelles è valido per sei mesi, fino alla fine dell’anno. Le garanzie pubbliche possono essere utilizzate dalle banche per facilitare il rifinanziamento sul mercato quando vi è un’improvvisa carenza di liquidità. (…) Le garanzie ammonterebbero a 150 miliardi di euro, secondo voci raccolte a Bruxelles e non smentite. In una breve dichiarazione ieri pomeriggio, l’esecutivo comunitario ha spiegato che la misura è «precauzionale». (…) Oggi cinque Stati ne stanno usufruendo: oltre all’Italia anche Cipro, il Portogallo, la Polonia e la Grecia. (Source)

Quindi in concreto, è una fidejussione che non diventa operativa fintanto che non c’è il rischio insolvenza. Ma LEGGETE bene… Sono soldi che ci dà Bruxelles? Ma neanche per sogno! E’ lo Stato italiano che GARANTISCE ed eventualmente, in caso di necessità, aumenterà il suo debito pubblico. E noi tutti sappiamo QUANTO è rassicurante l’ammontare del debito pubblico italiano e soprattutto quanto l’Italia sia solvente soprattutto nel caso in cui la BCE decidesse di togliere le SUE di coperture…

Quindi l’obiettivo è fondamentalmente calmare i mercati, no? E secondo voi queste news servono a tranquillizzare tutti?

E poi c’è anche Atlante 2… Si, la versione 2.0 del vecchi fondo Atlante creato fondamentalmente per non far andare deserti gli utlimi aumenti di capitale di Veneto Banca e Popolare Vicenza. Atlante 2 che invece si focalizzerà solo sugli NPL… Quasi un fondo creato “ad hoc “ quindi per MPS, che il Governo promette come esecutivo in pochi giorni. C’è solo un piccolo particolare. Ma non di grossa importanza, eh? Atlante 2 oggi è un’idea ma di concreto NULLA. Non ha capitali e tantomeno sottoscrittori. Quindi stiamo parlando al momento del sesso degli angeli. Però anche Atlante 2 dovrebbe dare garanzie al mercato. Risultato di tutto ciò? Una SONORA delusione.

(…) E così, complice anche l’attesa per gli stress test della Bce che si concluderanno il 29 luglio, scattano le vendite sul titolo del gruppo senese e sulle banche italiane. Mentre qualche operatore, tirnado in ballo gli anamenti del Montepaschi e di UniCredit dall’inizio dell’anno, inizia a parlare di rischio sistemico per tutto il comparto bancario. Pesante Mps che dopo essere finito piu’ volte in asta di volatilita’ ha chiuso la seduta con un -13,99%. La notizia ha influenzato l’intero settore: Bper -6,73%, Banco Popolare -4,5%, Mediobanca -4,21%, Unicredit -3,63%, Ubi -3,05%, Intesa Sanpaolo -3,04% e Bpm -1,4%. (Source)

Quindi il messaggio è chiaro. Il mercato ha PERSO la fiducia e si è stufato di questa “mezze misure” condite da “promesse di marinaio”. Anzi, alla fine la speculazione gongola e specula sull’anello debole.

“Tutto sbagliato, tutto da rifare” diceva il buon Bartali, ciclista d’altri tempi.

Se poi ci si mette anche la stupidità di quel pirillo di Juncker, il gioco è fatto…

“Ne abbiamo discusso con Matteo Renzi: la Commissione europea farà di tutto per evitare una corsa agli sportelli, che comunque non è un pericolo per il momento per l’Italia. Ma, date le circostanze scomode globali” causate dal referendum sulla Brexit, “dobbiamo essere sicuri che il settore bancario in Italia e altrove sia protetto nel miglior modo possibile”. (Jean Claude Juncker)

Corsa agli sportelli? Quindi Juncker parla di “bank run”? Ma non ci credo… E gli operatori come possono aver visto questa dichiarazione? Di certo non come una rassicurazione, piuttosto come un rischio che si vuole nascondere.

Volete aggiungere un problema drammatico per il nostro sistema bancario? Il periodo di “tassi zero” ha fatto collassare la redditività degli stessi istituti di credito. Che poi, tra l’altro, se ne infischiano e continuano sempre e comunque a pagare grassi dividendi… Tutto insieme fa brodo.

Conclusione: facciamo un giochino. Lo abbimo già fatto altre volte ma rende l’idea. Immaginate di essere un alieno giunto sulla Terra e vi trovate a dover investire una certa cifra sul mercato azionario. Vi leggete tutte queste fantastiche notizie. Cosa pensereste? Beh, investo ovunque tranne che in Italia.

Ora spiegatemi allora perché un NON alieno dovrebbe essere incentivato ad investire sulle nostre banche. Non certo per le belle parole ed i bei gesti sopra descritti. Anzi, per l’ennesima volta hanno dimostrato che sono burocrati incapaci ed anche in malafede che vogliono far credere cose non vere (vedi la storia dei 150 miliardi).

E il mercato sa benissimo che in questo contesto storico ci vuole CONCRETEZZA. Qui abbiamo solo fumo e parole inutili. E quindi gli investitori fuggono. Dagli torto.

PS: il titolo originario del post era: Le banche italiane crollano? Ringraziate i soliti IDIOTI! Ma poi ho preferito evitare di finire nel “populismo” che molti utilizzano per “attirare” lettori. Meglio essere equilibrati nelle parole. Proprio perchè di gente che fa fumo ce n’è anche troppa, ultimamente.

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Proponete una soluzione. Dico una.

Azzeriamo azionisti, obbligazionisti subordinate e un pò di senior?

Violiamo i trattati e nazionalizziamo?

Lasciamo andare tutto a puttane con la gente veramente agli sportelli?

Cosa proponete?

“Sottotitolo: dilettanti allo sbaraglio”

Nel momento in cui le banche, maciullate dai continui cali di Borsa, appesantite dai NPL e con carenza di liquiditá, si troveranno nell’impossibilitá di fare credito…allora il collasso del sistema sará prossimo e l’obiettivo raggiunto.

Un sistema produttivo fatto al 90% da micro e piccole imprese (spesso dinamiche e con prodotti d’eccellenza, in grado talvolta di raggiungere mercati lontani), ma che vive grazie ai finanziamenti del sistema bancario, sará di fatto posto in condizioni di…non nuocere.

Niente più concorrenti, niente più prodotti temibili dal punto di vista della qualitá.

Controllare le banche per controllare o distruggere il sistema produttivo…nel migliore dei casi comprato a sconto, rimesso a nuovo con know-how trasferito e produzione eseguita in altri stabilimenti all’estero.

Pirillo? Non è che magari lui e qualcun altro siano invece piú furbi del previsto…?

Stai sicuro, amico mio, che c’è sempre chi ci rimette e chi ci guadagna….

Esistono possibilità che non comportano per il cittadino medio alcun rischio, al contrario. Non tutto il sistema bancario italiano è insolvente al di là di ogni speranza. Se non si inizia da qui non si va da nessuna parte. Se ci cerca con le risorse residue di salvare ciò che non può esserlo l’unico risultato è di compromettere anche la parte ferita ma ancora salvabile. Quello che uno stato ben gestito i cui governanti non sono immersi fino al collo in conflitti di interessi è di separare la parte cancerosa dal resto. Le garanzie pubbliche vanno fornite ai depositi e alle banche “sane” mentre il resto va messo in liquidazione. Quando un’azienda entra in crisi non viene chiusa, subentra la complessa gestione della liquidazione nella quale il costo viene attribuito agli azionisti (che nel caso in oggetto ormai hanno perso tutto) e alle diverse tipologie di creditori. Lo stato non può salvare tutti, deve fare una scelta e non la sta facendo. La ragione è in queste poche parole:

“… a country does not choose its banking system: rather it gets a banking system consistent with the institutions that govern its distribution of political power.”

Fragile by Design, by Charles Calomiris and Stephen Haber

traduzione:

“un paese non sceglie il proprio sistema bancario; piuttosto esso si ritrova con il sistema bancario consistente con le istituzioni che governano la distribuzione del potere politico”

draziz@fi&d#173;nanza,

Non credo che arriveremo a quel livello: andrebbe contro l’interesse di chi ci affida le commesse come conto terzi e quindi alla Germania stessa (ma non solo).

Attualmente inquadrarsi la crisi bancaria italiana come una guerra sul prezzo degli npl.

Mi spiego: ci sono vari investitori ( fondi, banche d’affare, Soros stesso, ecc) che sono interessati al nostro mercato degli npl. Però vogliono comprare al prezzo che vogliono loro (per guadagnare). Le banche invece vogliono che cederli alle valutazioni attuali inserite nel loro bilancio o poco meno, per non dover fare aumenti di capitale o emissioni obbligazionarie per mantenere i parametri di patrimonializzazione richiesti.

Attualmente e’ evidente chi sta vincendo la guerra, che temo sia ancora lunga… anche dopo gli stress test.

Temo che in questi gioco i complici siano tanti, vista la torta ancora intera.

E più si va avanti più vorranno pressi più bassi a causa della recessione indotta dagli effetti a catena innescati dal brexit.

Mi meraviglio dell’inerzia della stessa Bce. Due ipotesi: o il bazooka in realtà era scarico (oppure ci vogliono troppi consensi per caricarlo) oppure aspetta prezzi più bassi per poter intervenire direttamente sulle banche, quando la gravità della crisi permetterà di cambiare le regole per gli acquisti (anche azioni bancarie adesso vietate). In tal modo disinnescherebbe la speculazione sugli npl. Dopo le banche sane rimaste avrebbero tutto il tempo per fare pulizia. Il problema sono le altre più deboli che saranno oggetto degli speculatori, dovendo cedere gli npl al prezzo che non volevano e/o azzerando gli azionisti e obbligazionisti a seguito del bail-in.

Scusate gli errori… ma ho scritto in fretta dal cellulare.

Aggiungo che l’esempio da monitorare è proprio Mps. Lo stesso avverrà per le banche meno sane. E incomincia ad essere chiaro a cosa servono i 150 miliardi di fideiussione (rimborsare parzialmente i piccoli investitori come con le 4 banche a seguito del bail-in… ovvero salvare il risparmio degli italiani… sigh)

MA QUANTI BEGLI INDIGNATI SU QUESTE PAGINE. Vorrei avere un lanciafiamme.

Trattasi di innescare il meccanismo dal Bail-In. Il bersaglio grosso è il risparmio privato italiano. Se voi pensate che l’Italia farà la fine di Cipro allora siete fuori di melone.

Ciao Danilo e complimenti per il blog! Non ti ho mai sentito parlare dei Certificati di Credito Fiscale (CCF) come soluzione alla stagnazione italiana. Qui lo studio di Mediobanca: http://www.syloslabini.info/online/wp-content/uploads/2015/11/report-Mediobanca-sui-CCF.pdf

Qui un articolo che lo cita:

http://investire.aduc.it/articolo/cosa+succede+alle+banche+italiane_24607.php

Mi farebbe piacere leggere un tuo articolo dove ci dici cosa ne pensi.

Buon lavoro!

Angelica (Sedara/Donna Bastiana) al Principe (Don Fabrizio di Salina) – 1963:

… è un valzer …

https://www.youtube.com/watch?v=qb0IlSBFVt0

サーファー © Surfer … l2_ L l0_ L l1_ L _6l … con “TESTE DI LEGNO”!

COME SI CHIAMA-[NO!], o come viene definito, chi occulta partecipazioni (azionarie e non – a listino e non) e svolge, o ha svolto, un ruolo Istituzionale – anche di controllo?

Ve ne sono SETTE!

Nel valzer.

サーファー © Surfer [DI QUEI 7, SEI non erano/SONO i proprietari dei dindini investiti -l PER CAPIRE!]

Tutto giusto. Se avete tempo date anche un’occhiata all’art. di Alesina e Giavazzi sul Corsera, non dice niente di straordinario, ma comunque allude al fatto che qualcosa accadrà.