in caricamento ...

LA RESA DEI CONTI

Le perdite hanno dominato un po’ tutto il mercato, se prendiamo in esame le principali asset class nel 2022. Materie prime e contanti sono le eccezioni che hanno generato performance positive o quantomeno hanno limitato i danni. Lo stesso contante, se ci pensate su un attimo, non ha salvato un bel nulla, visto che l’inflazione al 10% ha comunque generato una perdita reale. Contenuta a quel 10% ma di certo una perdita che ha colpito anche chi ha tenuto soldi cash sul c/c.

Le grandi vincitrici sono state ovviamente le materie prime, mentre tutto il mondo bond ed equity ha patito le pene dell’inferno.

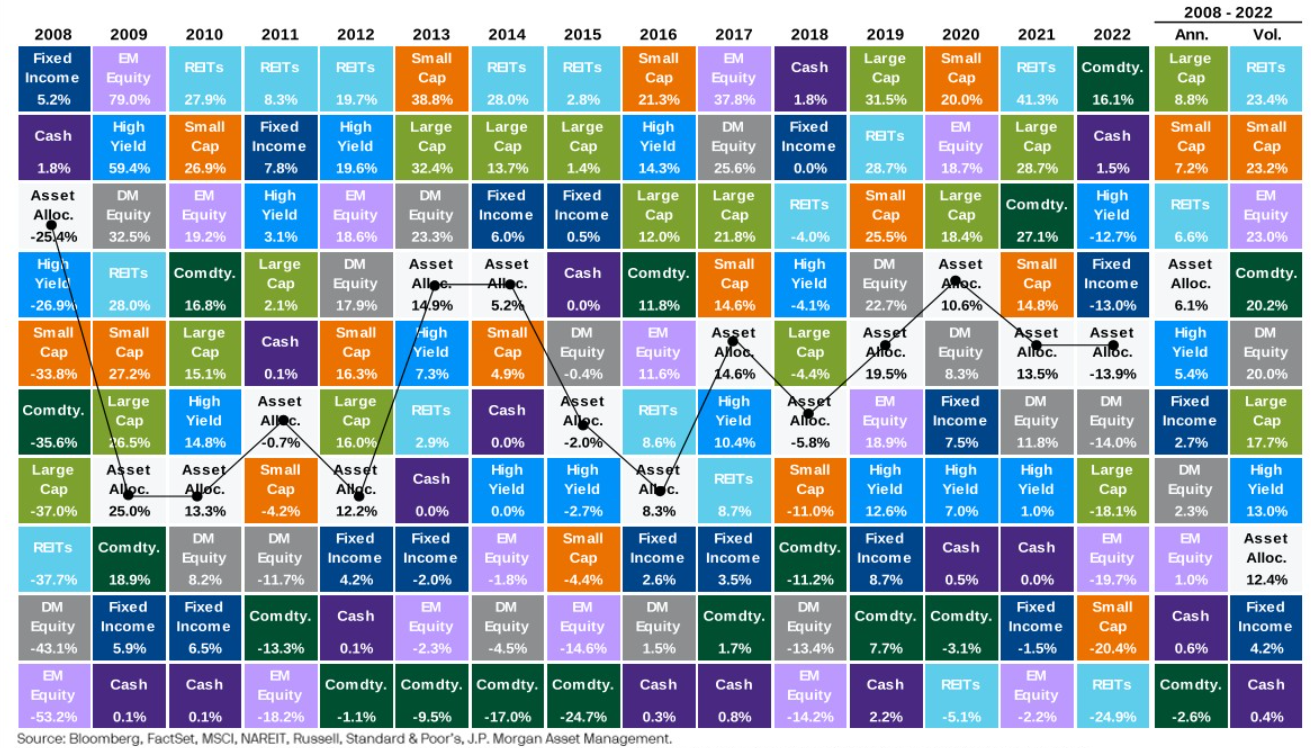

Ecco quindi la slide che io considero “definitiva”, quella di JP Morgan che riprende non solo tutte le asset class ma anche il classico portafoglio 60/40.

Commodity che regalano una performance (in USD e quindi per noi Europei sarebbe anche migliore) pari al 16% e…tutto il resto? Profondo rosso, con picchi settoriali sull’immobiliare REITs pari al 25%.

E il portafoglio classico 60/40? Eccolo, con un glorioso -13.9% che la dice lunga su come sono andati gli investimenti nel 2022. E se guardate lo schema, solo nel 2008 in pieno default di Lehman Brothers abbiamo visto di peggio, ma poi con riprese importanti.

E se guardiamo invece i settori in borsa, è stato l’anno dove il “defensive” qualcosa di buono ha fatto ma anche il Value ha comunque fatto danni. E i titoli cyclicals hanno fatto di peggio. E se poi dovessimo vedere il growth e il tech peggio ancora…. Slide che servono per meglio comprendere l’andamento dei propri investimenti ma anche… dei vostri clienti se siete dei professionisti.

STAY TUNED!

–

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!).

hai letto i post sui titoli legati all’inflazione comprati adesso?

Grazie Danilo, si ho letto i post sui titoli legati all’inflazione, ma attenzione al fatto che nelle varie analisi si parla sempre dell’andamento delle quotazioni di tali titoli con inflazione in aumento o in calo. Molto diverso è il caso di acquisto di tali titoli sul mercato (oggi sotto la pari) e tenuti a scadenza. Ho provato sia una proiezione sui rendimenti futuri del BTPi 2026, sia un analisi storica dal 1960 di un portafoglio con componente obbligazionaria a tasso fisso oppure inflation linked: il risultato è che spesso la prima è più profittevole e con un oscillazione di valore minore (parliamo sempre di titoli tenuti a scadenza e detenuti senza il tramite di etf o fondi)

Ma i nostri BTP Italia invece hanno dato (e daranno almeno per il 2023) “cedoloni” che hanno ripagato dell’inflazione; oltretutto oggi si acquistano sotto la pari. Mi chiedo perchè questa asset class non è mai considerata.