in caricamento ...

ITALIA: come far RIPARTIRE il Bel Paese

Il Btp Futura, l’unico titolo di Stato riservato unicamente ai risparmiatori individuali (persone fisiche o affini),(…) in linea con l’impegno già assunto di allargare la platea dei sottoscrittori retail del debito pubblico coinvolgendoli nello sforzo di rilanciare l’economia del Paese, finanzierà le misure per favorire la crescita dell’Italia nel prossimo futuro. (Source)

Così recita il sito del Dipartimento del Tesoro, cercando di sottolineare quanto è patriottico l’investimento nel BTP e nei titoli di stato. Inutile dire quanto il patriottismo cozza poi con la convenienza in quanto, come già evidenziato ai tempi dell’emissione, chi ci guadagnava nell’effettivo era solo lo Stato e non certo il risparmiatore. Ed i fatti lo testimoniano.

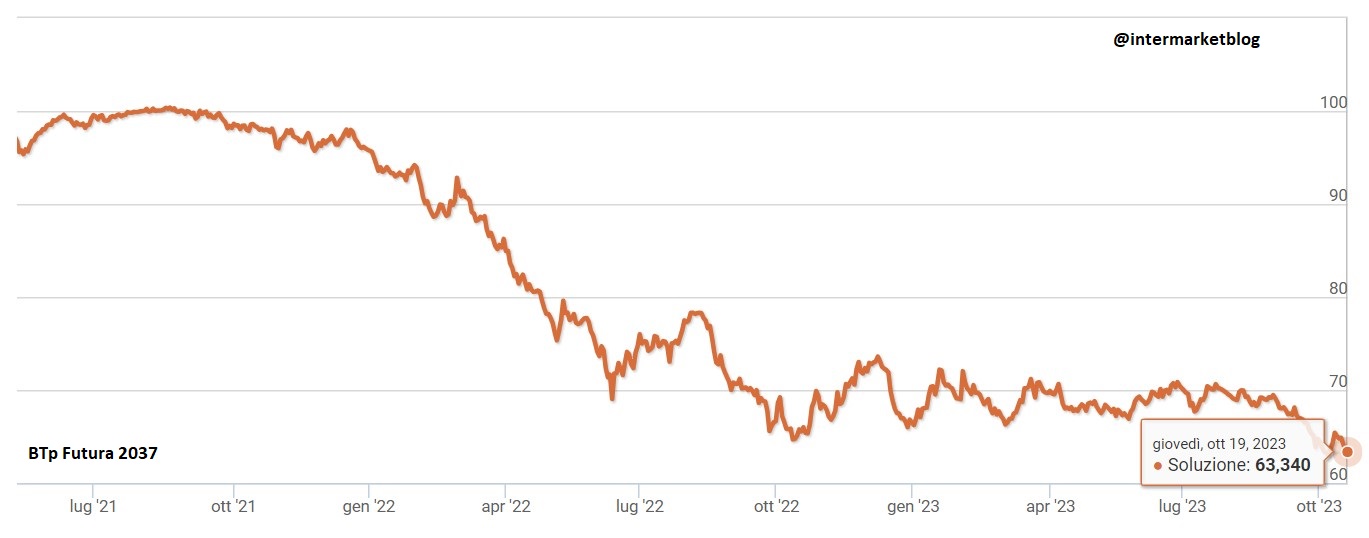

Basta vedere la performance del BTP Futura emesso nel 2021, oggi regala all’investitore un prestigioso -37%, una potenziale minus che ammutolisce tutti quelli che vedono nei BTP un investimento sicuro dove non si perde mai. Certo, basta arrivare al 2037 e forse, CACs permettendo, si recupera il nominale.

Ma se vendete oggi, i vostri 10.000 € sono diventati 6.334 €. Credo che ci siano poche azioni (parliamo di Blue Chips) che possono aver fatto di peggio. Quindi forse, una lezione l’investitore l’ha capita, non solo che il mercato obbligazionario è pericolo anche più di quello azionario (visto che i bond possono anche fare default) ma c’è anche un rischio volatilità che nessuno può sottovalutare.

Rischio emittente, rischio tasso, rischio duration, eventuale rischio valutario. Insomma chi dice che il mercato obbligazionario anche governativo è esente da rischi, forse è meglio che si prenda qualche buon testo di finanza e faccia qualche approfondimento.

Detto questo, torniamo un attimo alla frase scritta in apertura.

“…sforzo di rilanciare l’economia del paese… “

Ma è veramente così?

In realtà non dimentichiamo mai che il nostro debito pubblico deve essere “rollato”, ovvero quando scade un bond deve essere rinnovato (a meno che ci siano le risorse per estinguerlo ma direi che non è il nostro caso). Quindi, in primis, il BTP in nuova emissione serve per rifinanziare lo Stato ed evitarne il default. Impatti sulla produttività? Fate voi…

Forse però, per far si che l’economia italiana possa rilanciarsi dopo anni di stenti sarebbe, invece, necessario riuscire finalmente ad attivare quel moltiplicatore degli investimenti da più parti invocato da tempo. E sia ben chiaro, rinnovare BTP non moltiplica nulla se non il nostro debito pubblico (cosa però necessaria se non vogliamo fallire, purtroppo ora è cosi).

Lo Stato, a causa del suo indebitamento, non ha margini di manovra in ambito “moltiplicatore”, può al massimo intervenire utilizzando i circa 200 miliardi del Pnrr (che, per altro, sono, per lo più, ulteriore nuovo debito).

E allora? Cosa ci può salvare?

L’Italia ha un’ultima risorsa, che è proprio quella alla quale si è appellano il nostro Ministero del Tesoro, ovvero il RISPARMIO PRIVATO. Un gran bel tesoretto visto che vale circa 5.200 miliardi di euro.

Volete veramente far ripartire l’Italia? E allora dobbiamo fare in modo che almeno una parte di questo risparmio convogli verso investimenti che generino ricchezza all’interno dei confini nazionali in termini di posti lavoro e produttività.

Gran bella teoria ma nell’effettivo non è certo facile perché secondo il mio punto di vista occorre la “buona volontà” di due attori.

a) Il primo attore è il risparmiatore italiano che ha sul suo conto corrente importanti somme. Le stime parlano di circa 2.000 miliardi di Euro depositati sui conti delle banche.

b) Il secondo attore è tutta l’industria del risparmio, a partire dalle banche, investitori istituzionali, fondi pensione, fino ad arrivare ai vari gestori di OICR, i quali dovrebbero credere nel nostro bel Paese ed investire nell’economia reale.

Il Punto a) è estremamente difficile da realizzare anche perché, se ci fosse anche la buona volontà, torna veramente difficile poter generare quella leva in autonomia senza arrivare a dei disastri, in modo inconsapevole.

Chi deve veramente darsi da fare è chi è citato nel punto b) che, purtroppo, al momento latita. Non ci crede, non ha fiducia. Ed economicamente non gliene frega nemmeno troppo. E lo stesso si potrebbe dire del risparmiatore che non digerisce facilmente questo argomento, temendo rischi immani ma non pensando anche alle potenzialità, facendo poi un errore madornale comprando a piene mani i BTP.

Non credo nell’Italia ma poi compro obbligazioni governative di uno stato che è in condizioni finanziarie discutibili? Ah si, tanto il BTP è sicuro e non succederà mai nulla, ennesimo credo popolare, un po’ come quando si diceva che uno stato non può fallire. (pensiero del risparmiatore)

Argentina e Grecia, citandone due a caso, poi, ce lo hanno dimostrato.

Ma QUESTA è un’altra storia.

La cosa che volevo sottolineare è che l’industria del risparmio gestito nazionale NON sta puntando in quella direzione, e comunque se lo fa, resta sempre in modo poco convinto e limitato.

Una questione di tipo sicuramente culturale del nostro sistema che preferisce vendere cose più facilmente vendibili per fare più business, quindi classici fondi magari con imprinting internazionale perché cosi “si diversifica”.

Però così NON si cresce e pian piano decaderemo sempre di più.

Quindi, in primis, occorre un cambio di mentalità. Se vogliamo ripartire, occorre capire come investire le nostre risorse e i nostri risparmi. Ma non deve essere una cosa “isolata”, bensi condivisa e ben voluta da tutto il sistema. Seconda cosa, lo Stato deve andare incontro a questo progetto, con importanti incentivi fiscali e di governance.

In parte lo abbiamo già visto coi PIR ma è necessario un impegno ancora più forte.

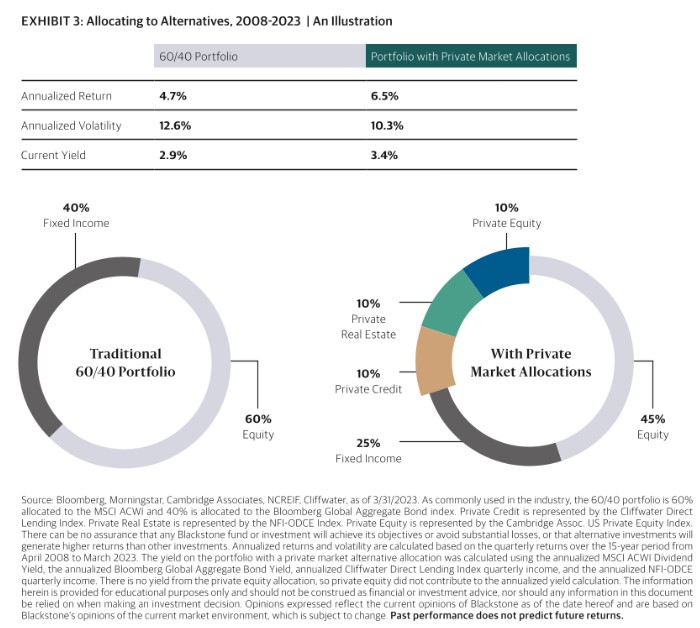

E poi l’industria del risparmio deve attivarsi per generare prodotti che vadano in questa direzione con costi che possano essere giusti e sostenibili. Private equity e private debt, certo, ma anche altre soluzioni più “retail” che possano portare valore al risparmiatore e al nostro Paese. Una strada sicuramente complessa da percorrere ma, credetemi, giunti a questo punto non vedo altre alternative.

PS: Private markets significa anche maggiori ritorni e minor volatilità

…oltre che portafogli più efficienti e diversificati (source Blackstone)

Quindi non si tratta solo di un’occasione di ripartenza ma anche di efficienza e di opportunità per l’investitore. Un sistema “win-win” che però, al momento, non viene considerato come meriterebbe.