in caricamento ...

EARNING SEASON alle porte: se non vengono mantenute le attese…

L’attesa per la stagione dei risultati del terzo trimestre è alta, in quanto è sempre il momento “della resa dei conti”. Noi qui ci baseremo su tre fonti autorevoli come FactSet, Forbes e Lipper Alpha. E occhio ad Amazon, qui capirete perchè…

Panoramica delle previsioni UTILI TRIMESTRALI

Dopo tre trimestri consecutivi di calo degli utili su base annua, le aspettative per la stagione dei guadagni del terzo trimestre sono di un miglioramento. Nonostante le previsioni di una leggera diminuzione degli utili rispetto all’anno precedente, la crescita economica è migliorata nel trimestre e l’inflazione si è attenuata.

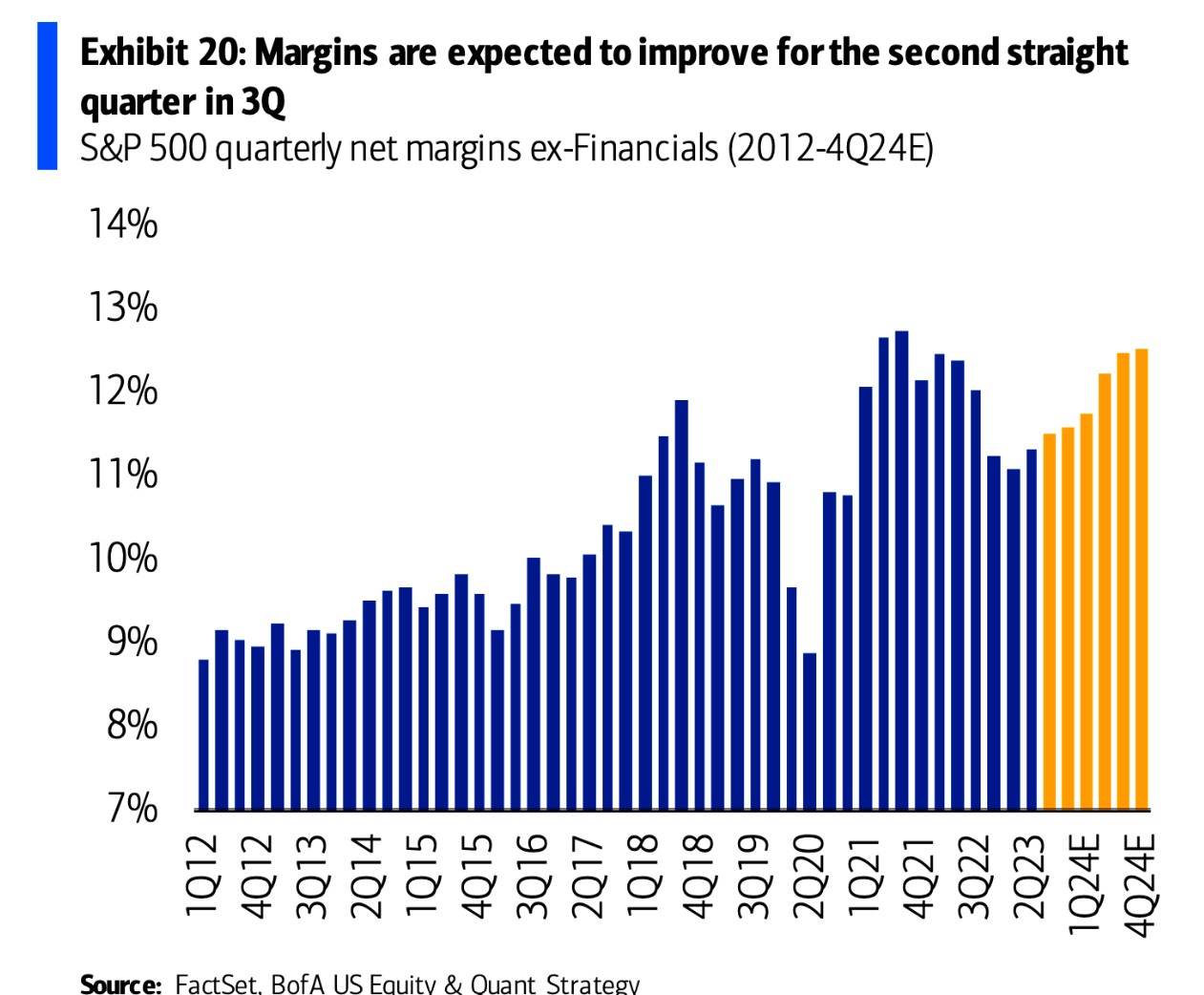

Gli utili sono previsti in calo dello 0,1% rispetto all’anno precedente, mentre le vendite globali dovrebbero crescere del 1,6%. In ogni caso, il trimestre scorso dovrebbe segnare il minimo nella contrazione degli utili. Sarà interessante osservare la capacità delle aziende di compensare l’aumento dei prezzi per proteggere i margini di profitto.

La crescita economica sembrava solida nel terzo trimestre, ma la forte crescita dell’occupazione segnalata la scorsa settimana rende più probabile un altro rialzo dei tassi di interesse da parte della Federal Reserve entro la fine dell’anno. Date le incertezze dell’outlook economico, le previsioni degli utili futuri saranno cruciali.

Società chiave in attesa dei risultati

La stagione dei risultati inizia ufficialmente questa settimana, con un focus particolare sulle banche che divulgheranno i loro ultimi risultati. Tra le società che rivelano i loro risultati questa settimana, ci sono anche Delta Air Lines, BlackRock, PepsiCo, Domino’s Pizza, Progressive e UnitedHealth.

Tuttavia, l’attenzione si concentra principalmente sulle banche come JPMorgan Chase, Citigroup, PNC Financial e Wells Fargo, che stanno per pubblicare i loro risultati. Secondo FactSet, le previsioni degli utili per il settore finanziario indicano un aumento del 9,1%.

Sarà interessante monitorare l’impatto dell’aumento dei rendimenti sulle banche, compreso il rischio di una riaccensione della crisi bancaria di quest’anno. La crescita dei prestiti è stata debole, il che potrebbe pesare sulle aspettative future degli utili.

Le perdite sul credito si stanno normalizzando, quindi è probabile che le banche aumenteranno le riserve per prepararsi a futuri perdite. D’altra parte, le compagnie di assicurazione dovrebbero registrare una forte crescita degli utili, con alcuni benefici derivanti da confronti più facili e rendimenti più elevati.

Previsioni di crescita settoriale

Il settore dei servizi di comunicazione dovrebbe registrare la crescita degli utili più robusta su base annua, con un tasso del 31,9%. Meta Platforms, l’azienda dietro Facebook, è prevista come il contributore più significativo a questa crescita, data la facilità dei confronti e i migliori risultati finanziari. Il settore dei beni di consumo discrezionali è previsto anch’esso registrare una crescita degli utili notevole, del 22,3%. Questo aumento è principalmente dovuto ad Amazon, che si prevede che aumenterà i profitti di oltre il 100% su base annua.

Dal momento che Amazon rappresenta oltre il 20% della capitalizzazione di mercato totale del settore, i suoi risultati hanno un’influenza significativa sull’industria. Al contrario, i prezzi del petrolio e del gas naturale sono inferiori su base annua, determinando il calo più significativo previsto nelle entrate del settore energetico.

Con la forte contrazione delle vendite, le aziende energetiche avranno anche la più grande diminuzione degli utili su base annua in questo trimestre. Nonostante ciò, il ritmo di calo dei prezzi dei prodotti energetici si è attenuato rispetto al trimestre precedente. La riduzione dei costi energetici danneggia le entrate del settore energetico, ma influisce positivamente sui costi per molte aziende non energetiche.

I costi del lavoro rappresenteranno una sfida per le aziende, ma si sono anche attenuati, con un aumento degli stipendi medi orari del 4,2% su base annua a settembre.

Guida agli utili e prospettive future

Oltre ai dati sugli utili attuali, gli investitori presteranno molta attenzione alle prospettive future delle società per il resto dell’anno e per l’inizio del 2024, date le incertezze macroeconomiche che stanno emergendo. Altri problemi chiave che verranno affrontati riguarderanno la salute dei consumatori statunitensi, i piani di assunzione futuri e le preoccupazioni persistenti legate alle catene di approvvigionamento.

Un’altra preoccupazione importante per gli investitori è l’impatto di un dollaro statunitense in rialzo sulle entrate all’estero. Un dollaro forte può danneggiare le aziende statunitensi che vendono prodotti all’estero rendendo questi prodotti meno accessibili. Più di un quarto delle società nell’S&P 500 genera la maggior parte delle loro entrate al di fuori degli Stati Uniti, secondo FactSet.

Nel settore tecnologico, l’intelligenza artificiale sarà probabilmente un tema centrale. Gli investitori osserveranno se le aziende saranno in grado di trasformare l’ottimismo sulle innovazioni dell’intelligenza artificiale in un miglioramento dei risultati finanziari.

Cosa fare ora?

I mercati si stanno avvicinando alla stagione dei risultati del terzo trimestre in un momento di incertezza legata all’aumento dei tassi di interesse e alla possibilità che la Federal Reserve mantenga i tassi alti per un periodo più lungo. L’S&P 500 è in calo di circa il 6% rispetto ai massimi di fine luglio, riducendo il guadagno dall’inizio dell’anno al 12%.

Tuttavia, i dati sugli utili incoraggianti e le previsioni di crescita degli utili positive potrebbero fornire un supporto ai mercati azionari in un contesto di volatilità. Gli investitori dovrebbero monitorare da vicino i risultati delle singole società e le prospettive future per prendere decisioni di investimento informate.

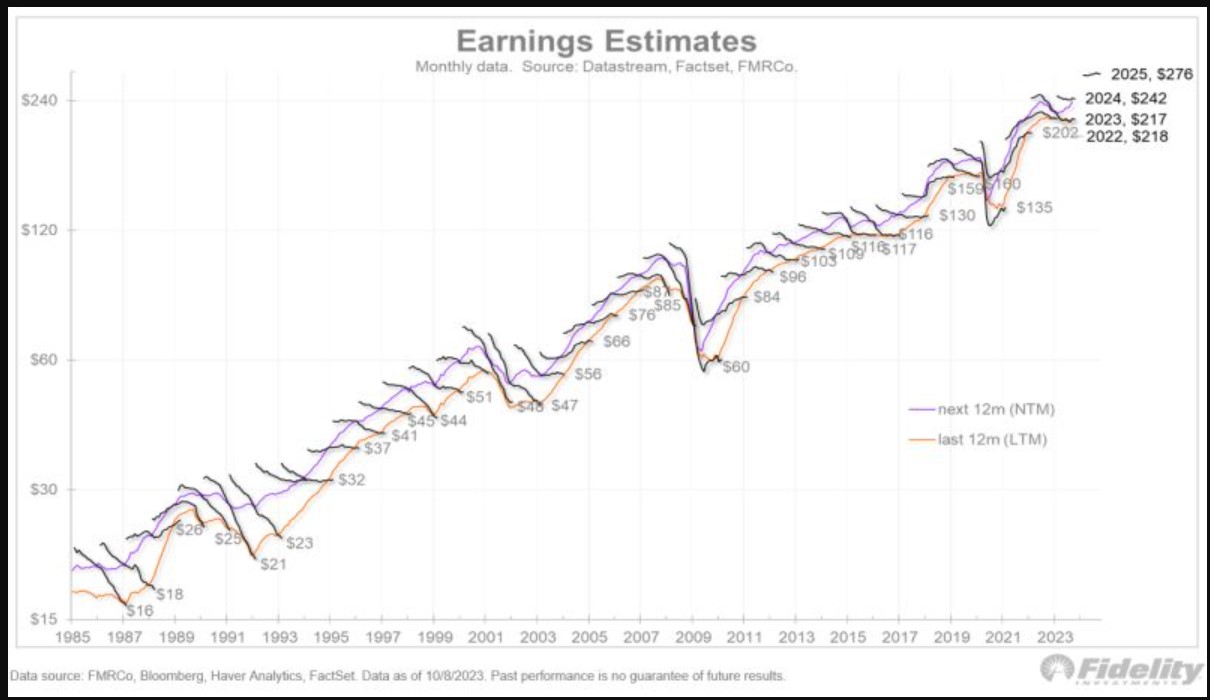

Dove sta il problema? Il mercato azionario sembra entrare in un regime in cui la crescita degli utili dovrà NON deludere le stime che sono pari a +12% annuo per ciascuno dei prossimi due anni. Se questo consenso si rivelasse troppo ottimistico, le azioni potrebbero pagarne il prezzo.

Non ci resta che aspettare.