in caricamento ...

Dati solidi, FED in azione ma attenzione agli effetti collaterali

Era interessante leggere cosa racconta la Minute FED per capire meglio quale fosse il vero outlook del FOMC sull’inflazione USA. E secondo il mio punto di vista c’è del buon senso.

Infatti gli esponenti del board della Federal Reserve il mese scorso si sono trovati d’accordo nel dire che, con l’inflazione sui massimi da quarant’anni e un mercato del lavoro solido, sia da una parte necessario alzare i tassi di interesse è tempo di alzare i tassi di interesse ma anche sul fatto che qualsiasi decisione dipenderà da una valutazione “meeting dopo meeting” dei dati, in primis quelli sull’inflazione.

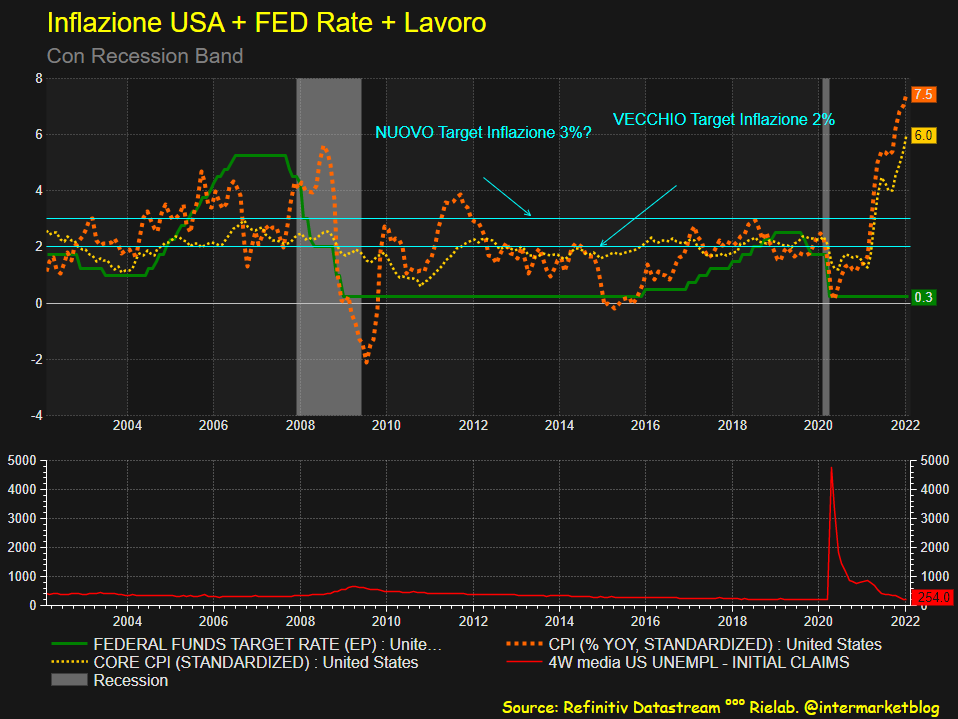

Il grafico qui sopra secondo me è un ottimo sunto per tastare il polso della situazione.

- Tasso FED

- CPI USA (all items)

- CPI Core

- Media 4 settimane disoccupazione – nuove richieste

Da una parte è evidentissimo il GAP tra quello che è il tasso inflazione e il tasso FED. E dall’altra è chiara la robustezza dei dati sul lavoro.

Domanda provocatoria, siamo sicuri che un aumento dei tassi di interesse sia la soluzione a tutti i problemi? Ovvero, quali effetti positivi sull’inflazione potrebbe portare un effettivo aumento dei tassi di interesse in questo contesto, quando abbiamo un’inflazione legata alle materie prime, all’offerta e alla supply chain prima ancora di altri elementi come il costo del lavoro (che sta salendo ma non in modo così importante?)

Infatti è chiaro che a questi livelli sia necessario un intervento anche solo a livello figurativo, e difatti il mercato ha già prezzato molto di quanto potrebbe fare la FED nel corso del 2022, ma la cosa più importante è il mantenimento della massima flessibilità, ovvero sapersi adeguare alle future situazioni che si dovranno affrontare.

«Se l’inflazione non scenderà come previsto, sarà appropriato rimuovere la politica accomodante a ritmo più veloce di quanto al momento anticipato» (Minute FED)

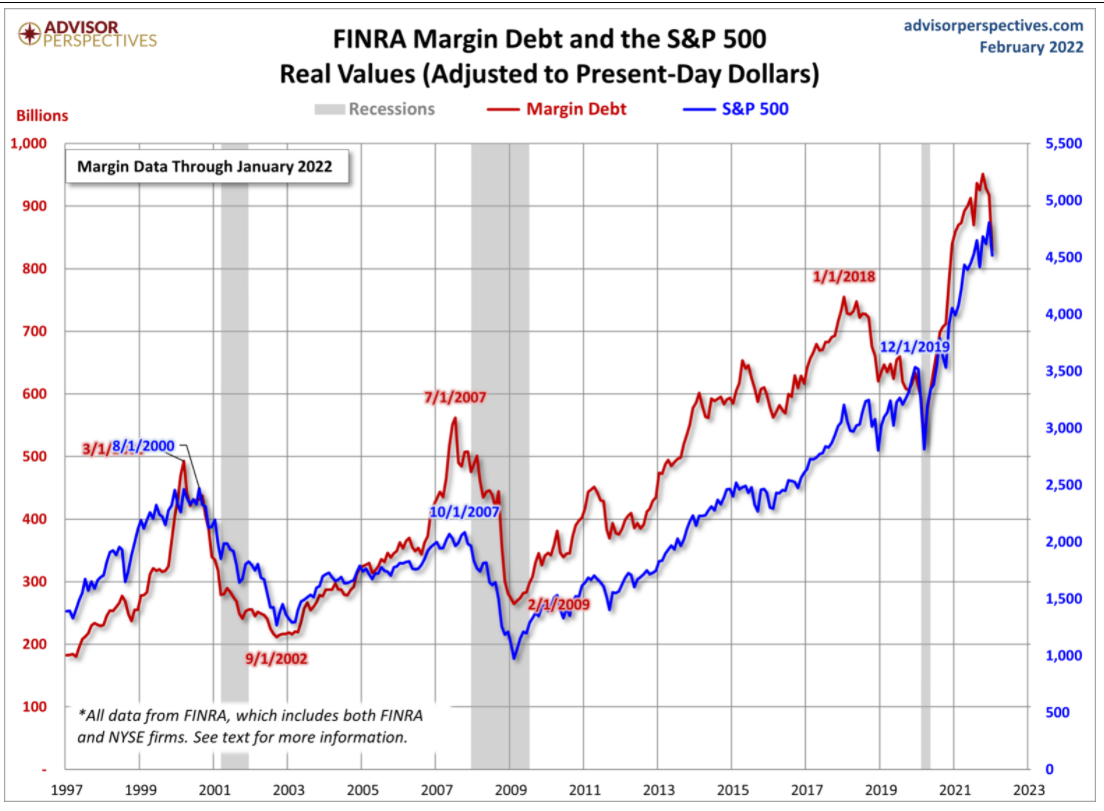

Infatti è proprio il QT secondo me lo strumento più forte di cui dispone la FED, ed un restringimento del bilancio, però, potrebbe avere effetti dirompenti anche sui mercati finanziari. Un effetto domino che andrebbe ad abbattere il cosiddetto “margin debt” con effetti importanti sulla liquidità sui mercati. E sarebbe lo sgonfiamento della “bolla da asset”. Nella sua unidirezionalità, i mercati, tutti, prenderebbero la via del ribasso. Siamo sicuri che la FED e il sistema politico finanziario voglia questo?

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia.

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Assolutamente sì, infatti le proiezioni sul infezione sono di una forte discesa e di una stabilizzazione in area 3% circa. Ed è per questo che focalizzarsi solo sui tassi di interesse potrebbe essere un errore, qui ho già detto qualcosa in merito, e se riesco stasera metto giù due righe su quali sono i punti che il mercato secondo me sta sottovalutando, Fammi poi sapere

Bella analisi Danilo, ti seguo da pochi mesi ma concordo con la tua analisi il più possibile oggettiva e senza eccessi. Una domanda di confronto che vorrei avere con te: non pensi che buona parte dell’inflazione sia dovuta a fase congiunturale (supply e materie prime dove si sta speculando molto)? Io non penso sia un’inflazione trasitoria ma quella core è decisamente più bassa rispetto agli ultimi dati che abbiamo visto pubblicati. Grazie ciao!