in caricamento ...

CONCENTRAZIONE e SPECULAZIONE: è una questione di prezzi o di prospettive?

Il problema della concentrazione è spesso visto solo a livello settoriale. Ovvero si parla sempre che il mercato si è concentrato in modo importante sul settore tecnologico. Ma attenzione, in realtà la situazione è addirittura più complessa.

Infatti a conti fatti, non è solo una questione settoriale.

Negli ultimi anni, il mercato azionario ha fatto registrare una crescente concentrazione, un fenomeno che si manifesta su tre livelli:

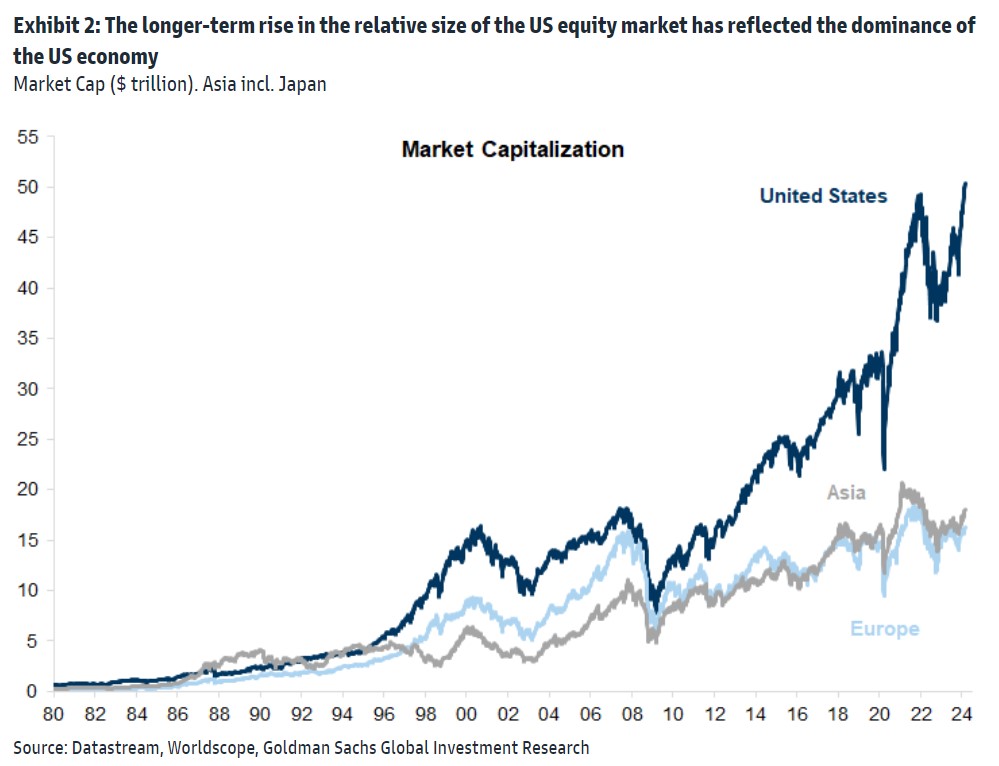

1. A livello di mercato: il peso degli Stati Uniti nei mercati azionari globali è in costante aumento, tanto che da soli rappresentano oltre la metà della capitalizzazione totale. Al contrario, altre aree come Europa e Giappone hanno visto una diminuzione del loro peso relativo.

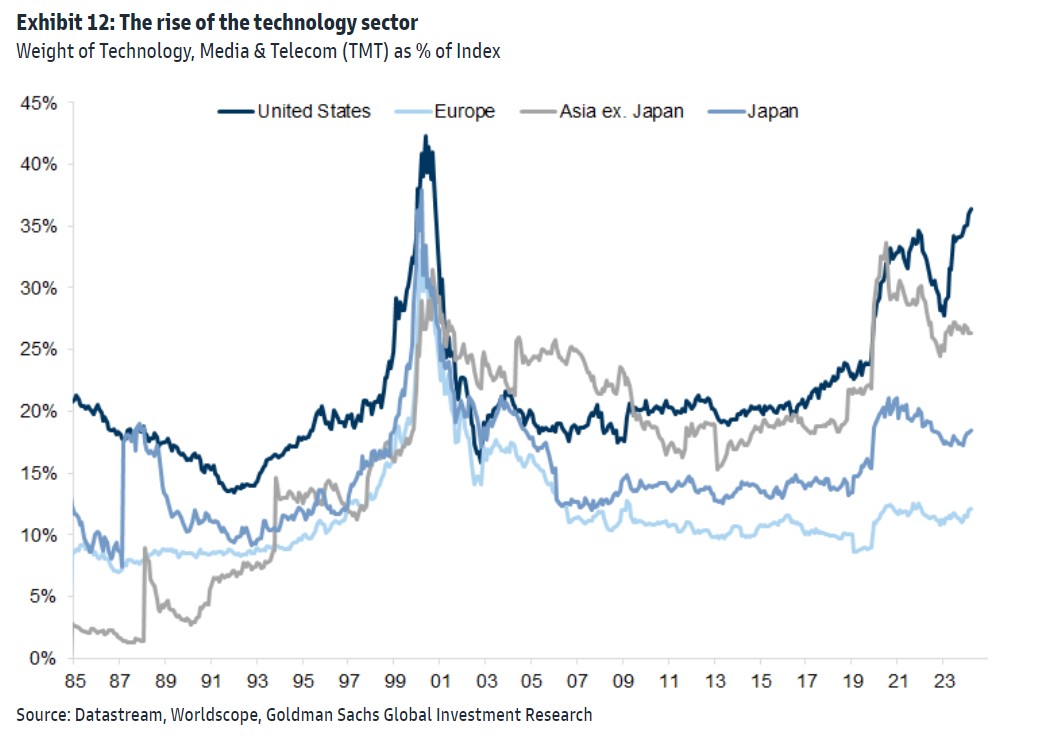

2. A livello settoriale: e su questo siamo tutti d’accordo. Il settore tecnologico, in particolare negli Stati Uniti, ha conosciuto una crescita esponenziale, concentrando una quota sempre maggiore della capitalizzazione. Questo fenomeno rende il mercato più vulnerabile a shock e periodi di volatilità in questo specifico settore. E come vedete dal grafico, ci stiamo avvicinando ai livelli del Nasdaq 2000.

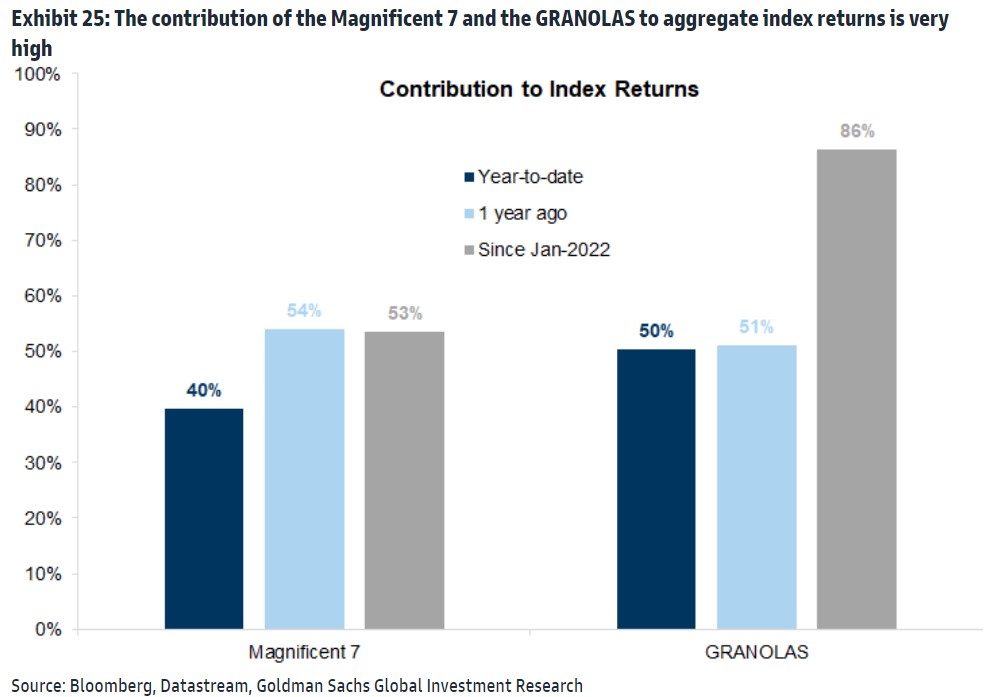

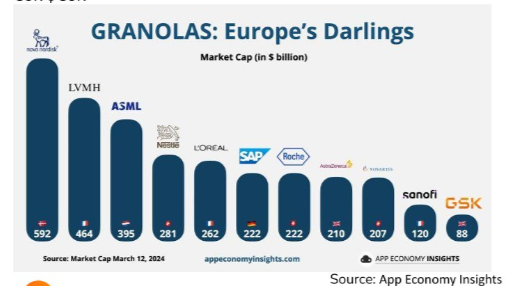

3. A livello azionario: consideriamolo una branca del precedente punto ma non solo perché il settore è il tech, ma NON tutto il tech. Infatti un ristretto gruppo di grandi aziende, come i “Magnifici 7” negli Stati Uniti (Apple, Amazon, Microsoft…) o i “GRANOLAS” (vale a dire Gsk, Roche, Asml, Nestlé, Novartis, Novo Nordisk, L’Oreal, Lvmh, AstraZeneca, Sap e Sanofi) in Europa, dominano il mercato azionario. La minore diversificazione che ne deriva aumenta il rischio sistemico per gli investitori. Guardate questi grafici e capirete.

Ma questa concentrazione è davvero un problema?

In realtà è un fenomeno che in passato abbiamo ampiamente visto. Ci sono stati periodi di dominio in passato, eppure il sistema ha sempre trovato un suo equilibrio. Tuttavia, la crescita attuale desta preoccupazione se non trova riscontro nei fondamentali economici.

Le società che oggi dominano il mercato non sono necessariamente destinate a mantenere la loro posizione nel lungo termine. Molte delle società prima citate stanno scontando, tutte, un glorioso futuro. Ma la storia insegna. Due nomi su tutti? Nokia o Blockbuster.

Quali sono i rischi per gli investitori?

E’ evidente che questa situazione può portare a dei seri problemi a lungo tendere.

Intanto la concentrazione può portare a bolle speculative, con prezzi di azioni non giustificati dai reali valori aziendali. Il che può generare quindi potenziali perdite ingenti in caso di crollo di uno dei colossi che dominano il mercato.

E poi siamo onesti, la concentrazione eccessiva riduce quello che è il beneficio della diversificazione, ostacolando l’efficienza del mercato.

Soprattutto se si parla di una bolla speculativa.

Ma…. Siamo in una bolla speculativa?

Per cominciare la speculazione sui corsi azionari non è a livelli di allarme. Ma occorre anche dire che non esistono solo le bolle sui prezzi però. Esistono anche bolle dei profitti. Quanto è sostenibile una crescita del fatturato e dei profitti di queste proporzioni prima che altre società o altre tecnologie si affaccino sul mercato? Ecco perché è sempre meglio diversificare.

La diversificazione… E’ il grande problema ed è la chiave per mitigare i rischi della concentrazione. È importante non concentrare il proprio portafoglio su un solo settore o su un ristretto numero di titoli, ma distribuirlo su diverse aree geografiche e settori economici.

Domanda; ma se arriva una correzione proprio di quelle azioni che hanno dominato il mercato, la diversificazione in altri titoli ed altri settori potrà essere sufficiente a difendere il portafoglio?

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!).

ℕ𝕦𝕠𝕧𝕠 𝕔𝕒𝕟𝕒𝕝𝕖 𝕀ℕ𝕊𝕋𝔸𝔾ℝ𝔸𝕄 𝕔𝕠𝕟 𝕔𝕠𝕟𝕥𝕖𝕟𝕦𝕥𝕚 𝕖𝕤𝕔𝕝𝕦𝕤𝕚𝕧𝕚

𝕋𝕒𝕜𝕖 𝕒 𝕝𝕠𝕠𝕜!![]()

Segui il canale Intermarketandmore su WhatsApp

Buongiorno Danilo,

prima di tutto un sentito grazie, ho imparato qualcosa di nuovo, ” GRANOLAS ” … mai sentito lo giuro….

Poi devo dire che mi trovi assolutamente d’accordo con quanto scrivi …..con le concentrazioni che illustri sopra la famosa e necessaria ” diversificazione” va a farsi benedire ….

I prezzi adesso NON hanno più senso

Prendiamo a livello micro NVIDIA, si d’accordo l’Intelligenza Artificiale ect ect… P/E = 70?? non è questo che mi impaurisce ma un PREZZO/FATTURATO di quasi 40 perchè mi chiedo, come fai tu qui sopra ” è sostenibile questo trend?

Se ragioniamo a livello macro, prendiamo la giornata di oggi, ….. tanta ansia, tanta attesa per il dato CPI USA e che succede? dato perfettamente in linea, e borse che tornano precipitosamente sui massimi… ma allora se il dato fosse stato migliore delle attese cosa sarebbe successo? situazione malsana…. non c’è un solo elemento razionale che giustifichi ulteriori salite (senza una correzione)… ma le borse continuano ad aggiornare i loro massimi……

perciò questa volta lo dico io : ASSURDA capitalizzazione raggiunta dai mercati e necessità urgente di una correzione, dico correzione non crollo, ma per molti un ribasso salutare del 10-12% fa paura

Bene , all’alba di oggi 12 marzo 2024 direi che mi sono esposto ben bene, pienamente consapevole di poter essere smentito dai mercati, e di conseguenza dileggiato e sbeffeggiato da feroci critiche che però accetterò volentieri

P.S. accanto ai nomi di Nokia e Blockbuster che citi sopra ci starebbe bene pure BLACKBERRY