in caricamento ...

DIVERSIFICAZIONE o CONCENTRAZIONE: SP500 dominato dai FAAMG

Beneficio della diversificazione. E’ una delle basi dell’asset allocation. Con la diversificazione in un portafoglio titoli, si ottiene una riduzione della rischiosità del suo rendimento, legata alla presenza di più attività finanziarie, i cui rendimenti non sono perfettamente correlati, all’interno del portafoglio stesso.

Quindi, per esempio, se vado a comprare un fondo o un ETF molto diversificato, dovrei andare ad abbattere quello che è il rischio di concentrazione di portafoglio.

Questa è la teoria ed è sicuramente nobile e condivisibile. Peccato che poi, nell’effettivo, i mercati, hanno avuto un’evoluzione incredibile che ha un po’ cambiato le logiche.

Già in più occasioni vi ho parlato dell’importanza dell’indice NYFANG+ e del peso specifico che ormai aveva questo indice nelle dinamiche azionarie globali. Ecco, andiamo a prendere un parente stretto del NYFANG+, ovvero il FAAMG.

FAAMG. Possiamo definirlo un INDICE?

FAAMG vs SP500: così diversi ma così simili…

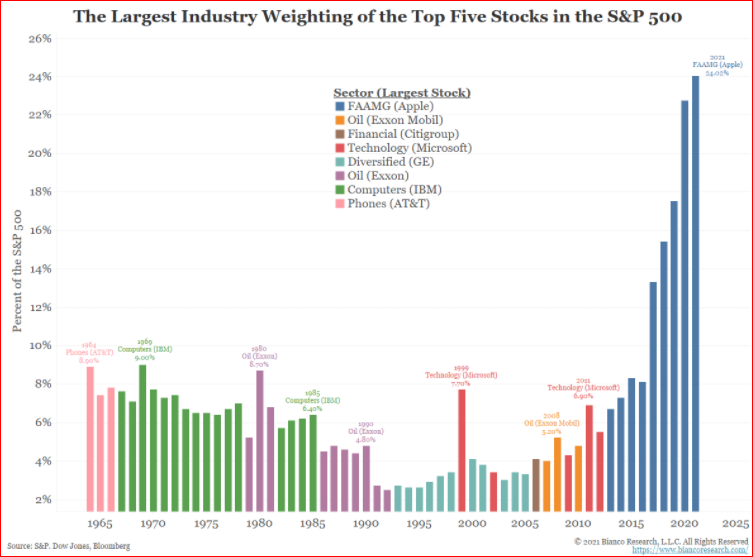

Innanzitutto chiamare il FAAMG un indice è un’impresa visto che si trattai di soli 5 titoli messi in un contenitore: Facebook, Amazon, Apple, Microsoft e Google. La cosa incredibile la ritroviamo in questo grafico esplicativo.

Sono praticamente 10 anni che il peso di questi titoli non ha fatto altro che aumentare, fino a raggiungere, oggi, un peso pari a circa ¼ alias il 25% dello SP500. E mai nella storia solo 5 titoli avevano acquistato un peso così importante sull’indice di borsa per antonomasia.

Quindi questo cosa significa? Che comprando lo SP500, oggi, sulla carta compro un indice con circa 500 società, ma nell’effettivo ho un’influenza decisiva di 5 titoli che poi ne condizionano in modo determinante l’andamento. E se poi aggiungiamo ad esempio Tesla, il 25% diventa più più elevato. E anche in caso di “possibile correzione”, questi 5 titoli avranno nei confronto dell’indice stesso un comportamento non sottovalutabile.

Mi viene un po’ da dire che in questi anni solo questi 5 titoli (e pochi altri) hanno veramente fatto delle performance incredibili. E le altre società quotate? Forse appartengono ancora ad un universo più abbordabile, magari all’interno di un modo di valutazioni (multipli) più difendibili.

Una provocazione: che non sia diventato più lungimirante e protettivo il value vs il Growth, e il mid cap vs il big cap?

STAY TUNED!

–

se fossi un gestore di fondi lancerei un azionario US ex FAANMG…..