in caricamento ...

COMMODITY: rally ormai al termine? Occhio a quanto sta accadendo

Facciamo un salto alle origini. Nell’analisi intermarket lo studio delle materie prime resta fondamentale perché dal prezzo e dall’andamento delle stesse, possono derivare politiche monetarie, inflazione, consumi ecc ecc.

Quindi, nel contesto storico in cui ci troviamo, diventa abbastanza importante analizzare la situazione, vista l’impennata che definirei clamorosa delle materie prime, anche se per motivazioni straordinarie e per qualcuno temporanee. Come ho già scritto in passato, diventa difficile poter definire temporaneo un fenomeno come quello visto in questi mesi, o meglio dire anni (da dopo il Covid). E soprattutto ritengo scorretto pensare che, un giorno, tutto si normalizzi e tutto torni come prima. Perché, tenetelo bene a mente, non sarà MAI più come prima.

CRISI UCRAINA: elemento detonante

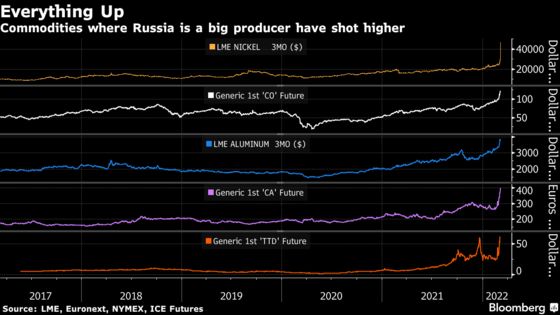

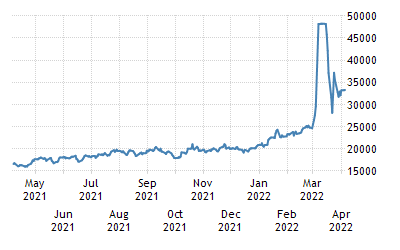

Intanto è fuori di ogni dubbio il fatto che l’invasione dell’Ucraina da parte della Russia stia sconvolgendo l’economia globale. La Russia è uno dei paesi più ricchi di materie prime del pianeta ed in alcuni casi ha una posizione quasi dominante. Un esempio: La Russia fornisce circa il 20% degli approvvigionamenti mondiali di nichel. Avete seguito in queste settimane cosa è successo al nichel? Follia pura.

E come con il nichel, moltissime materie prime sono salite drasticamente dall’invasione del 24 febbraio. Frumento, il petrolio e il gas naturale, nonché altri metalli fondamentali come l’alluminio, il palladio e il rame.

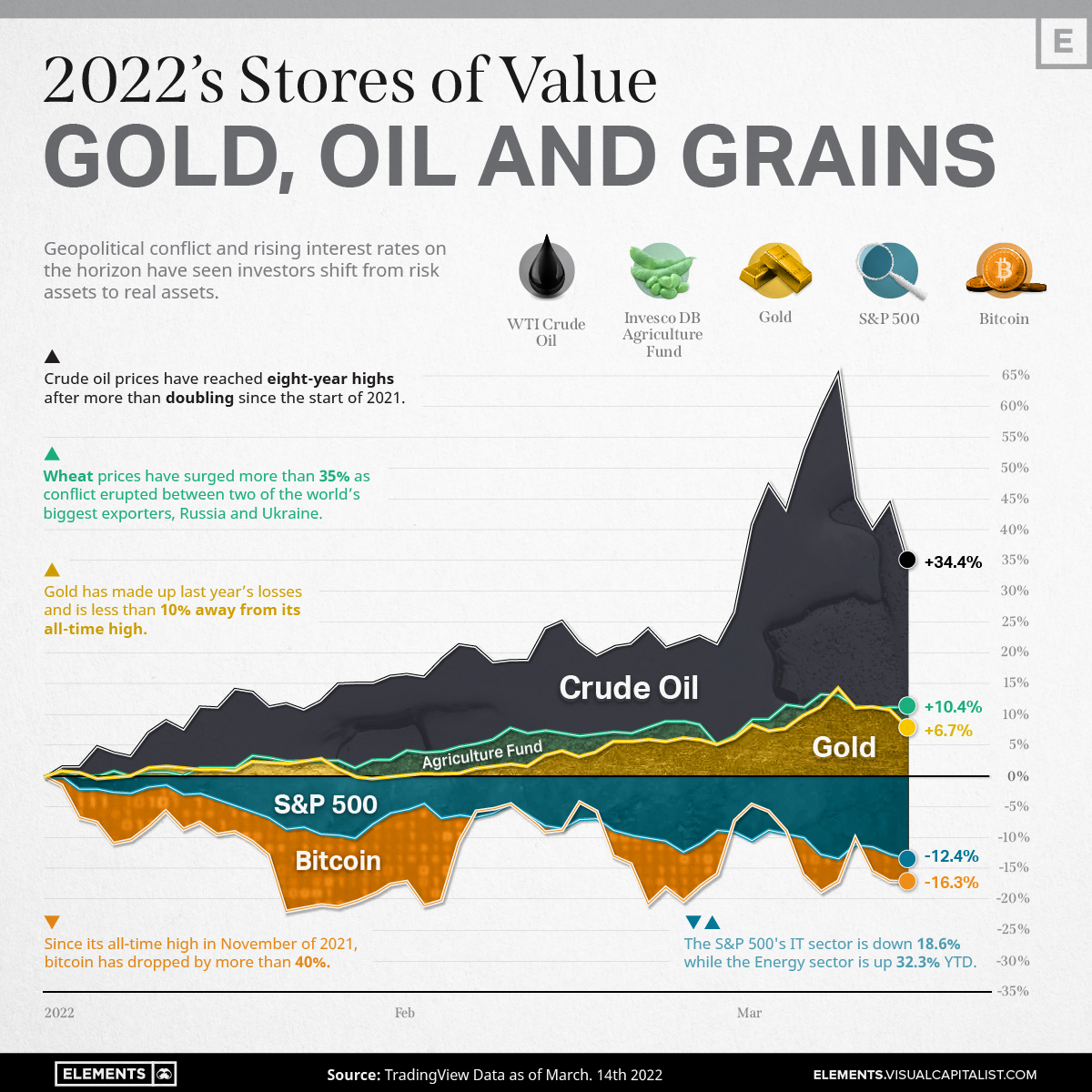

Attenzione però: il trend rialzista non si è originato con l’invasione, ma era già partito prima, con la grande ripartenza post Covid. E già prima della guerra, quindi, si iniziavano a sentire le pressioni inflazionistiche che non si vedevano dall’inizio degli anni ’80 e che già avevano messo in agitazioni i vertici di FED e BCE.

Ma passiamo al nocciolo della questione.

RIALZI PREZZI MATERIE PRIME: è un movimento sostenibile?

Prima cosa da dire. Bisogna depurare il movimento rialzista da tutta la componente speculativa che ovviamente macchia il movimento e che potrebbe progressivamente rientrare. Però al netto di questo, è chiaro che i prezzi delle materie prime sono aumentati notevolmente e penso che si tratti di una tendenza duratura e non temporanea, con prezzi che rimarranno elevati a causa di una serie di fattori, tra cui l’aumento della domanda, la carenza di offerta e le forze di deglobalizzazione simbolizzate dalla guerra in Ucraina e dalla tensione nelle relazioni tra USA e Cina. In un mondo in cui il libero scambio sta regredendo, e si va verso un’economia più GLOCAL, le commodity resteranno a livelli sostenuti.

INVESTIMENTI nel settore dell’industria

Inoltre i vari piani Biden e Next Gen parlano chiaro. Ci saranno copiosi investimenti nel mondo delle infrastrutture. Tutto questo non farà altro che alimentare i prezzi delle materie prime, in particolar modo il settore minerario e metallurgico. Se poi guardiamo l’andamento di queste commodity negli ultimi anni, è evidente una sottovalutazione dovuta ad anni di sotto investimenti cronici nel settore da ormai quasi 20 anni.

E’ una questione di cicli di mercato ed ora tocca alle materie prime, per anni dimenticate da tutti ed oggi riprese in considerazione. Inoltre state pur certi che i prezzi elevati ci faranno compagnia per un ben po’ di tempo, in quanto questo resta pur sempre un segmento di mercato molto sottovalutato.

Prendete le principali 7 società quotate nel settore minerario. La loro capitalizzazione non si avvicina lontanamente a Tesla che invece dipende totalmente da queste società, in tutto e per tutto.

E sempre in tema di “energie rinnovabili” e fattori ESG, e ancor di più dopo la crisi energetica che la guerra ci ha fatto conoscere (qui sopra trovate un documento sull’argomento), il rinnovo delle reti elettriche, che richiederanno una grande quantità di nichel, rame, ferro e molto altro, non potranno che alimentare ancora una volta i corsi delle materie prime industriali.

Solo un feroce rallentamento economico ed un conseguente crollo degli investimenti, potrebbe cambiare le dinamiche sopra esposte.

In caso contrario, le materie prime si candidano ad essere ancora un ottimo strumento di hedging dell’inflazione. Molto più di tante altre asset class “tradizionali” che vivranno anni di difficoltà.

Quindi, cari amici, non sottovalutate il ruolo delle commodity, ancora oggi nei portafogli, non solo come elemento di diversificazione ma come tassello necessario per “cavalcare” i tempi attuali che, come si è detto, sono profondamente diversi rispetto a quelli visti nel 2008 (con i quali qualcuno azzarda dei paragoni).

This time (it’s true!) in different…

STAY TUNED!