in caricamento ...

CINA: scoperto il GRANDE BLUFF. E Fitch lo conferma con dati paurosi!

Purtroppo mi rendo conto di non postare proprio delle notizie bellissime, ma quanto vi scrivo va a testimoniare lo sgretolamento di un sistema finanziario che non può continuare a reggere all’infinito. Sono sicuro che le istituzioni, a tutti i livelli, faranno l’impossibile prima di alzare bandiera bianca. Però è chiarissimo che certi disequilibri, certe manipolazioni e certi bluff sono destinati a crollare come un castello di carte.

Torniamo a parlare di Cina. In passato ho anche spezzato una lancia su Pechino, con post (vedi QUI) che illustrava le spalle drammaticamente larghe del colosso orientale. Malgrado questo, le ultime notizie (vedi QUI) in ambito corporate e non solo, non promettevano nulla di buono. E poi leggo un report, che non è scritto da un visionario ma dalla competente Fitch, pregno di analisi che forse chiudono il cerchio e confermano tutti i nostri sospetti. Nel nostro piccolo quindi avevamo visto giusto.

Bad debts in the Chinese banking system are ten times higher than officially admitted, and rescue costs could reach a third of GDP within two years if the authorities let the crisis fester, Fitch Ratings has warned.

The agency said the rate of non-performing loans (NPLs) has reached between 15pc and 21pc and is rising fast as the country delays serious reform, relying instead on a fresh burst of credit to put off the day of reckoning.

It would cost up to $2.1 trillion to clean up this toxic legacy even if the state acted today, and much of this would inevitably land in the lap of the government. (Telegraph)

Ok, ve lo traduco a scanso di equivoci. Il sistema bancario sarebbe indebitato per circa 10 volte oltre quanto dichiarato dalle autorità cinesi. E per salvare il sistema finanziario cinese potrebbe essere necessaria una cifra che…come definire se impossibile…pari ad 1/3 del PIL cinese. E se poi la notizia la volete leggere nella versione originale di Fitch, eccovi serviti. Cliccate qui.

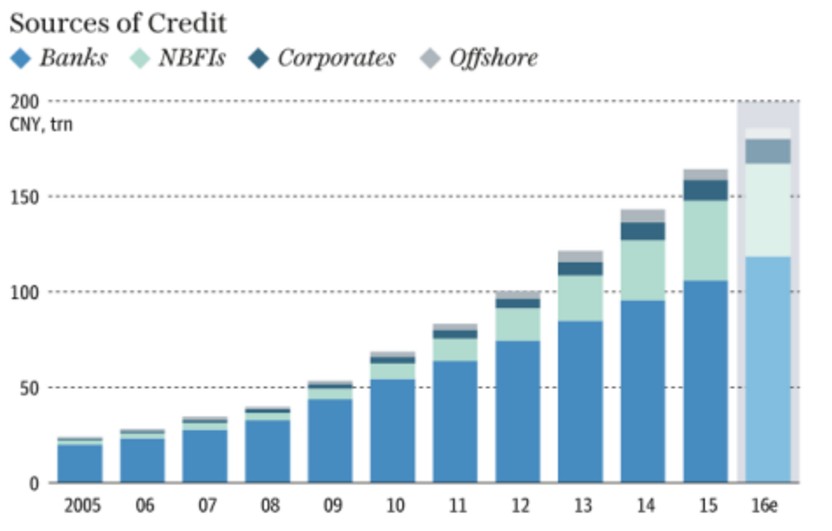

Ecco come si è generato questa montagna di debito e a quali soggetti si riferisce.

Non male, vero? Anche perchè poi c’è tutto il componente dello shadow banking che fa da contorno e rende tutto più relativo.

Ma non solo, il problema deve essere visto non solo dal punto di vista del debito ma anche prendendo in esame quelle che in Italia sono considerate un vero problema ma che altrove, invece, si fa il possibile per nasconderle. Parliamo di sofferenze bancarie, crediti deteriorati insomma i NPL (non performing loans). Qui si stima un qualcosa come un 20% di NPL sul totale del debito bancario. Vero che molte aziende sono statali, ma se il gioco salta, qualcuno dovrà pagare e difficilmente si potrà prendere una gomma e cancellare il debito, vi pare?

Peccato però che, anche in questo caso, le istituzioni cinesi non ce la contino giusta e che invece stimano una percentuale di NPL estremamente più bassa. In questo mercato, il decimo di punto fa capitali enormi, immaginatevi questi gap volumetrici…

NPL Cinesi: qual è la verità sulle sofferenze bancarie di Pechino?

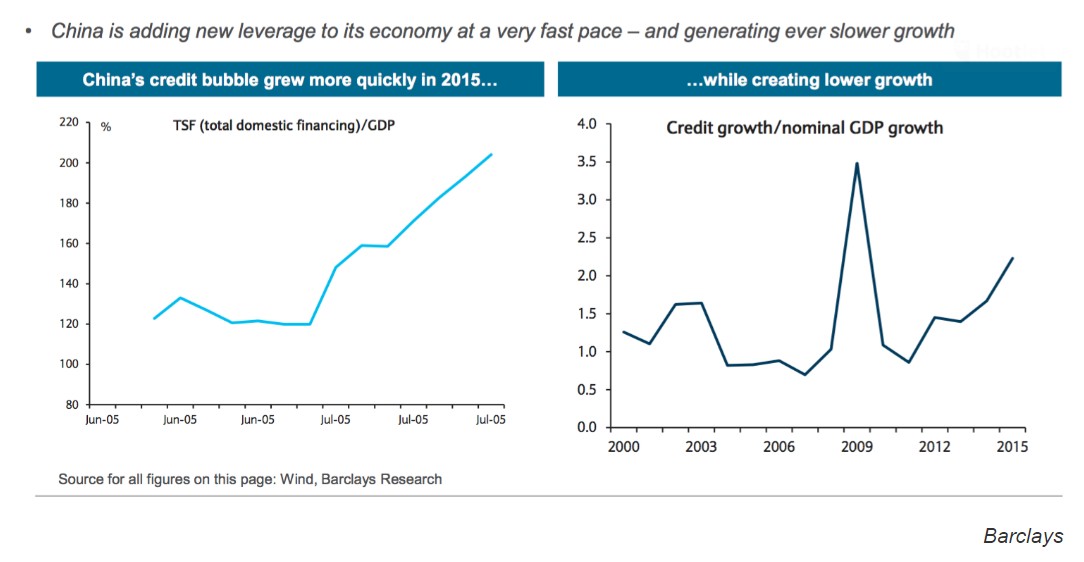

Ok, siamo magnanimi e diciamo che la verità sta nel mezzo. Ma questo dato non è assolutamente scontato dal mercato! E in un mercato che è cresciuto fondamentalmente per una sconsiderata crescita del debito privato, non è certo una buona notizia. Guardate questo grafico. La grande bolla del debito cinese è palesemente collegata alla crescita del PIL. Se scoppia la bolla, scoppia anche la speranza del governo di Pechino di mantenere una crescita virtuosa ( e viceversa).

Se poi volete che ci sia la certificazione di quanto vi dico, questo ovviamente non ve lo posso dare perché solo la Cina potrebbe arrivare a tanto, ma non lo farà mai e sicuramente nasconderà la verità fin quando potrà. E poi a quel punto, i nodi verranno al pettine. Intanto però, cari amici, io avrò cercato di creare in voi la consapevolezza in quanto stava per accadere. E di li in avanti…sta a voi.

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

[F]-or-ever-[Y]-one

l”_The increasing use of wholesale funds constitutes a systemic risk because it raises interconnectedness in the system, and makes transmission of unexpected shocks more pronounced_”l

l”_With an increasingly larger number of banks now more actively engaged in the interbank financial product business, the banks are becoming more sensitive to the risk of potential counterparty failure, which could magnify any collective reaction to negative news and trigger a sharp tightening in system liquidity_”l

l”_The banks’ most liquid assets are largely in the form of interbank assets, which means they will need to withdraw funds from other banks to meet their own funding needs, which could in turn cause contagion_”l

re-MEM-ber – this below, ALWAYS – [as the Roman Catholic Christian Trinity]!

°1°

Banks – China: increasing reliance on wholesale funds makes midsize and small Chinese banks more vulnerable to confidence shocks.

°1°

°2°

In contrast, the big four banks in China are not dependent on the interbank market and are mostly fund suppliers, reflecting their strong deposit franchises and more prudent growth strategy.

°2°

°3°

While China’s central bank [PBoC/PBC] will likely inject the needed liquidity into the market to address systemic risk — should a bank’s funding problem become contagious — banks that are more dependent on confidence-sensitive wholesale funds could still be vulnerable to a spike in funding costs and substantial roll-over risks, which could in turn undermine their credit standing.

°3°

l_Note_l China’s big four banks are:

1- Industrial & Commercial Bank of China Ltd

2- China Construction Bank Corporation

3- Agricultural Bank of China Limited

4- Bank of China Limited

l- – – – –

Moody’s (Investors Service Hong Kong Ltd, the) , “China’s banking system faces systemic risk from significantly higher dependence on wholesale funds” – Global Credit Research, Hong Kong: August 29, 2016

– – – – -l

サーファー © Surfer [to be continued – in the next days; CECA-TE!]

Of Course…

Ma non pensi che la situazione possa scappare di mano?

“In Cina tutto è possibile”

A-ONE (per gli Altri, è il Dott./Sig. Forchielli Alberto)

“Pensiamo ai cazzi Nostri”

A-ONE – SEMPRE!

Poi quando ho tempo, inserisco qualcosa di nuovo – esclusivo (neanche A-ONE, l’aveva letto o visto).

Lui Vi saluta Tutti – con affetto e simpatia.

サーファー © Surfer [“BASTONALI SEMPRE: sono invasi da MONNEZZA”]

Ero giovene e non mi interessavo ancora di finanza, ma mi sembra un percorso simile al Giappone degli anni ottanta, solo che la Cina è 10 volte più grande, e se parliamo di importanza politica 100 volte più grande. Sarebbe interessante fare un paragone, ma io non ne ho la capacità, soprattutto non so dove trovare i dati storici così vecchi del Giappone.

quel poco di crescita che si riscontra a livello dei paesi più importanti è accompagnato da significativi aumenti del debito totale (pubblico e privato), salvo rarissime eccezioni caratterizzate da situazioni particolari (es: Norvegia, etc).

E’ come se un’azienda dichiara che ha aumentato il fatturato, ma nasconde aumenti elevati del capitale circolante….. con palesi incrementi delle sofferenze. Ho menzionato solo il capitale circolante perché di investimenti industriali (pubblici e privati) se ne vede pochi…..