in caricamento ...

BUY and HOLD: il tempo è galantuomo (e non ti ammazza i neuroni)

Nell’ideale di qualsiasi investitore, il TOP si raggiunge quando si compra ai minimi e poi si vende ai massimi. Discorsi che restano mitologici perchè non esiste metodo certificato che garantisce ritorni sicuri con strategie intraday oppure esclusivamente basate sull’analisi tecnica. Certo, se le strategie statistiche vengono applicate con disciplina, la percentuale di successo a livello di operatività, lievita considerevolmente, senza però MAI raggiungere livelli che possano dare garanzie assolute all’investitore.

E se qualcuno invece vi dice il contrario, beh, sappiate che forse non è troppo corretto con voi.

Detto questo, voglio portare alla vostra attenzione questa interessante analisi che “distrugge” uno dei pensieri che più spesso ho sentito. Ovvero evitare il pericolo di restare lunghi quando il mercato è chiuso. E quindi mi riferisco al trading intraday dove compro in apertura e poi vengo prima del close.

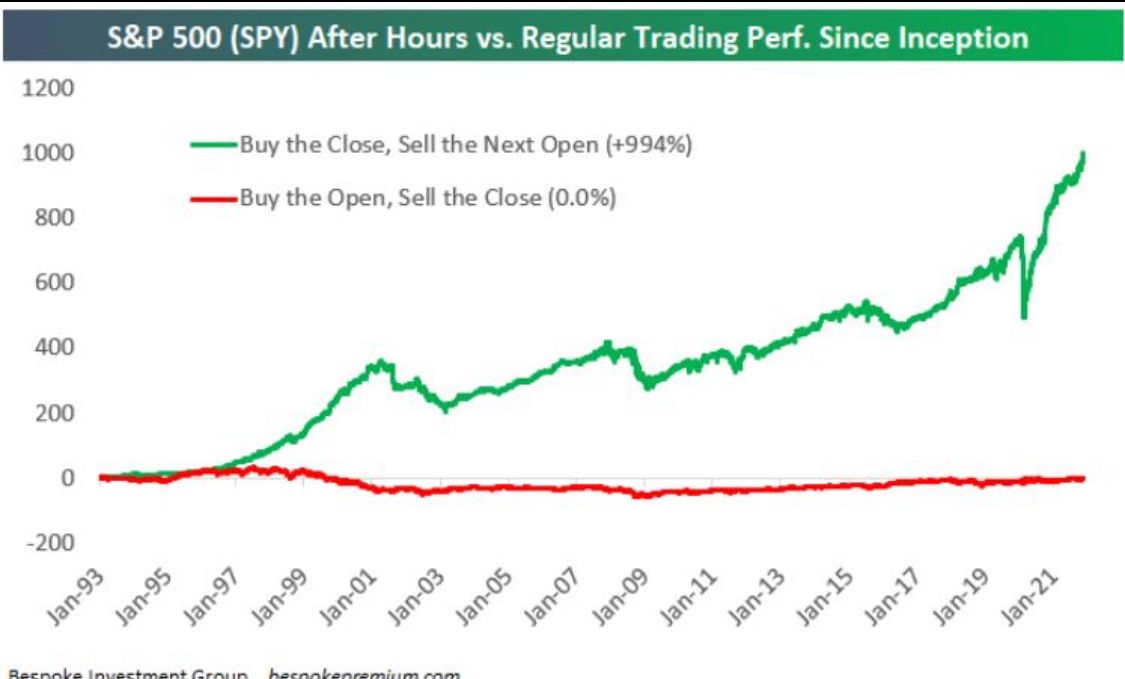

L’analisi statistica è stata presa da BeSpoke. con il contributo dell’amico Andrea C. che poi ha commentato la stessa. Dal 1993 ad oggi, comprando l’ETF SPY (che replica l’indice S&P 500) in chiusura e vendendo l’apertura, si sarebbe ottenuto il 994%, comprando l’apertura e vendendo la chiusura lo 0%.

In altre parole, stando lunghi la notte si sarebbe ottenuto il 994% contro il nulla stando lunghi solo intraday.

Il risultato sembra abbastanza incredibile e ha a che fare con dinamiche di alcuni partecipanti al mercato che chiudono le posizioni in giornata ma denota anche un’attitudine psicologica degli investitori che si riscontra anche in altri ambiti.

Gli investitori amano infatti tutti quegli asset i cui rendimenti sono distribuiti in modo da dare di tanto in tanto la possibilità di grandi guadagni, un po’ come un biglietto della lotteria.

Ecco quindi che, per esempio, sono disposti a pagare le opzioni sopra il loro reale valore (in termini tecnici si parla di implied volatility risk premium).

Non amano invece detenere quegli asset che di tanto in tanto fanno registrare un cigno nero, come le azioni per esempio o come la vendita di opzioni.

Per i biglietti della lotteria sono disposti a pagare un premio sopra il loro reale valore, che nel lungo periodo porta ad una sottoperformance (come gli strumenti lunghi VIX che nel tempo tendono a perdere tutto il proprio valore).

Sono invece disposti a detenere gli strumenti a rischio cigno nero (tipo vendita di assicurazione) solo se a prezzi convenienti. In qualche modo si fanno pagare un premio per il rischio che è maggiore del rischio reale, e questo nel lungo periodo garantisce una sovraperformance.

Il fenomeno dell’indice S&P 500, la cui performance viene tutta maturata nelle ore in cui il mercato è chiuso, è ascrivibile alla stessa psicologia. Durante le ore di chiusura l’investitore percepisce una sorta di rischio cigno nero dovuto alla mancanza di controllo della situazione. Se arrivasse qualche notizia si troverebbe probabilmente con un gap al ribasso su cui non può fare nulla. A livello aggregato questo garantisce un premio in termini di rendimento per chi invece accetta il rischio di tenere la posizione nel corso della notte.

Ma i fatti ci illustrano chiaramente che non è così.

ETF SPY by Tradingview

Un buon vecchio buy & hold avrebbe quindi pagato il 994%. La differenza con chi invece si dichiara attivo e compra all’apertura e vende in chiusura, è disarmante, visto che ha fatto 0%. E chi si è mosso diversamente, non operando per forza nei momenti estremi della giornata di mercati aperti, forse ha fatto meglio di 0%. O forse no. Forse nel dubbio, la strategia buy & hold porta non solo risultati ma anche minor pressione psicologica, minori spese, minor tensione e tanto tempo in più a disposizione.

La chiave resta ovviamente la qualità dell’investimento ( l’ETF SPY è il bechmark assoluto, ho parlato del prodotto più banale ed ovvio ma non per questo il meno indicato, e la performance lo dimostra) ma quantomento sul timing, spero di aver dimostrato una volta per tutte che:

- Il market timing, ovvero la strategia di investimento che ha l’obiettivo di individuare il momento migliore per entrare e uscire dai mercati finanziari al fine di ottenere il maggior profitto, è pur sempre una bella teoria ma rischia di restare tale

- La differenza la fa la trasparenza del rapporto col consulente e la corretta ottica temporale. Oltre che la qualità dell’investimento

- l’elemento più importante spesso per il trader si chiama FORTUNA. E non sempre gira dalla parte giusta

STAY TUNED!

–

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!).

nimbro@finanza:

Buongiorno Danilo e buon 2022.

Leggendo l’articolo a cui mi collego sono rimasto leggermente scosso e vedo di spiegartene il motivo.

Da quanto viene detto il trucco magico per non perdere mai è quello di investire e dimenticarsi di quanto fatto, il tempo è galantuomo….forse..

Mi chiedo, per assurdo, quale può essere il motivo di cercare, non dico di capire il momento migliore di entrata, cosa che risulta impossibile, ma almeno cercare di fare delle previsioni, basate su analisi tecnica piuttosto che fondamentale, per non ritrovarsi a investire nel momento peggiore.

Parlavo con un collega che mi diceva come mai le persone che hanno fatto, nei decenni passati, dei buoni postali fruttiferi, non rompono le scatole all’impiegato dell’ufficio postale per sapere come vanno i suoi investimenti ma riscuotono alla scadenza senza turbamenti mentali..

Lo stesso collega mi diceva perchè non facciamo anche noi così: vendiamo un prodotto di ottima qualità, azionario americano ovviamente, e gli diciamo per 10 anni non farti vedere.

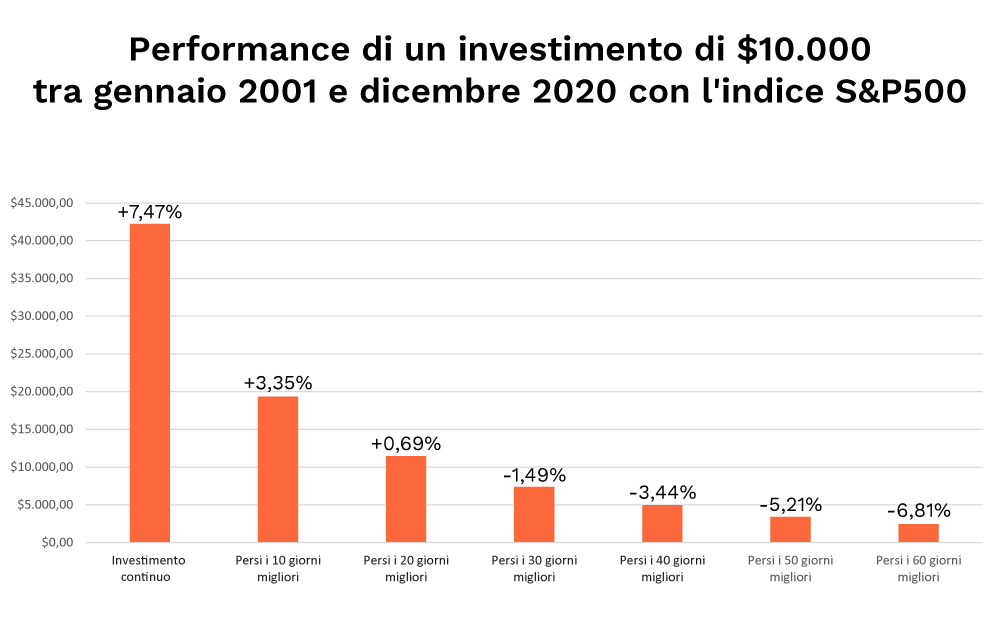

Personalmente non sono convinto che il tempo sia sempre galantuomo. Collegandomi all’ultimo istogramma sono andato a vedere quanto valeva lo S&P a gennaio del 2001 (1300 circa) e quanto valeva a gennaio 2012 (1300 circa). Domanda in questi 11 anni il tempo è stato galantuomo? Sono riconoscente del tempo galantuomo? Forse anche no.

Se fosse sempre così facile e scontato cosa serve la consulenza o meglio l’aiuto del consulente,

Da ultimo gli istogrammi che ti indicano la “perdita” se non avessi colto i 50 giorni migliori cosa mi indicano?. Nessuno ha fatto il ragionamento opposto: se avessi evitato, nello stesso arco temporale, i 50 giorni peggiori cosa sarebbe successo? Di quanto avrei migliorato la performance totale?

Mi pongo poi una domanda: una persona anziana cosa dovrebbe fare : compra e mantieni, se non servono a te a qualcuno potranno pur servire.

Con infinita stima ti saluto.

CIAO, ovviamente questo post serve anche come provocazione, in un contesto storico che è più unico che raro. Non dimentichiamo la straordinarietà del trend che praticamente è nato nel 2008 ed è tuttora in essere.

Dici bene, a cosa serve il consulente? Se il lavoro del consulente e piazzare un prodotto e dire al cliente “ciaone, ci si vede tra 10 anni”, allora non si tratta di consulenza ma di mera vendita.

Il Consulente per prima cosa deve GESTIRE il rischio, e far in modo che il portafoglio rispecchi le aspettative del cliente.

Ovvio, se io avessi la certezza matematica che tra 2 anni la borsa italiana (il FTSEMIB) è a +20 % rispetto ad oggi, signori, non ci sarebbe bisogno di nulla ma solo di un etf da tenere due anni. Ma è così semplice e banale?

Quindi, questo serve anche per far capire ai risparmiatori CHI è seguito da un vero consulente e chi da un mero venditore.

Buongiorno Danilo e buon 2022.

Leggendo l’articolo a cui mi collego sono rimasto leggermente scosso e vedo di spiegartene il motivo.

Da quanto viene detto il trucco magico per non perdere mai è quello di investire e dimenticarsi di quanto fatto, il tempo è galantuomo….forse..

Mi chiedo, per assurdo, quale può essere il motivo di cercare, non dico di capire il momento migliore di entrata, cosa che risulta impossibile, ma almeno cercare di fare delle previsioni, basate su analisi tecnica piuttosto che fondamentale, per non ritrovarsi a investire nel momento peggiore.

Parlavo con un collega che mi diceva come mai le persone che hanno fatto, nei decenni passati, dei buoni postali fruttiferi, non rompono le scatole all’impiegato dell’ufficio postale per sapere come vanno i suoi investimenti ma riscuotono alla scadenza senza turbamenti mentali..

Lo stesso collega mi diceva perchè non facciamo anche noi così: vendiamo un prodotto di ottima qualità, azionario americano ovviamente, e gli diciamo per 10 anni non farti vedere.

Personalmente non sono convinto che il tempo sia sempre galantuomo. Collegandomi all’ultimo istogramma sono andato a vedere quanto valeva lo S&P a gennaio del 2001 (1300 circa) e quanto valeva a gennaio 2012 (1300 circa). Domanda in questi 11 anni il tempo è stato galantuomo? Sono riconoscente del tempo galantuomo? Forse anche no.

Se fosse sempre così facile e scontato cosa serve la consulenza o meglio l’aiuto del consulente,

Da ultimo gli istogrammi che ti indicano la “perdita” se non avessi colto i 50 giorni migliori cosa mi indicano?. Nessuno ha fatto il ragionamento opposto: se avessi evitato, nello stesso arco temporale, i 50 giorni peggiori cosa sarebbe successo? Di quanto avrei migliorato la performance totale?

Mi pongo poi una domanda: una persona anziana cosa dovrebbe fare : compra e mantieni, se non servono a te a qualcuno potranno pur servire.

Con infinita stima ti saluto.