in caricamento ...

BOND e EQUITY: la correlazione è REALE

Sulle pagine di questo blog ho più volte parlato della correlazione diretta tra il mondo bond ed il mondo equity, una correlazione unidirezionale che ha creato per anni un “mondo perfetto” dove tutto andata alla grande, sia lato obbligazioni con tassi sempre più bassi ed un mercato azionario che seguiva a ruota.

Tutto bene fino a quando …il ciclo dei tassi di interesse non ha invertito in modo deciso la sua tendenza. E credo che sull’argomento sarete preparatissimi. FED che prima parla di transitorietà e poi che in fretta e furia prende decisioni molto aggressive inanellando rialzi da 75bp a raffica alla ricerca di una stabilizzazione.

Conseguenza quantomai ovvia, il “mondo perfetto” svanisce e quel mondo unidirezionale continua ad esserlo ma con una tendenza invertita. Tutto va al tappeto e non c’è nulla che regge.

Il mondo bond e il mondo equity sono un colabrodo ed ora i risparmiatori con profili di rischio anche differenti, si ritrovano con perdite potenziali molto simili.

Ma attenzione, questa situazione deve essere interpretata. Siamo sicuri che anche questa volta il mercato continuerà in questa direzione unidirezionale senza fare eccezioni oppure senza dare delle preferenze?

Tanto per cominciare, iniziate a guardare QUESTO POST, e iniziate a farmi un’idea di quanto potrebbe accadere.

Secondo punto. Più volte vi ho detto di porre l’attenzione ai tassi reali. Ricordate? Per l’equity ho più volte ricordato qual’era la soglia del dolore. 1% e in questo grafico si vede bene. Già… ma si vede cosa? La correlazione tra il tasso reale e il P/E forward 12m che rappresenta secondo me il parametro di redditività più importante per l’equity.

Non un bel segnale per l’equity il fatto che i tassi reali sono BEN oltre la soglia dell’1%. Ma lato bond?

Obbligazioni: da considerare!

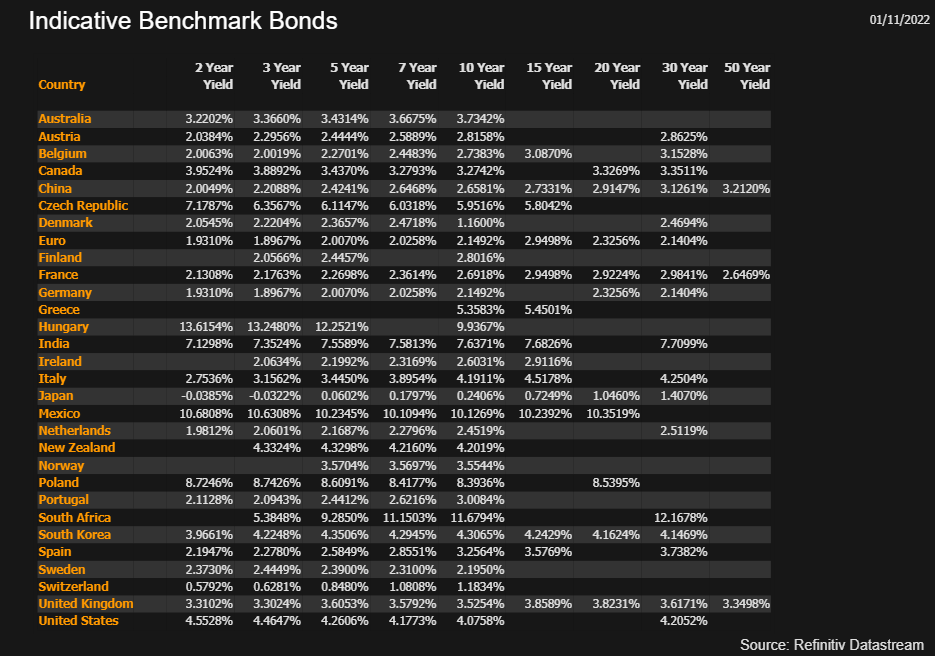

Ovvio, tutto dipende dalle aspettative di inflazione e dalla geopolitica, ce lo siamo detti mille volte. Però da questo grafico si evince che alle valutazioni attuali, e tenendo anche dell’orologio economico citato prima nel link, le valutazioni obbligazionarie cominciano a sembrare allettanti. Nell’ultimo secolo, i Treasury statunitensi a 7-10 anni hanno fruttato in media un rendimento reale dell’1,5%. Considerato che al momento i rendimenti reali sui titoli decennali statunitensi sono all’1,59% (al 25 ottobre 2022), le valutazioni delle obbligazioni a lungo termine sembrano più interessanti di quanto non lo siano state negli ultimi dieci anni.

Chiaro, gli ultimi anni non fanno testo, però soprattutto il gap dall’equity e appunto lo scenario recessivo alle porte che dovrebbe proprio privilegiare PRIMA i bond e POI l’equity, fa pensare che forse, nel panorama delle possibilità di investimento, le obbligazioni malgrado tutto dovrebbero non fare male, e quantomeno recuperare un po’ di terreno perso. Non tutto sia chiaro. Più dell’equity? Ecco il dilemma.

Ma in queste condizioni, ha senso “fare il salto” e vendere bond e compare azioni? Non ve lo dico io, ma forse leggendo questo post avete la risposta.

STAY TUNED!