in caricamento ...

BACK TO THE RISK! Via la Volcker Rule, la storia diventa statistica

C’è poco da fare. La storia non insegna nulla. Quanto è accaduto non è servito da lezione ma solo come “spauracchio” per cambiare le regole per un po’ di tempo ma poi, quando ormai sembra che tutto si sia sistemato, si può tornare alle condizioni originarie e le banche USA possono nuovamente speculare come ai ben tempi.

Non importa quindi se in passato, andando ai 180 km/h in autostrada ci sono stati incidenti con tante vittime. Ormai sono anni che con le regole nuove, ai 130 km/h, non ci sono più grandi incidenti… e allora perché non togliere il divieto e permettere nuovamente di viaggiare ai 180 km/h?

Ovviamente ho estremizzato con una storia di fantasia ma, credetemi, la logica è questa.

Come si può pensare che in futuro non ci siano più gli eccessi che hanno poi portato alla crisi subprime? Come si può essere tranquilli proprio oggi, con un mercato inondato dalla “bolle della liquidità”, a dare maggior operatività al sistema bancario?

Vi state chiedendo cosa mi è preso. Ve lo scrivo subito.

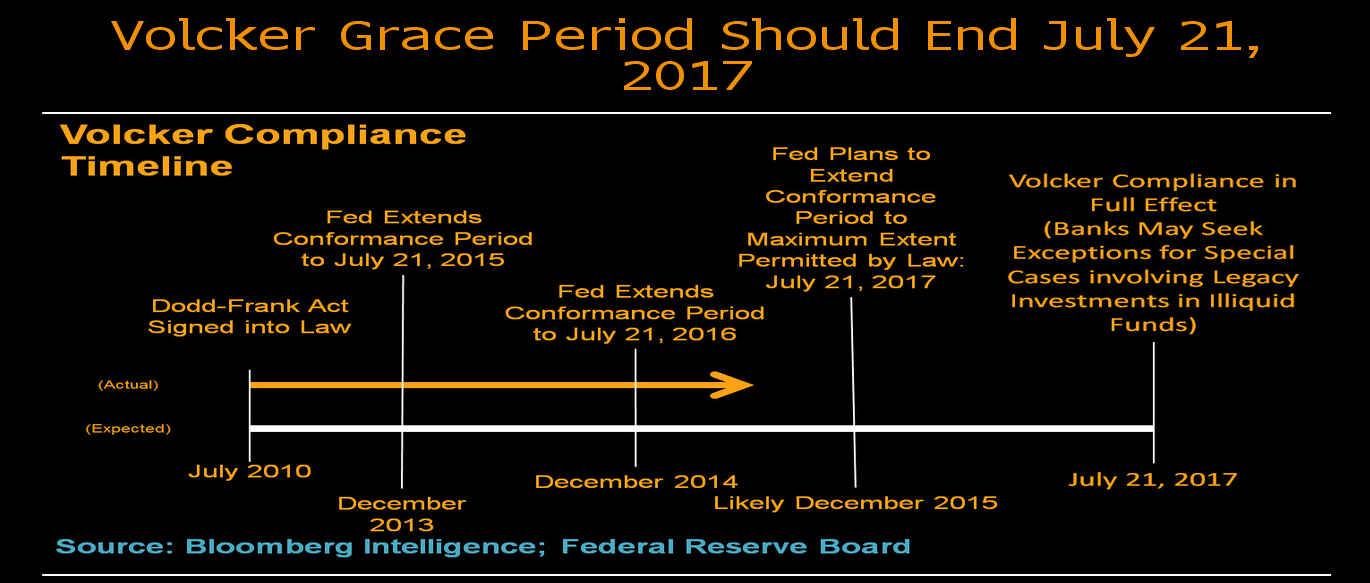

NEW YORK – Nuovo colpo alla riforma di Wall Street varata nel 2010 dall’amministrazione Obama, in risposta alla crisi finanziaria del 2007-2008: le autorità di vigilanza statunitensi – compresa la Federal Reserve – hanno svelato un piano per allentare la cosiddetta ‘Volcker Rule‘ e spazzare via molte delle restrizioni imposte alle banche per limitare i comportamenti a rischio. Un sospiro di sollievo per i colossi bancari di Wall Street, che potranno così tornare ad alcune pratiche che erano state vietate dalla legge Dodd-Frank. [Source]

Cosa che poi è avvenuta nella realtà. Bye Bye ‘Volcker Rule’, una manna dal cielo per le grandi banche USA che si erano viste limitare le funzioni e l’azione sui mercati finanziari, visti i limiti di utilizzo del capitale proprio che ora potrà utilizzato anche per speculare ( e non solo per “garantire” i correntisti ). Ecco alcune delle novità previste.

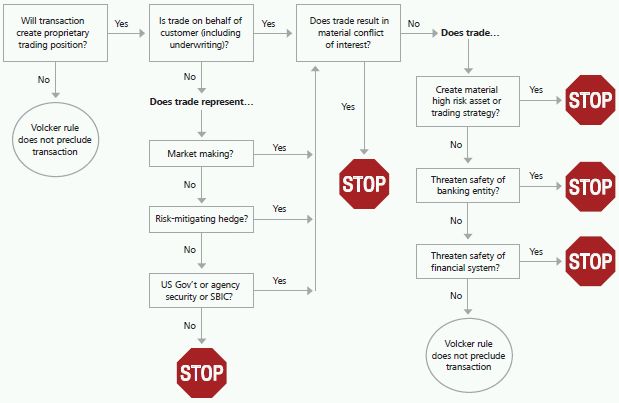

(…) Tra le novità più significative proposte quella secondo cui le banche non dovranno più provare che ogni loro attività di scambio non sia a fini speculativi. Inoltre alle banche sarà permesso di intraprendere con maggiore libertà attività di copertura dei rischi (hedging) per proteggersi dei pericoli legati ad altri aspetti del proprio business. Un aspetto quest’ultimo che era stato vietato dalle norme dell’era Obama, secondo le quali le banche devono sempre dimostrare alle authority che ogni attività intrapresa non comporti dei rischi specifici. (…)

E quindi i derivati, la speculazione, e tutto quello che riguarda la finanza più aggressiva avrà con quella che hanno ribattezzato la Volcker 2.0, carta bianca ed ogni banca avrà la possibilità di tarare il tutto secondo le proprie esigenze. Tanto noi sappiamo qual è l’esigenza principale no? Il PROFITTO, obiettivo numero uno in un mercato che dovrebbe essere un ritorno al Far West ma con qualche controllo in più (discutibile) e quindi nuovamente Far West.

Ormai il dado è tratto . La FED ha approvato all’unanimità un documento di 373 pagine, che delinea le modifiche alla Volcker Rule che quindi significa, per farla breve, un “ritorno al rischio”.

Volcker Rule: appena “completata” e subito cancellata

BACK TO THE RISK!

E per la cronaca arriveranno anche delle modifiche agli stress test. Ora considerati troppo complessi.

Non so voi ma a me sembra proprio un modo per tendere al suicidio controllato.

E la cosa curiosa è come si stia ampliando lo spread con le banche dell’Eurozona. Non parlo di differenziale di rendimento ma di differenziale di NORMATIVA. In Eurozona ci dobbiamo districare con Basilea 4, addendum BCE, requisiti stringenti a livello di indicatori di bilancio, Mifid2, accantonamenti di bilancio sempre più generosi, obbligo di cessione di NPL, e poi dall’altre parte del mondo, in un contesto di GLOBALIZZAZIONE FINANZIARIA assoluta viene permesso di fare di tutto e di più? Come è possibile scindere i due mercati in modo così netto a livello di normativa?

Bye bye Volcker Rule…

E come non pensare che questi squilibri faranno sì che le banche si “adegueranno” (parliamo dei grandi gruppi internazionali) approfittando delle maglie larghe e quindi, anche se in Europa, sfrutteranno la situazione nel miglior modo possibile?

Quanto è accaduto è l’ennesima (ormai superflua) situazione che illustra il ruolo dominante delle grandi lobby bancarie che alla fine fanno il brutto ed il cattivo tempo, fregandosene di quelli che sono i rischi che ne derivano. Tanto poi i super bonus saranno incassati dai manager e se poi qualcosa va storto, ai risparmiatori restano le briciole.

La storia non ha insegnato un c***o. Ma al risparmiatore spero abbia insegnato qualcosa. E se non l’ha fatto, allora è giusto che il sottoscritto quantomeno abbia fatto al sua (piccola) parte per metterlo in guardia, per evitare che non diventi mera statistica, cosa è che per le istituzioni, evidentemente, è già diventata.

PS: volete vedere quanto conta il trading nelle Big Bank USA? Eccovi serviti. Con la Volcker 2.0 questi profitti metteranno il turbo. Altro che Incidenti in autostrada…

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia.

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Negativo su cosa? Ho semplicemente spiegato le cose. Anzi, ora il mercato può addirittura gonfiarsi ancora di più e quindi non sei contento? Guadagni a profusione! Ma ti sembra un mercato sano? A me no e in questo posto ho scritto quello che penso. Punto.

pistolotti inutili che non si sono mai avverati? e cosa è successo nel 2007 con la Lehman fallita ? con la più rande nazionalizzazione delle altre banche a spese del contribuente ? ma forse” lametta da barba ” allora era ancora imberbe !

Sempre negativo su tutto… Sempre da ridire su tutto… Pistolotti inutili, che non sono sono mai avverati e non servono ad un tubo se non a instillare un dubbio. Boh…