in caricamento ...

Avanti con il “NEW NORMAL”. Così è deciso

I rendimenti negativi sono figli di una politica monetaria ormai diventata “normale” a livello mondiale. Se non fai anche tu il tuo bel Quantitative Easing vieni deriso perché non sei alla moda… ovviamente sto scherzando, ma il QE rappresenta oggi la normalità ed i mercati ne sono drogati in modo assoluto.

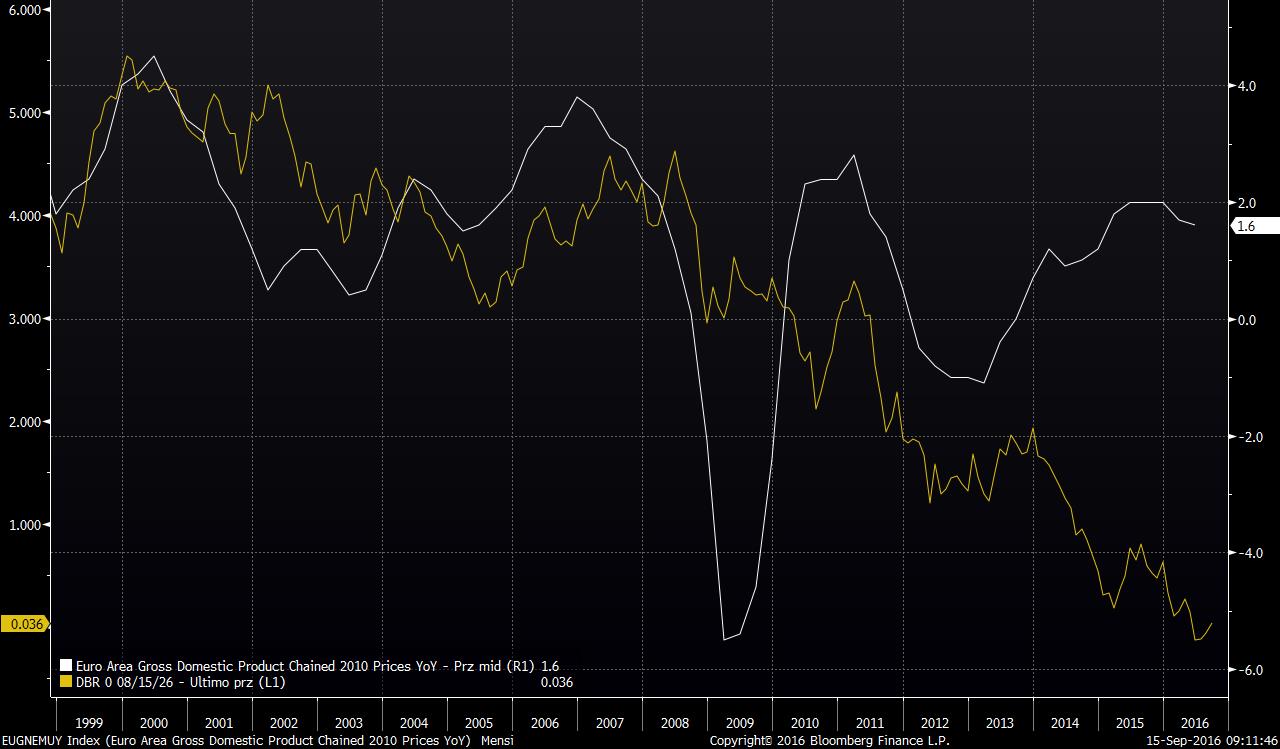

Spero però che sia chiaro a tutti una questione. La politica ZIRP (Zero Interest Rate Protocol), che poi diventa NIRP (Negative Interest Rate Protocol), soprattutto in Europa, ha avuto effetti di certo NON stimolanti per l’economia. Anzi, a conti fatti, diventa quasi una correlazione diretta l’andamento della crescita economia e la tendenza dei tassi di interesse.

Più diminuiscono i tassi e più la crescita economica frena, portandoci verso la deflazione.

Crescita PIL Eurozona e rendimento BUND 10yr

Come vi ho già detto in altra sede, il 30% dei bond in Eurozona sono oggi a rendimento negativo. il 30% signori. Per questi bond, praticamente dovete pagare per farvi “custodire” i soldi dalle aziende emittenti. E la grande fautrice di questo nuovo mondo è proprio la BCE che compra una quantità esorbitante di bond ogni mese, con la possibilità addirittura che aumenti la “gittata” del suo bazooka.

Draghi, con questo suo QE, ha sicuramente salvato il debito sovrano dei paesi più deboli, rendendo il debito pubblico un problema un po’ meno urgente e permettendo anche a molte aziende di finanziarsi a tassi ridicoli.

Signori, follia pura, ma è così. Malgrado questo, la crescita economia, latita. E non solo la crescita, visto che l’inflazione addirittura diventa deflazione con la popolazione che tende ad impoverirsi.

E le stesse aziende, poi, investono sempre meno. I soldi si fanno con la finanza. Le banche vanno in crisi perché i margini sono sempre più risicati. E l’economia reale? Nulla signori, l’economia è di carta ed è apparentemente diventa reale.

Dopo il post che vi parlava della FED ormai schiava del sistema, alcuni di vuoi si sono ulteriormente incuriositi sia sul ruolo della BCE e sull’efficacia del QE Europeo. Un lettore l’altro giorno mi manda un’email chiedendomi se potenzialmente esiste un limite alla politica di QE. La risposta è semplice: NO. Teoricamente le banche centrali possono fare cose inimmaginabili. Ne è l’esempio proprio il caso più estremo, la BoJ che dopo aver comprato debito governativo a manetta, decide di tuffarsi nel mondo azionario, diventando il possessore del 60% degli ETF azionari sul Nikkei.

Ditemi se questo, secondo voi è normale.

La BCE forse non arriverà a tanto, ma di certo la strada presa da Mario Draghi non è poi così distante dalle visionistiche e pionieristiche operazioni espansive di Kuroda ed Abe. E anche in questo caso, comunque, il QE non è efficace come dovrebbe.

Ma questi dati sono sotto gli occhi di tutti ed ormai è chiarissimo che aumentare ancora il QE non risolve la questione “crescita economica” soprattutto in una realtà così frastagliata e fragile come l’Unione Europea. Se però si leggono diverse analisi, troverete motli personaggi che invece “benedicono” un’ulteriore accellerazione del QE. Sono i “servi della finanza”, coloro che vivono sulla carta e sulla ricchezza artificiale generata dalla politica monetaria. E sono proprio loro quelli che sanno che il QE è necessario soprattutto per continuare ad ingrossare la bolla (ed ingrassare qualcuno).

E oltre a questo però, c’è anche la consapevolezza che il sistema finanziario ormai è condannato a questo percorso, perverso, infruttifero nel lungo periodo, profondamente dannoso ma necessario per mantenere lo status quo.

A questo punto però occorre porsi una domanda: visto che ormai è molto chiara l’inefficacia del QE da una parte, ma anche i grandi rischi per i mercati e per la finanza dall’altra nel caso in cui ci fosse un’interruzione degli acquisti, con ovvie conseguenze anche sull’economia reale ( i guadagni magicamente scompaiono…), è meglio:

a) continuare questa farsa, con asset sempre più cari, ma allo stesso tempo un’economia che non ripartirà mai, con ulteriore impoverimento delle masse ed un conseguente appiattimento del sistema?

b) oppure conviene dire “BASTA”, accettare la sconfitta, lasciare che il mercato e la “natura” riprenda il possesso della situazione, con un conseguente schiaffone con effetti collaterali ben poco definibili, ma con la speranza che un giorno l’economia reale possa tornare a regnare sovrana, con quindi una ripartenza del naturale ciclo economico?

Questa è la domanda che occorrerebbe porsi. Nella realtà però, il problema però non esiste perché il “sistema” (banche centrali, grandi banche d’affari e grandi multinazionali) ha già fatto la sua scelta e sapete benissimo qual è: mantenere il più possibile lo “status quo” evitando shock sistemici, anche a scapito di quello che noi chiamiamo FUTURO.

Siamo quindi costretti a “subire “ questa realtà. E cosa possiamo fare? Nulla, ma proprio nulla. Dobbiamo imbestialirci ed iniziare a scrivere pst e commenti bellicosi? Potremmo anche, ma sarebbe tutto inutile.

Ora bisogna capire qual è lo stato di salute dell’economia REALE e fin dove le banche centrali possono e vogliono ancora intervenire per drogare il drogabile.

Tutto il resto ne sarà una conseguenza. E noi saremo costretti a subire, nel bene e nel male, nel breve, nel medio e nel lungo periodo, questa realtà.

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

The New York Times

31 Dicembre 2038

Il Dow Jones chiude l’anno in progresso del 6,99% in difetto dello 0,01% rispetto quanto programmato dal ministero della verità nel piano quinquennale deliberato all’unanimità il 1 Aprile 2035. Il leader si scusa con la popolazione per l’errore. Il comitato rende noto altresì che la ricchezza pro/capite ha raggiunto 12,35 trilioni di dollari come programmato a inizio anno. Anche per l’anno prossimo verrà confermata la possibilità per ogni cittadino di fascia A a spendere 1500 dollari ogni mese, 1000 dollari per ogni cittadino di fascia B e 500 per la fascia C. La spesa potrà essere effettuata utilizzando la carta elettronica sottocutanea che ogni cittadino libero porta con sè dalla nascita. Il numero dei generi merceologici acquistabili passerà dal prossimo 1 gennaio da 73 a 74. Si comunica poi che l’indicatore di felicità che ha sostituito tutti gli obsoleti dati economici in un unico ed esaustivo indice è passato da 133,4 a 133,8. Sicurezza e stabilità per ogni cittadino di questo paese per gli anni venturi.

L’economia cresce (o non cresce) per tanti motivi. Cresce perchè circola il denaro; non cresce perchè manca fiducia, c’è più paura del futuro, la gente invecchia, pochi fanno acquisti (che invece sarebbero consequenziali con delle riforme); tutte cose che spingerebbero l’inflazione, che è il risultato di un aumento della domanda rispetto all’offerta.

I soldi fanno soldi: la finanza ha sempre lavorato così, non da oggi.

L’Italia – ma l’abbiamo guardata da vicino? – cresce quasi zero: comunque l’inflazione è zero e, se guardiamo quanto cresceva in un passato non lontano rispetto all’inflazione (ufficiale), si ha ben poco di diverso da zero. Considerata la globalizzazione, il trend della popolazione, la capacità di sviluppo della stessa (cioè le tasse, la burocrazia, la corruzione, insomma gli italiani), non mi sembra neanche troppo male (si può avere anche inflazione senza crescita reale! O anche recessione). Poi mancano gli investimenti.

Non credo che la Bce possa sentirsi libera di smettere il QE: se lo facesse dovrebbe avere un progetto serio e la realtà ci dice che l’Italia – e anche l’Europa – è in un impasse sociale, culturale, esistenziale acquito (e al tempo stesso causa di) da problemi economici che diventano tendenzialmente posizioni politiche. Il QE non risolve i problemi ma permette di galleggiare un po’: l’importante è non esagerare; come sempre.

Concordo: game over.

Si azzera il punteggio (il debito) e

si rincomincia il gioco.