in caricamento ...

ALERT: un assurdo tecnicamente non sostenibile

Ormai i mercati finanziari ci hanno abituato a situazione quantomeno anomale se non addirittura paradossali. Però queste anomalie devono essere analizzare per capire cosa, nell’effettivo, sta accadendo.

Quanto ha segnalato il Financial Times nel weekend non è certo una normalità. E’ un assurdo che però deve essere ragionato.

Nella mia ormai pluriennale carriera in questo mondo, mai mi era capitato di ritrovarmi con un mercato dove:

– Cash

– Bond

– Equity

Tutte e tre queste asset class si vadano a ritrovare con quella che potremmo definire una “Yield Compression”, dove il rendimento di liquidità, obbligazioni e azioni è lo stesso.

La spiegazione è semplice. Curva dei rendimenti appiattita se non a tratti invertita, che porta l’investimento in bond ad essere parificato a quello cash. Ed equity che è allineato a livello di P/E forward.

Per assurdo, facendo un ragionamento molto basico, chiaramente parametrando tutto al concetto di rischio, è evidente che a questi livelli è molto più remunerativo il mondo obbligazionario che non l’equity. E se oggi il cash rende così tanto, possiamo considerarlo momentaneo visto che in futuro (lo si vede appunto dai rendimenti dei bonds) i tassi tenderanno a scendere (il premio al rischio della duration si va a compensare, in questo momento, con le previsioni di ribasso dei rendimenti, il che rende la curva piatta).

Proprio per parificare a livello qualitativo le cose, il confronto è tra equity e corporate bonds, proprio per considerare anche l’impatto del rating e del rischio emittente, il che rende molto più allineata l’analisi con le azioni.

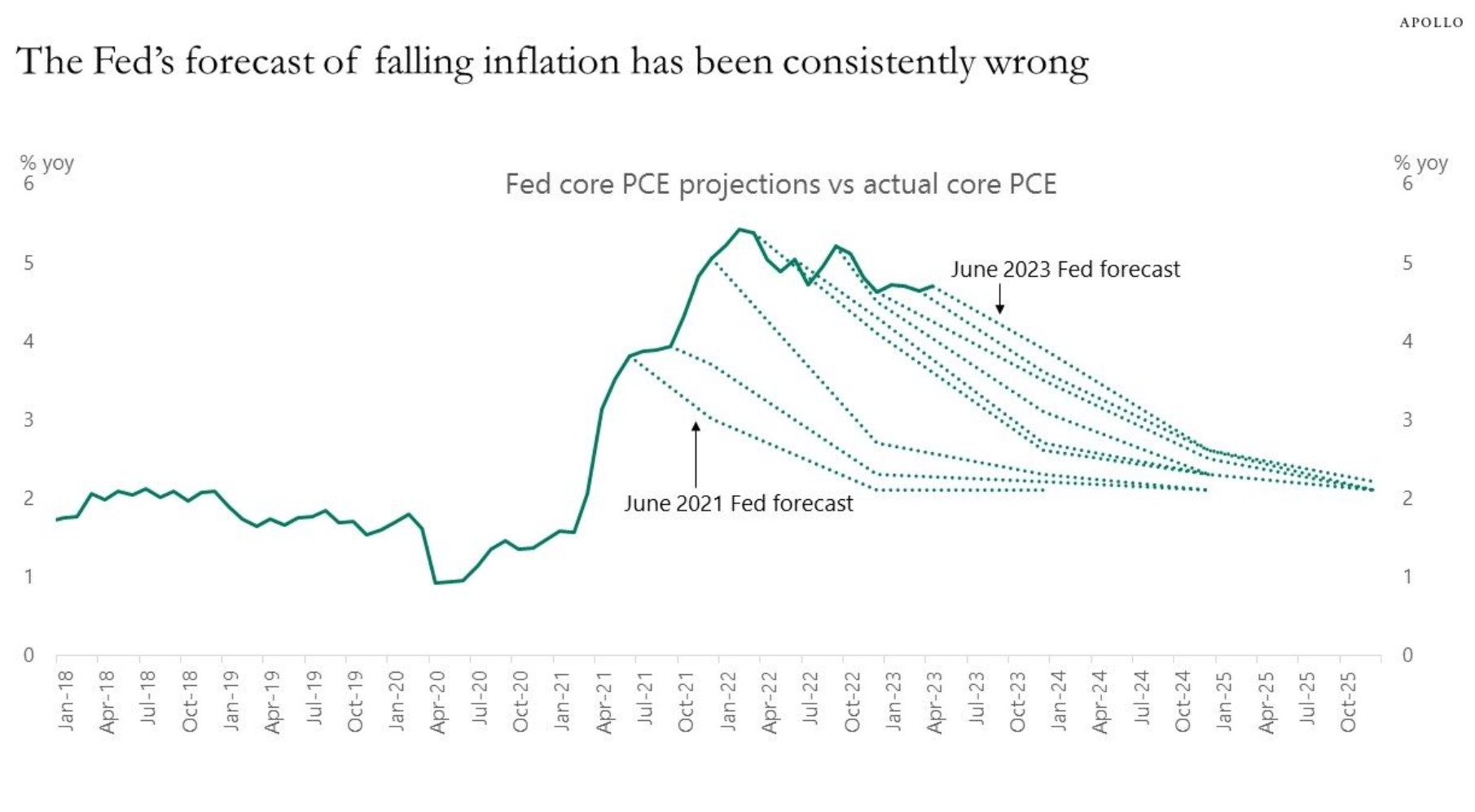

FOMC: quando le previsioni sono sempre sbagliate

Ultima considerazione che rende ancora più consistente il fatto che questa situazione è quantomeno temporanea. Il mercato sconta oggi quello che dovrebbe essere un importante “correzione” del tasso inflazione quantomeno nel USA. Però cari lettori, queste previsioni sono quelle che lo stesso FOMC ha comunicato e che, come è noto, sono ampiamente discutibili.

Il motivo?

La Fed si sbaglia costantemente sull’inflazione. Ma non lo dico io, lo dice la statistica e quindi, siamo così certi che effettivamente il mercato oggi sconti in modo corretto il futuro? Infatti le ultime previsioni del FOMC indicano un’inflazione core che entro un anno scenderà al di sotto del 3%.

Vorrei ricordarvi che questa è stata la previsione per ogni riunione della Fed negli ultimi due anni. Peccato che poi questa previsione sia stata sempre smentita dai fatti. L’unica certezza che abbiamo oggi è che l’inflazione, ancora al 5%, rimane troppo alta e che il famoso 3% resta per l’ennesima volta tutto da dimostrare. Come la coerenza di un mercato che oggi, indifferentemente da liquidità, bond o equity, tende a parificare per tutti il rendimento.

STAY TUNED!

–

sei in buona compagnia….

“Per la prima volta in assoluto il rendimento di liquidità, obbligazioni e azioni è lo stesso”, ha affermato Luca Paolini, chief strategist di Pictet Asset Management. “Se sei un investitore statunitense dovresti probabilmente acquistare obbligazioni perché in termini aggiustati per il rischio ti danno di più”.