in caricamento ...

FED: quando le colombe cambiano direzione

Lo so che potrei sembrare noioso, ma purtroppo per voi, il tasso inflazione è elemento determinante per l’analisi intermarket. E quindi, cercare ci capirne i comportamenti diventa la base per poi ragionare su tutto il resto.

E se ci pensate, l’analisi intermarket diventa perfetta se poi andiamo a ragionare sulle attuali dinamiche di mercato e sul ruolo delle banche centrali. Ma andiamo con ordine, perchè ci sono degli elementi che mi hanno incuriosito.

Intanto mi sembra chiaro che anche le più pacifiche colombe della Federal Reserve hanno dovuto mettere da parte i loro sogni di tagliare i tassi velocemente. L’inflazione resta serenamente sopra al 2%, e non sembra avere intenzione di fermarsi. E mentre l’economia americana ha fatto alla fine un rally timido, crescendo solo dell’1,6% nel primo trimestre, tutti gli occhi sono puntati sui prezzi che, come i teenager ribelli, non vogliono saperne di abbassarsi. Prezzi alias inflazione.

MI sembra chiaro che la FED può solo subire il mercato. Tornare ai tagli dei tassi adesso resta utopia. Alla FED non resta che una di queste soluzioni:

- rallentare il “quantitative tightening” (che suona come una dieta, ma per l’economia)

- fare un po’ di magie con i regolamenti bancari

- annunciare che stamperanno meno titoli di Stato a lungo termine.

L’indice CPI core, che aveva fatto un breve tuffo sotto il 3% a metà del 2023, ora si è arrampicato a circa il 3,8%. E per non parlare dell’inflazione immobiliare che corre più veloce degli affitti, che invece sembrano aver perso il treno della crescita proprio nell’anno delle elezioni USA. Magheggi anche sulle emissioni governative per illudere i mercati? Non le escludo. Ma tutto poi si pagherà con gli interessi.

E il mercato del lavoro?

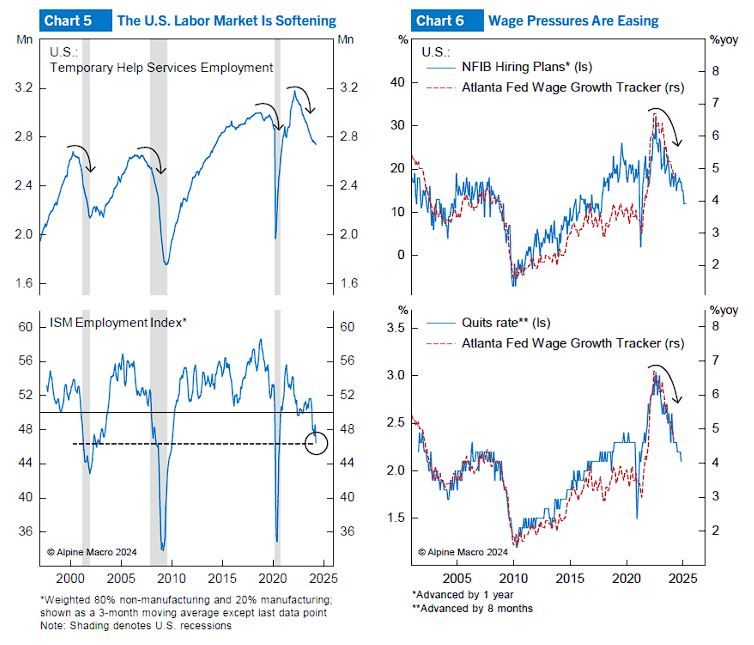

Vero, rispetto al picco inflattivo, oggi il CPI è molto migliore e allo stesso tempo quel mercato del lavoro così resiliente sembra volersi indebolire un po’. Ricordate? Come ha detto Powell, la Fed è “pronta a rispondere a un inaspettato indebolimento del mercato del lavoro”.

Ops.. quindi a conti fatti, se il mercato del lavoro rallenta, la crescita economica non soddisfa più di tanto, la FED potrebbe aggressivamente tagliare i tassi? Bel problema Mr Powell, proprio ora che anche le colombe sono tornate al nido in attesa di tempi migliori.

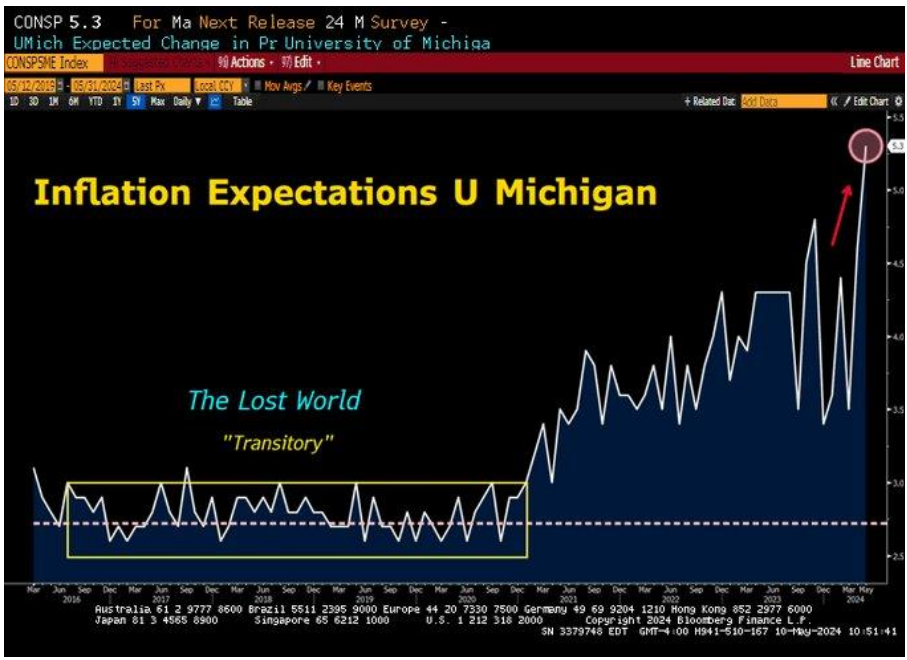

Anche perchè poi i dati escono fuori contrastanti e il mercato va in confusione. Ma quando mancano le certezze, cosa possiamo aspettarci? Un esempio su tutti. L’indice di attesa inflazione a 30 anni (lo so che è una scadenza folle ma il ragionamento ha un senso) dell’Università del Michigan ha fatto un qualcosa di molto strano. Vola al 5,3%.

Questo accade proprio dopo una fase di lateralità, una prima esplosione inflattiva e ora che succede? Nuovi MASSIMI! Il segnale secondo me è chiaro. Innanzitutto ovvio quanto più volte detto in passato.

Il target 2% ormai è pura filosofia, tale livello dovrà essere alzato quantomeno al 3%. Seconda cosa, dobbiamo imparare a convivere con un tasso inflazione costantemente più alto. Terza cosa, occhio alle facili illusioni. L’inflazione non ha ancora finito di soprenderci anche nel breve.

STAY TUNED!

–