in caricamento ...

THE PRICE TO PAY: AMERICAN JOBS PLANS per la ripartenza USA

Il fatto che molti lettori siano “silenti” non significa che i post interessino poco o che ci siano pochi lettori. Spesso mi viene detto che non si ha nulla da aggiungere. Per carità, onorato di soddisfare le vostre curiosità ma sono convinto che ci sia sempre qualcosa in più da dire, visto l’alto mio grado di incompetenza di fronte a tanti mostri sacri della finanza internazionale.

I miei ultimi post, però, qualcosa hanno smosso. Non solo gli eccellenti scritti di Alberto sul mondo BITCOIN (leggeteli per capire un mondo che sarà sempre più protagonista), ma anche i miei ultimi articoli sul debito. Qualcuno inizia a farsi la fatidica domanda: ma cosa diavolo sta accadendo???

In questo post, mi concentrerò soprattutto sugli USA, sia perché resteranno ancora il mercato “focus” per antonomasia, ma anche perché proprio negli USA c’è una maggiore chiarezza su cosa sta accadendo e, soprattutto, cosa potrebbe accadere.

Andiamo con ordine e cerchiamo di fare luce sul Governo Biden, che con una maggioranza decisamente risicata cerca di portare avanti un qualcosa di pazzesco, di cui abbiamo già parlato ampiamente: un piano di spesa fiscale unico nella storia, tanto da ridicolizzare (quasi)quanto fatto sino ad ora.

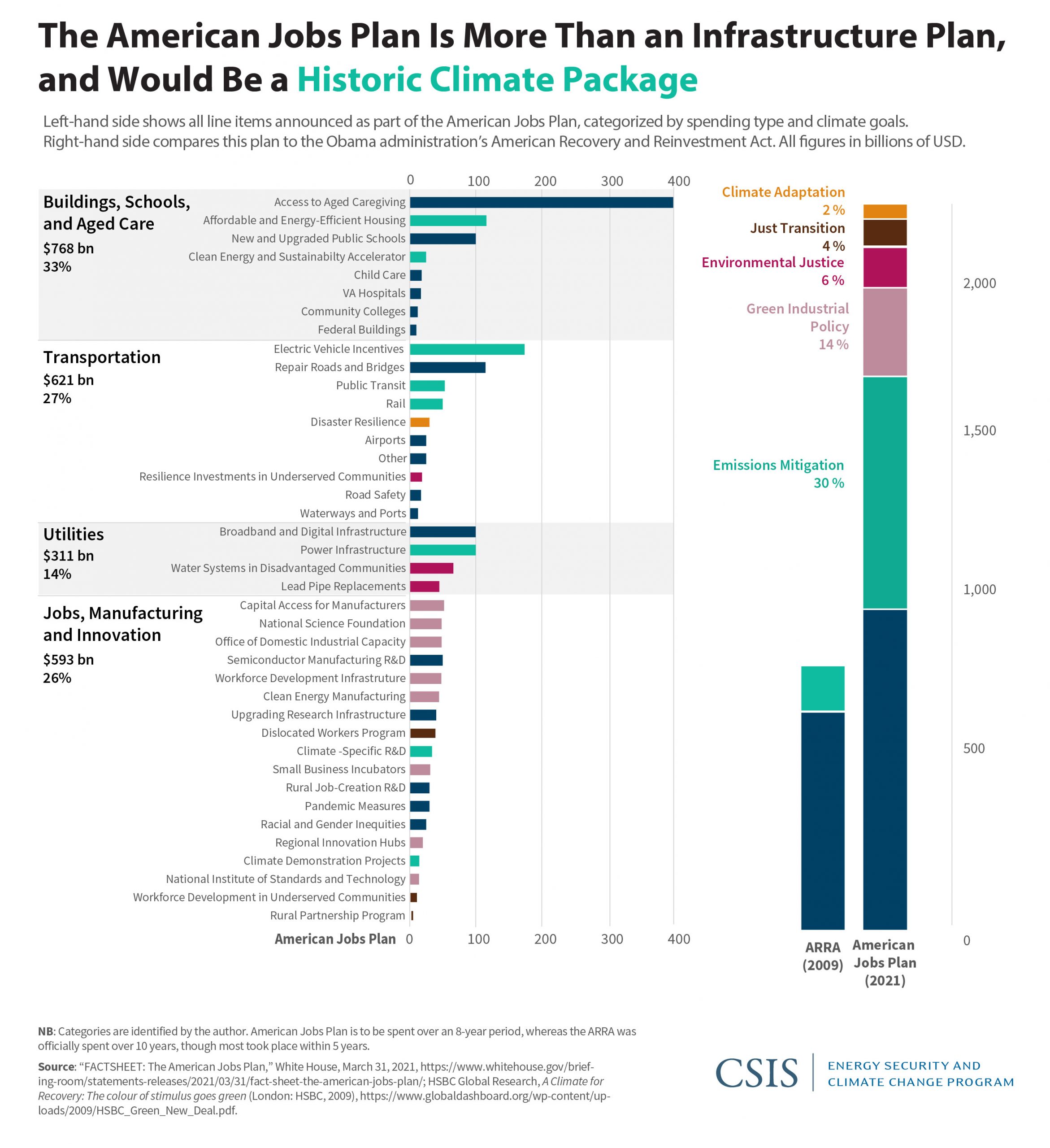

Secondo l’American Jobs Plan, 2.300 miliardi di dollari USA verrebbero investiti nei prossimi otto anni per rispondere ad alcune esigenze “infrastrutturali” di tutti i tipi: trasporti, ricerca e sviluppo, manifattura, lavoro, banda larga, assistenza per anziani e disabili e chi più ne ha, più ne metta. Insomma una vera bomba di investimenti in tutti i settori.

Evviva evviva: un Piano Marshall per gli USA che farà ripartire tutto per tanti anni. Ok, non odiatemi ma voglio subito frenare gli entusiasmi. Prima domanda, banale e stupida ma anche realistica. Perché non ci abbiamo pensato prima, visto che era così facile? Ok, andiamo avanti, perché tanto a questa domanda risponderemo indirettamente dopo perché, ricordate bene, TUTTO ha un prezzo.

Domanda numero due che diventa a questo punto urgente. La teoria è molto bella ma…dove si prendono i soldi?

American Jobs Plan: dove si prendono i soldi?

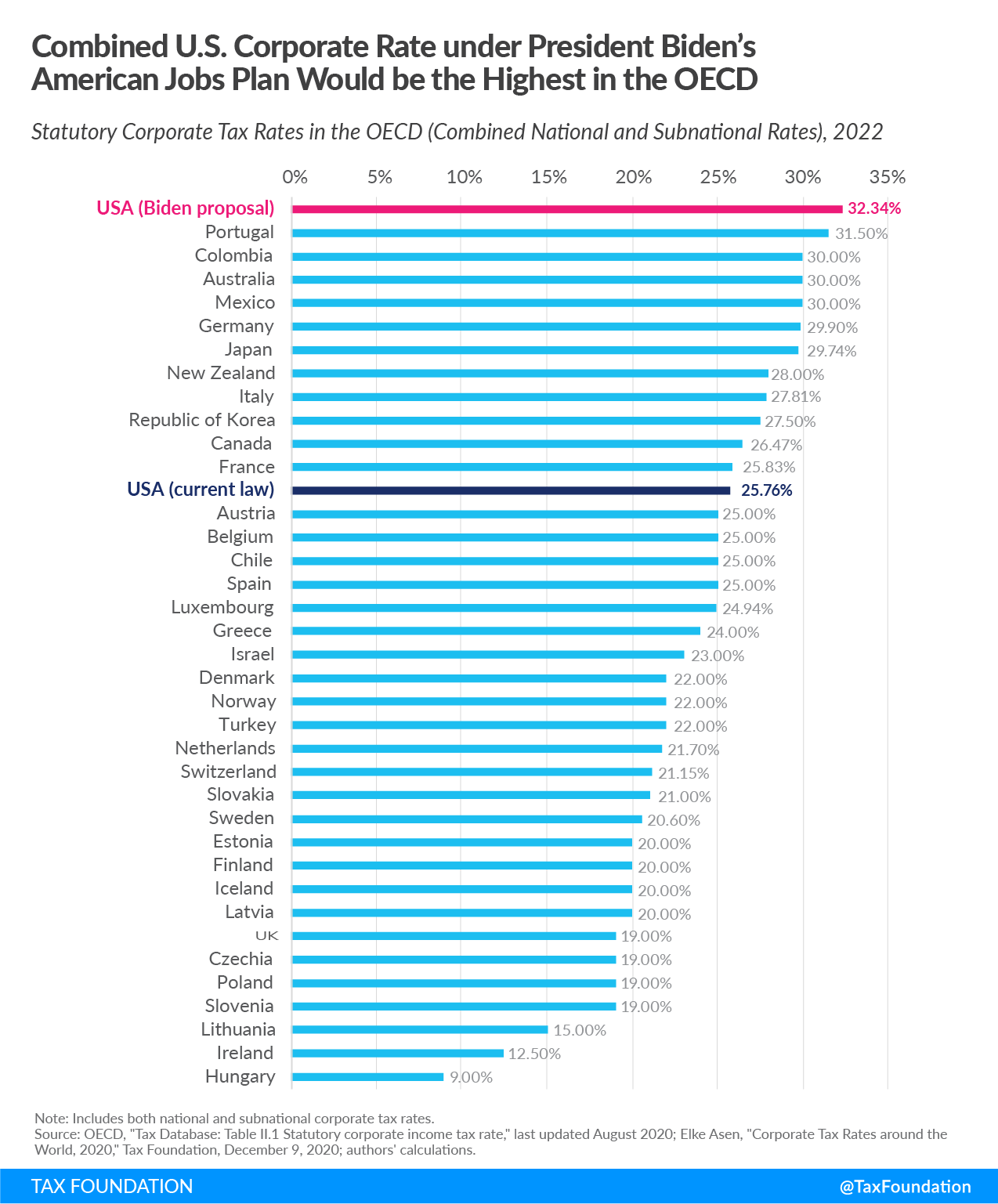

Voi direte: dal deficit, ma il deficit ed il sovradebito conseguente NON deve essere per sempre, e allora bisogna rientrare. Qui le scuole di pensiero sono diverse. L’idea attuale di Biden è quella di portare le imposte sulle imprese al 28%. Incasso previsto 2.000 miliardi di dollari USA in dieci anni. Ma potrebbe anche essere maggiore l’impatto fiscale, tanto da mettere l’imposizione fiscale ai vertici del mercato.

Detto in soldoni, tale imposizione fiscale significherebbe per le aziende USA una diminuzione degli utili di circa il 8-10% rispetto alle stime attuali per il 2022, più tutte le conseguenze negative sulla concorrenza. In primis cinese.

Fin qui tutto bene, ma cosa succederà ai mercati finanziari, e come la prenderanno? Al momento sapete benissimo come si sta comportando Wall Street. In modo che definirei “attendista” o propositivo, sperando nei vaccini, nella ripresa, nella ripartenza globale. Si punta tutto, quindi, sulla ripresa violenta degli utili, che si sperano nel 2021 almeno a +25/+30%. Se si raggiunge una mediazione, con una pressione più limitata, è tanto di guadagnato dai mercati (lasciando però delle voragini da altre parti) ma capite come tanti, tantissimi equilibri sono molto labili.

(…) L’avanguardia della finanza potrebbe rivelarsi di buon auspicio per l’insieme dei bilanci. Le società nell’S&P 500 dovrebbero registrare un aumento dei profitti del 25% stando a Refinitiv, il maggior incremento dal 2018 quando furono sostenuti dagli sgravi fiscali varati da Donald Trump. FactSet prevede al momento una crescita leggermente inferiore, del 24,5%, ma aggiunge che, considerando la tendenza storica delle aziende a battere le attese confermata dai primi conti già arrivati di marchi minori, può diventare un exploit ancora più raro: un rialzo finale del 28% o più, che nei calcoli del senior analyst John Butters rappresenterebbe l’impennata più significativa da dieci anni a questa parte. (…) [Source]

Come abbiamo letto più volte in questo anno… #andràtuttobene.

Eccovi il link all’American Jobs Plan.

STAY TUNED!

–

NO, caro Danilo, la tua competenza è decisamente SOPRA LA MEDIA,… fidati…

Il fatto è tu ti ostini ad argomentare mettendo in campo la tua … COMPETENZA RAZIONALE, mentre la “massa”, che comprende pure i tanti “mostri sacri della finanza internazionale” ha un approccio più “pragmatico”, alcune volte anche più ” facilone”.

E’ quella cosa che, ogni tanto, anche tu riconosci, e alla fine, arreso, ratifichi…..

I Mercati Finanziari sono così … prendere o lasciare…

Si dice che i Mercati “anticipano” di 6-12 mesi gli accadimenti futuri…..

ma la cosa NON E’ SIMMETRICA… perchè questo comportamento vale solo per gli accadimenti positivi……Hai mai visto un mercato che 6 mesi prima scende sistematicamente anticipando una recessione o qualche altro fatto negativo?

Invece il mercato, come fa oggigiorno, sale scontando la forte ripresa attesa grazie all’introduzione dei vaccini, alle ri-aperture delle economia, alla crescita degli utili ect ect…

Pensi che il Mercato una volta preso atto che i fattori di cui sopra sono diventati realtà, scenda, come se fosse un classico ” sell on the news ” ??

Ma neanche per idea, scenderà, se scenderà, per altri catalizzatori…

Interpretare correttamente questa ” ASIMMETRICITA’ ” è forse il segreto per evitare di inondare di allarmi su discese o su cicli in esaurimento che si rivelano poi totalmente infondati

In fondo non è così difficile, pensa che molti ci riescono in modo indiretto, senza nemmeno sapere cosa dicono o scrivono….semplicemente affermando che si continuerà a salire…..

Detto questo, non sto dicendo che si continuerà a salire a priori, ho solo cercato di essere “pragmatico” silenziando, per il momento i ragionamenti razionali…..

Per finire rispondo alle 2 domande che proponi nel post….

1) …” perchè non ci abbiamo pensato prima … ( a tutti questi interventi monetari e fiscali) , visto che era così facile? ” ….. Semplice, prima non era necessario, perche si saliva già, .. quando il grande ciclo decennale 2009-2019 era in esaurimento si sarebbe intervenuti, e questo anche al netto della tragedia pandemica che ci ha colpiti

2) ” Dove si prendono i soldi” ( per finanziare il tutto )….. lo dici tu stesso, dal defici, dal Debito….. tu dici che prima o poi si dovrà rientrare? CONCORDO… ma non si farà nel modo tradizionale che paventi tu…. (e quello che la logica stabilirebbe)…..

Si inventeranno qualcosa quando servirà….. forse il debito sarà in parte monetizzato o troveranno qualche altra diavoleria inventata ” Ad hoc”

Se non fosse così, se prendiamo ad esempio l’ Italia, è impensabile che il Debito sia rimborsato nel metodo ortodosso.. Maggior Crescita versus Minor Deficit , perciò sarebbe impossibile continuare a finanziarsi ai tassi risibili odierni perche saremmo additati come la “Nuova Grecia” dei prossimi anni

Mercato dunque così, prendere o lasciare…. per questo non si ha ” NULLA DA AGGIUNGERE” … razionalmente!!!

Volete 2 micro esempi della pseudo-pazzia del mercato ?

1) (meno conosciuto) Il titolo Capri ( mercato USA, simbolo CPRI.N … e lo cito nello specifico perchè lo conosco meglio di altri titoli, ma potrei citarvene altre dozzine,) nel Marzo del 2020 è crollato a poco più di 5$… dopo 12 mesi il valore si è DECUPLICATO … e a livello di fondamentali non è cambiato granchè ( se ci sarà qualche take-over imminente io non ne so nulla purtroppo) …. ALLA FACCIA degli stellari recuperi degli HI-TECH

2) (di dominio pubblico) Tod’s , ha chiuso in perdita il 2020 e nemmeno negli anni scorsi brillava per i fondamentali ma è bastata la nomina della Signora Ferragni nel CdA per far guadagnare al titolo il 30%. cioè ben 300 Milioni di euro di capitalizzazione guadagnati dal titolo in una settimana scarsa… ALLA FACCIA di chi studia bilanci, fondamentali grafici ect