in caricamento ...

FOMC: perché la FED dovrebbe alzare i tassi di interesse

Abbiamo sempre spiegato perché la FED NON deve alzare il tasso di riferimento. In questo post spiego invece su quali motivazioni (oltre al NAIRU e la necessaria normalizzazione dei mercati) potrebbero poggiarsi l’eventuale rialzo dei tassi di giovedì.

E domani è il grande giorno. La FED deciderà Se alzare i tassi oppure no.

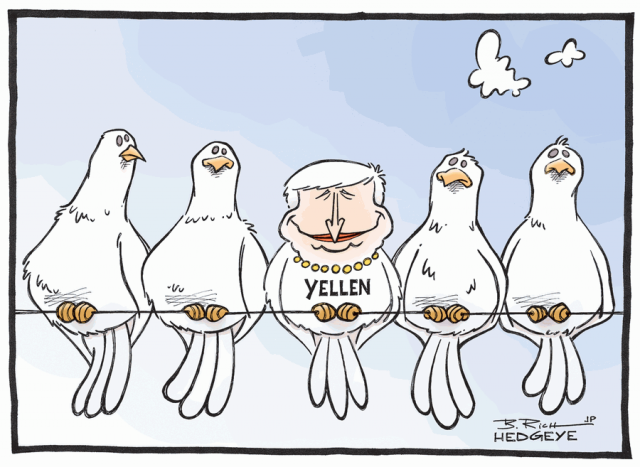

In linea di massima avrete capito che la comunità internazionale ha cercato in modo più o meno pacato di convincere la Yellen ed i suoi collaboratori ad un allungamento del periodo di clemenza, o forse sarebbe meglio dire “sabbatico”.

Sulle motivazioni per cui la FED dovrebbe rimandare il fatidico rialzo ormai ho detto di tutto e anche di più.

In questa sede vorrei invece provare a concentrarmi sulle motivazioni secondo le quali la FED dovrebbe invece cominciare la sua politica monetaria restrittiva.

In altri termini, perché la Federal Reserve DEVE alzare i tassi di interesse?

Innanzitutto, una premessa. Dal mio punto di vista l’unico elemento veramente difendibile è il raggiungimento della cosiddetta “piena occupazione”. Stiamo parlando del “NAIRU”, il “Non accelerating inflation rate of unemployment”.Sarebbe il cosiddetto tasso “naturale” di disoccupazione che non diventa un pericolo per l’inflazione.

Quindi… la FED potrebbe ritenersi autorizzata ad aumentare i tassi perché:

– Il mercato del lavoro ha ormai raggiunto il regime di “piena occupazione” (NAIRU) come detto sopra.

– Vero che alcune economie dei paesi emergenti possono essere vulnerabili ad una stretta monetaria, ma è anche vero che l’economia degli USA (non dimentichiamo che la FED deve innanzitutto fare gli interessi degli Stati Uniti) resta forte e sta assorbendo bene il rallentamento degli EM.

– L’inflazione resta al momento bassa, vero, ma se consideriamo il costo unitario del lavoro , possiamo notare una certa “coerenza” con gli obiettivi FED. Anche se, secondo il mio punto di vista, siamo lontani dal poter dire che occorre intervenire per un aumento del costo del lavoro esagerato.

– L’arco temporale espansivo è stato esageratamente lungo e conviene intervenire prima che la situazione rischi di andare “fuori controllo”.

– Bisogna mettere fine a questa “lacerante” attesa sul primo rialzo FED. Occorre quindi “togliersi il dente” e mettere le cose in chiaro, avvertendo i mercati che comunque si tratta di una manovra “una tantum”.

– E’ palese che la politica monetaria espansiva ha generato una “bolla generale sugli assets”. Quindi è necessario far partire il processo di “normalizzazione “ che dovrà essere il più possibile indolore, cercando di limitare al massimo la volatilità. (Ma questa sarà un’impresa non da poco)

La FED quindi, se deciderà di aumentare il tasso di riferimento, oltre a dare le dovute giustificazioni, SICURAMENTE dirà che si tratta di un primo aumento che per forza non deve essere visto come la partenza di un movimento di normalizzazione aggressivo. Anzi, non escludo che addirittura si vada già a disegnare target temporali per successivi rialzi per il lungo termine.

Però, per certi versi, per gli investitori sarà la “fine del sogno americano”, con il definitivo (fino a prova contraria) abbandono di un’ulteriore botta di liquidità con un eventuale (inutile e pericolosissimo) QE4.

Non mi sorprenderei quindi che, come spesso accade, le borse prima dell’annuncio “minaccino” la FED con movimenti correttivi quasi “pilotati” da sapienti e minacciose mani che vogliono mettere sotto pressione la Yellen.

E poi tanto, cari lettori, prima o poi, la FED i tassi li dovrà alzare, e visto che si tratta di una mossa che è soprattutto psicologica (dal punto di vista economico cambia poco, dal punto di vista speculativo cambia molto).

Ovviamente, oggi più che mai…Stay tuned!

Riproduzione riservata

STAY TUNED!