in caricamento ...

LEVA FINANZIARIA: la bolla del credito globale non si ferma

Quello che resterà molto probabilmente il “turning point” che troveranno i nostri nipoti nei libri di storia di economia, sarà il fallimento di Lehman Brothers. Il Default Lehman ha portato prima un grande crollo sui mercati e poi, successivamente, alla più grande bolla della liquidità che la storia conosca.

Quello che resterà molto probabilmente il “turning point” che troveranno i nostri nipoti nei libri di storia di economia, sarà il fallimento di Lehman Brothers. Il Default Lehman ha portato prima un grande crollo sui mercati e poi, successivamente, alla più grande bolla della liquidità che la storia conosca.

E se oggi i mercati si trovano in questa buona situazione (a conti fatti, a parte le ultime correzioni) è dovuto proprio all’intervento delle banche centrali. Di praticamente tutte le principali, lasciano da parte il discorso BCE.

La FED (USA), la BOE (UK), la BOJ (Giappone), la PBOC (Cina) hanno pompato una quantità di denaro che definirei quasi raccapricciante. E tutto questo ha portato ad un deleveraging di alcuni settori (credito privato USA) a scapito di altri (debito pubblico). Oppure in Cina, dove la PBOC ha buttato e butterà sul mercato ancora molto denaro e nello stesso tempo, per non frenare troppo l’economia, si continua ad accettare e si accetterà un’ulteriore espansione sia del credito privato che dello shadow banking.

Morale: come ho denunciato già 1000 volte, parlare di deleveraging è profondamente errato, il mondo non sta diminuendo la leva del debito, ma continua ad aumentarla. E’ vero, in alcune aree possono cambiare gli attori, ma alla fine sempre debito è. Inoltre, quando diminusice dil debito privato e sale quello pubblico, sapete che in questo modo è come se ogni cittadino avesse una fetta di quel debito, giusto? Quindi che cambia?

Un report del CEPR recentemente analizza ed approfondisce il fenomeno.

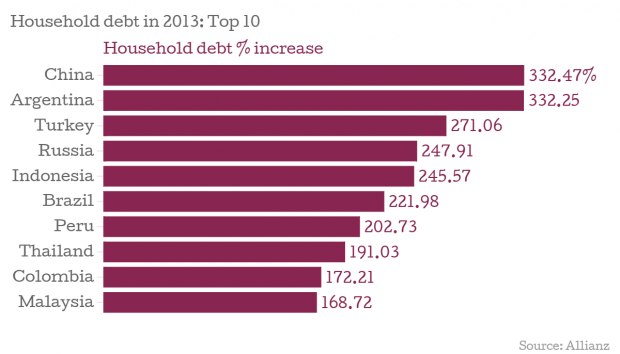

E questo grafico ci dice praticamente TUTTO quanto occorre sapere.

Questa ulteriore scheda vi illustra invece un altro fatto. La leva finanziaria resta REGINA soprattutto nelle economie sviluppate (272% rispetto al PIL). I dati sono espressi in percentuale. I paesi emergenti “solo” il 151%.

Ovviamente questo testimonia quanto abbiamo sempre affermato, ovvero che i mercati stanno subendo in modo deciso l’influenza delle banche centrali.

Quindi possiamo aspettarci il crollo delle borse e la polverizzazione dei patrimoni?

A dire il vero non mi sento di escludere anche le ipotesi catastrofiste, anche se nel breve le escluderei. Se guardiamo “l’iter” della leva finanziaria, abbiamo ancora un po’ di spazio.

Il ciclo della leva finanziaria

Un atteggiamento eccessivamente distruttivo potrebbe portare i risparmiatori a fare errori di valutazione anche grossolani.

Meglio essere invece propositivi e cercare invece di capire esattamente cosa sta accadendo, prendendo coscienza dei rischi e delle possibilità di futuro sviluppo delle economie e dei mercati. Senza mai dimenticare i rischi spesso sottovalutati che possono diventare sistemici.

Intanto però, sia ben chiaro, l’espansione del debito ci deve fare paura.

E l’area che ritengo più pericolosa in questo momento è quella cinese, nella fattispecie, come detto prima, l’esagerata espansione del debito privato. Riuscirà la PBOC a gestire questa bolla allucinante?

Lo scopriremo solo vivendo…

I need you! Sostienici!

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto.

Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

e con tutto questo debito si discute su quando alzare i tassi d’interesse?

Son tutte parole al vento!Prima che questo accada le banche centrali vorranno che l’inflazione se ne mangi un bel po’.

Quindi secondo me altro che 2015, il rialzo dei tassi arriverà molto più in là!

Rischio Cina: opportuno precisare la particolare (ed eccessiva) propensione dei cinesi al risparmio, diffuso in maniera particolare tra i giovani (a noi può sembrare assurdo, visto che di solito avviene il contrario…), dovuto principalmente all’anomalia della vecchia legge riguardante “il figlio unico” [anche se per correttezza preciso che non era proprio così: si poteva avere più figli… purché avevi i soldi per pagare tutto quello che lo stato non ti avrebbe più passato gratis per il figlio successivo].

Per dare delle cifre, nel 2008 tale risparmio coincideva con circa il 50% del PIL cinese: tenete conto che la media mondiale si aggira attorno al 20%. Una bella differenza!

http://www.bancaditalia.it/pubblicazioni/econo/temidi/td11/td838_11/td838/sintesi_838.pdf

Nel 2013 la banca centrale cinese ci dice che la situazione è veramente particolare, visto che tale percentuale è aumentata considerevolmente (pag. 150 e 154):

http://www.pbc.gov.cn/publish/english/4235/2014/20140825111008453731654/20140825111008453731654_.html

Quindi è importante che il governo centrale cinese costruisca un welfare che consenta alle famiglie di liberare tale enorme ricchezza, trasformando l’economia cinese da un’economia fondata sulla produzione ed esportazione di beni (in modo per certi versi simile alla Germania) in un’economia basata sui consumi interni (anche qui la Germania potrebbe fare molti passi specialmente sul fronte investimenti infrastrutture, magari copiando dalla Cina!).

Ovvio che se ciò non avverrà… ci penserà la conseguente crisi finanziaria cinese (dovuta all’eccessivo indebitamento in particolare nello shadow banking) a polverizzare i loro patrimoni risparmiati… inducendoli a spenderli… nel prossimo ciclo economico!

E’ solo questione di tempo… a loro la scelta.

Per quanto riguarda il develeraging del credito privato USA, mi risulta che qualche persona importante… abbia avuto qualche piccola difficoltà ad avere credito.

Banche rigide col «precario» Bernanke (ex governatore Fed): non riesce a rifinanziare il suo mutuo

http://www.ilsole24ore.com/art/notizie/2014-10-03/banche-rigide-col-precario-bernanke-ex-governatore-fed-non-riesce-rifinanziare-suo-mutuo-212645.shtml

Evidentemente hanno imparato alla lezione… e non si lasciano influenzare dal peso dell’interlocutore!

Bisogna riconoscere che in tal senso il nostro sistema del credito (spesso rilasciato “ad personam”) avrebbe molto da imparare…

La trovi a pag. 15 del report citato da DT:

http://www.voxeu.org/sites/default/files/image/FromMay2014/Geneva16.pdf

Danilo, hai una spaccatura della zona euro?????