in caricamento ...

Tormentone di primavera: Grexit, le ipotesi e le conseguenze

Alla Grecia conviene uscire dall’Euro? E agli altri paesi? E cosa succederà in caso di uscita? E come dovrebbe avvenire? E soprattutto, cosa accadra? Grexit SI o NO?

A seguito del noto Euromeeting dei vertici UE, i giornali ed i media in generali sono stati infarciti in modo veramente esagerato sul tormentone di fine primavera.

Ma alla fine, la Grecia resterà nell’Eurozona oppure no?

Nel nostro Euro Sondaggio che è ancora aperto, al momento resta in testa l’ipotesi in cui l’Eurozona resterà così comè. Con Grecia e tutti gli altri al suo interno.

Perchè parlare di tormentone? Perchè il tutto troverà delle soluzioni e delle risposte entro l’inizio dell’estate, quando avremo prima le nuove elezioni in Grecia e successivamente, uno dei meeting più importanti degli ultimi anni, a Roma dove finalmente verranno prese delle decisioni definitive che condizioneranno l’economia e anche la politica dei prossimi anni.

Ripeto, di parole se ne sono fatte veramente troppe.

Prima la Merkel dice un “no” secco agli Eurobond. Prima i bilanci in ordine e poi la socializzazione delle perdite. Poi però sembra arrivare l’ammorbidimento e Monti addirittura azzarda dichiarazioni possibilistiche non così remote: gli Eurobond non sono così lontani. Ma poi arriva l’Olanda, la quale dice: fate pure cambiare idea alla Germania, tanto noi diremo sempre NO agli Eurobond. E subito arriva la correzione sempre di Monti:

«Dire che gli Eurobond arriveranno presto, direi che mal si concilia con la complessa realtà europea», ha spiegato il premier. «L’Europa sa reagire, mettendo in opera cose nuove. L’intesa della riunione a Bruxelles è consistita nel fatto che questi temi hanno assunto una importanza maggiore. Abbiamo bisogno di trovare una coesione, ma il fatto che un gran numero di capi europei dentro e fuori dalla zona euro, come la Gran Bretagna, si siano espressi a favore farà sì che l’ipotesi sia considerata anziché rimossa perché alla Germania non piace. Abbiamo un solidissimo rapporto con la Germania di Merkel. È stato eletto il nuovo presidente francese, François Hollande. Io credo che l’Italia possa facilitare una sintesi tra le posizioni francese e tedesca».

Quindi punto a capo, con Monti mediatore tra Germania e Francia. E ovviamente, al questione Eurobond diventa anche determinante per la stessa Grecia.

Grexit: si o no?

Grexit: si o no?

Ma occorre fare chiarezza su questa situazione. Tanto per cominciare parliamo di Grexit.

Le analisi prettamente politico elettorali, si giocano su una differenza minima (nei sondaggi) della probabilità di vittoria tra moderati (Nova Democratia e PASOK) a governi di sinistra anti-austerità (centrati su SYRIZA), tenendo conto che il primo partito conquista un lauto premio di maggioranza: 50 seggi su 300 totali. Se l’analisi di scenario fatica a individuare il vincitore, occorre domandarsi cosa succederebbe nei due casi.

E se i moderati certamente sono pro EMU, bisogna ricordare che anche SYRIZA lo è (e su questo si è fatta un po’ di confusione) solo che lo stesso vuole rinegoziare i termini del pacchetto di austerity (cosa che vogliono anche i moderati pur se meno aggressivamente). Quindi la Grecia non uscirà spontaneamente dall’UE e dall’Euro, nè esiste procedura legale di espulsione (se non anche dall’UE per “morosità”, difficilmente credibile…). Su questo tema riprendetevi questo importante articolo.

Quindi siamo realisti e cerchiamo di rispondere alla seguente domanda: Conviene fare uscire la Grecia dall’Euro?

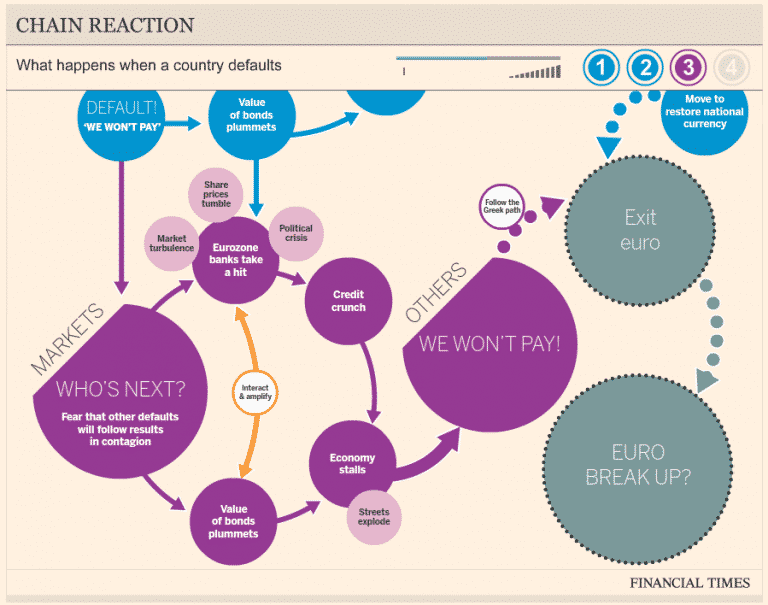

Secondo me, il rapporto costo opportunita’ suggerisce decisamente che la Grecia verra’ trattenuta nell’EU rinegoziando i termini dell’austerità (o affiancandogli cio’ che qualcuno definisce un mini-Piano Marshall): infatti si valuta che tenere la Grecia nell’Unione Europea, tra nuova ristrutturazione del debito più pacchetto di aiuti, costerebbe circa € 60 miliardi. Viceversa se la Grecia esce? Difficile fare i conti esatti, vista anche la difficoltà di effettuare la famosa “uscita ordinata”, ma le stime parlano di circa € 250-300 miliardi (!!!) di Euro, ma solo tenendo conto della perdita di valore degli asset greci! E poi c’è l’incontrollabile, ovvero l’Effetto Domino o effetto contagio, e a quel punto non sparo numeri visto che la speculazione può fare danni immani più gli effetti a livello politico, più tutto quello che ne potrebbe conseguire (non da trascurare la creazione di un precedente molto pericoloso…)

Se poi vogliamo anche prendere in considerazione il parere di Dallara, dell’IIF ( Institute of International Finance,) allora si rincara addirittura la dose:

The cost of Greece exiting the euro would be unmanageable and probably exceed the 1 trillion euros ($1.25 trillion) previously estimated by the Institute of International Finance, the group’s managing director said.

The Washington-based IIF’s projection from earlier this year is “a bit dated now” and “probably on the low side,” Charles Dallara said in an interview in Rome yesterday. “Those who think that Europe, and more broadly the global economy, are really prepared for a Greek exit should think again.” (Bloomberg)

Morale: la logica mi fa pensare che, con qualsiasi risultato elettorale il 17 giugno, la Grecia reserà nell’Euro. Ovvio, sono sempre pareri personali, e ci macherebbe. Però questo è il mio punto di vista. E ovviamente non tutti la vedono così. Si passa da chi è molto in liena con il mio pensiero e che vede l’ipotesi Grexit pari al 5% (Se non erro Morgan Stanley) fino ad arrivare al 75% espresso da Citigroup.

Facciamo però finta che i catastrofisti alla fine abbiano ragione. Ma voi lo sapete come dovrebbe avvenire al famosa GREXIT?

La Grecia esce dall’Euro. Ma come?

In linea di massima dovrebbe essere la Troika (BCE, UE, FMI), ovvero la massima espressione della concessione del credito che dovrebbe sospendere i pagamenti e chiudere le linee di liquidità indiretta (ELA, Emergency Liquidity Assistance, ovvero linee di credito della BCE alla Banca Centrale Greca, che oggi sono pari a circa 50 miliardi) senza le quali al Paese si troverebbe senza mezzi di pagamento (salari pubblici servizi forniture, interessi e rimborso titoli in scadenza: il tutto quantificabile a circa 2 miliardi al mese). A questo punto la Grecia, a corto di mezzi e senza liquidità per l’ordinaria amministrazione, comincerebbe a scrivere dei ‘pagherò’ governativi per pagare gli stipendi, delle vere e proprie cambiali a termine e sospendendo a tempo indeterminato tutti i pagamenti pubblici di ogni tipo in valuta Euro. E questi nuovi strumenti di pagamento sarebbero i precursori della nuova Dracma, che poi verrebbe legalizzata e quindi progressivamente svalutata. Immaginatevi a quel punto il costo che dovrà subire il sistema. Ma per questo, ho già scritto prima. E io sono convinto che il sistema finanziario è cosciente di queste cose e, per lo meno per un banale motivo di convenienza, non vorrà arrivare a perdere completamente il controllo della situazione, con una Grecia che finisce realmente alla deriva e con un effetto contagio con effetti molto più devastanti di quanto si possa pensare.

In linea di massima dovrebbe essere la Troika (BCE, UE, FMI), ovvero la massima espressione della concessione del credito che dovrebbe sospendere i pagamenti e chiudere le linee di liquidità indiretta (ELA, Emergency Liquidity Assistance, ovvero linee di credito della BCE alla Banca Centrale Greca, che oggi sono pari a circa 50 miliardi) senza le quali al Paese si troverebbe senza mezzi di pagamento (salari pubblici servizi forniture, interessi e rimborso titoli in scadenza: il tutto quantificabile a circa 2 miliardi al mese). A questo punto la Grecia, a corto di mezzi e senza liquidità per l’ordinaria amministrazione, comincerebbe a scrivere dei ‘pagherò’ governativi per pagare gli stipendi, delle vere e proprie cambiali a termine e sospendendo a tempo indeterminato tutti i pagamenti pubblici di ogni tipo in valuta Euro. E questi nuovi strumenti di pagamento sarebbero i precursori della nuova Dracma, che poi verrebbe legalizzata e quindi progressivamente svalutata. Immaginatevi a quel punto il costo che dovrà subire il sistema. Ma per questo, ho già scritto prima. E io sono convinto che il sistema finanziario è cosciente di queste cose e, per lo meno per un banale motivo di convenienza, non vorrà arrivare a perdere completamente il controllo della situazione, con una Grecia che finisce realmente alla deriva e con un effetto contagio con effetti molto più devastanti di quanto si possa pensare.

Sostieni I&M. il tuo contributo è fondamentale per la continuazione di questo progetto!

STAY TUNED!

DT

Non sai come comportarti coi tuoi investimenti? BUTTA UN OCCHIO QUI

Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su databases professionali e news tratte dalla rete | NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

In questo modo però vuol dire obbligare il popolo greco (e per estensione tutti gli stati che hanno un debito fuori controllo) a pagare un debito eterno.

Anche se faranno tassi di interesse particolarmente vantaggiosi, se non hanno i soldi come faranno a ripagare il prestito?

Io la vedo comunque grigia. E poi rimanere in una situazione dove oltre la Grecia c’è anche la Spagna e tanti altri stati ad aver bisogno di continui interventi per salvare banche e cavoli la vedo molto molto grigia. A meno che non si stampi a fondo perso e si consideri nullo il debito.

Forse in quel caso ci potrebbe essere la ripresa a fronte di una minore pressione fiscale..

i miei commenti sono sempre stati contraddistinti dal pessimismo sulla situazione greca….

personalmente mi pongo una domanda molto semplice: come fa o farà la Grecia a saldare il suo debito, a meno che non venga accettato di essere annullato gradualmente da parte dei suoi creditori (essenzialmente D, F, e UK)???

Non dimentichiamo inoltre che tutte le “donazioni” che vengono fatte attraverso enti salva-stati, Ecb o Fmi sono pagati dai contribuenti europei (e l’Italia partecipa con una grossa fetta), penalizzando ulteriormente il debito dei “periferici”.

Non vedendo inoltre come un “piano marshall”,mirato a interventi sull’economia reale, possa attuarsi senza distogliere lavoro agli altri paesi europei, mi piacerebbe sapere quali sarebbero i paesi che si sacriferebbero per andare a fare investimenti in Grecia????

Penso invece, ma sono già cose dette e ridette, che la strategia tedesca sia quella di tirare la corda al massimo per permettere al proprio sistema bancario di continuare ad aggiustare le perdite e non sarà mai così stupida da essere, lei stessa, a buttare fuori la Grecia dall’euro.

L’ipotesi che hai descritto al termine del post mi sembra la più realistica; gli effetti del contagio potrebbero essere, almeno sul medio breve termine, drasticamente ridotti se gli altri paesi europei, la Ecb e il Fmi si organizzano preventivamente al riguardo.

Certo è che se non cambiano le regole fiscali dell’Eu, nel medio-lungo termine toccherà a Spagna e Italia e ….. allora sono c…i acidi per tutti.

Ciao Dream,

è la prima volta che intervengo sul tuo blog anche se vi seguo assiduamente da oltre un anno.

Vorrei che mi chiarissi una questione di cui ho letto spesso su vari blog: se è vero che nella redazione del bilancio italiano si inseriscono le passività della Cassa Depositi e Prestiti mentre la Germania non fa altrettanto nascondendo, pare, passività per oltre 500 miliardi di euro, nel caso si uniformassero le norme di redazione dei bilanci il differenziale del rapporto debito/pil tra Italia e Germania si annullerebbe o addirittura risulterebbe migliore quello italiano (pare intorno all’80%).

Quindi, l’unificazione dei suddetti criteri di redazione dei bilanci avrebbe come conseguenza immediata la rivalutazione dei nostri titoli di stato ed il venir meno della necessità delle misure di austerity prese dal nostro governo.

Ti chiedo, se ciò che leggo corrisponde alla realtà, perchè se ne parla sempre sottovoce e perchè il nostro governo non ha messo sul piatto della bilancia la questione prima di spremerci come limoni?

ciao Dream

ma lo spread 3Q12 del Canada a 564 punti è un errore o dobbiamo shortare pesantemente il CAD?

La Spagna continua a volare.. “Bonos decennali sfiora ormai il 7%”

E dopo la Grecia.. Ecco la compagna di merende Spagna. A noi quando? 🙁

Mi dispiace segnalarvi questo link:

http://economictimes.indiatimes.com/news/international-business/european-firms-plan-for-greek-unrest-and-euro-exit/articleshow/13603476.cms

Quando un’azienda privata prepara un piano per proteggere i propri esercizi commerciali situati in Grecia in caso di rivolta sociale, vuol dire che è oramai praticamente certa la fuoriuscita del Paese dall’euro, ma soprattutto alta la probabilità di “una reazione a catena” che non si sa dove può terminare. 🙄

Infatti, mentre questi piani sono svolti normalmente da una istituzione statale, organizzazioni internazionali o banche d’affari (visto che devono curare gli interessi dei loro cittadini/clienti), quando lo fa un’azienda privata, come in questo caso, vuol dire che la probabilità è quasi certa. Perché? Semplicemente perché un piano del genere ha un costo non indifferente, per cui non approvi la sua ideazione, progettazione e messa in pratica, se non sei quasi sicuro che avvenga.

Visto tra l’altro che il costo è sicuramente notevole, va ad influire sul fatturato e quindi sui margini di guadagno… e devi giustificarlo agli azionisti (se è quotata in borsa) o ai soci!

Prepariamoci al peggio! Speravo ancora che non succedesse… e invece 🙄

lampo:

Mi dispiace segnalarvi questo link:

http://economictimes.indiatimes.com/news/international-business/european-firms-plan-for-greek-unrest-and-euro-exit/articleshow/13603476.cms

Quando un’azienda privata prepara un piano per proteggere i propri esercizi commerciali situati in Grecia in caso di rivolta sociale, vuol dire che è oramai praticamente certa la fuoriuscita del Paese dall’euro, ma soprattutto alta la probabilità di “una reazione a catena” che non si sa dove può terminare.Infatti, mentre questi piani sono svolti normalmente da una istituzione statale, organizzazioni internazionali o banche d’affari (visto che devono curare gli interessi dei loro cittadini/clienti), quando lo fa un’azienda privata, come in questo caso, vuol dire che la probabilità è quasi certa. Perché? Semplicemente perché un piano del genere ha un costo non indifferente, per cui non approvi la sua ideazione, progettazione e messa in pratica, se non sei quasi sicuro che avvenga.

Visto tra l’altro che il costo è sicuramente notevole, va ad influire sul fatturato e quindi sui margini di guadagno… e devi giustificarlo agli azionisti (se è quotata in borsa) o ai soci!Prepariamoci al peggio! Speravo ancora che non succedesse… e invece

Ciao lampo,

purtroppo io non sono daccordo nel dare per certa la grexit leggendo certe notizie…ormai che l’uscita della grecia è sul tavolo lo sappiamo, tant’è che sarebbe da pazzi non preparare contigency plan anche se appunto fosse “solo” probabile. Anzi, data la forte flessione della domanda aggregata in grecia, i problemi per queste aziende ci sono sia in caso di grexit che non. In caso di svalutazione, i prezzi dei beni importati in grecia potrebbero espolodere, fenomeno mitigato solo in parte dal coefficiente di Pass-Through che ci sarà, a scapito di forti riduzioni dei profitti (direi grosse perdite) dei produttori esteri che si affacciano sul mercato greco. Ripeto quindi sarebbe da pazzi preparare certi piani, visti anche tutti gli altri problemi possibili citati nell’articolo che hai linkato, solo se la grexit fosse sicura.

Detto questo, un altro cosa che mi pare che bisogna considerare se si vuole mantenere invece la grecia nell’euro, è come si può frenare la sua divergenza economica dal resto dell’economia europea, il processo di integrazioe monetaria prevedeva, data la sua teorica “irreversibilità”, che si instaurasse anche un processo d’integrazione economica, (oltre che politica e fiscale) dove la varie economie sarebbbero diventate complementari. Ai tempi il rapporto costi benefici di entrare nell’euro per la grecia non era di certo favorevole, ma questo vale anche per gli altri paesi periferici, ma si ipotizzava che un certo numero di riforme avrebbe cambiato il valore di questo rapporto (purtroppo certe riforme in certi paesi nn ci sono stati). Io credo che la nostra economia abbia ancora le potenzialita per integrarsi di più nell’economia europea, qualche piccolo passo in questa decade si è comunque intravisto, non grazie di certo, anzi a volte frenato dai nostri politici che non hanno saputo avere visioni di medio/lungo periodo per il nostro futuro.

Ben vengano opinioni diverse dalla mia. Mi rassicura!

L’articolo mi ha impressionato parecchio per un’esperienza personale.

Adesso prova a immaginare di entrare in un negozio di elettronica e computer, con tapparelle blindate, vari accorgimenti per evitare furti, magari una bella guardia armata al di fuori del negozio, ecc.

Perché quanto scritto nell’articolo è semplicemente il preludio a questo!

L’esperienza personale che dicevo risale al ’95 ed è collegata con l’esempio appena fatto.

Immagina un raro turista o lavoratore occidentale in una capitale cinese (Pechino) che si reca nell’unico (di allora) centro commerciale a più piani per comprare beni che un cinese (di allora) non si potrebbe permettere neanche con un mese di stipendio. Debbo dire che allora ero contento di poterlo fare (ero anche più giovane), anche se solo dopo ho capito perché all’interno c’erano solo occidentali o cinesi ricchi.

Venivano accuratamente selezionati all’entrata, in maniera molto geniale e indiscreta. ❗

Che sia questo il nostro futuro di consumatori (perché ricordiamoci che così ci vedono…)… mentre i debitori rimarranno fuori? Quando tempo passerà per arrivare ad un obbligo di spesa minima, rapportata al proprio reddito. Ovviamente non imposta… ma creata ad arte facendo lievitare i prezzi di alcune spese incomprimibili e lasciandoci sempre meno spazio per le altre…

Poi penso ai poveri anziani, quelli che hanno meno pensione oggi e che devono magari pagarsi anche l’affitto… e a quelli di domani (che sono i genitori di oggi) che oltre a non potersi permettere certe spese, non avranno neanche risorse per aiutare i loro figli eternamente disoccupati.

Cosa dici: che sia il caso di cambiare modello? Meglio ripristinare i fabbisogni reali e allontanare l’individualismo sfrenato (quello fine a se stesso, imposto come stereotipo dal marketing… non quello volontario) per una vita diversa (anche in termini di consumi)?

questo “sistema”basato sulla crescita infinita, deve morire, e se quanto si può dedurre è corretto, morirà per implosione delle sue stesse strutture portanti, non certo per una rivolta delle popolazioni.

segnalo a complemento del post di DT questo interessante articolo di 0

http://www.zerohedge.com/news/jpmorgan-estimates-immediate-losses-greek-exit-could-reach-400-billion