in caricamento ...

Deleveraging: inversione di tendenza?

Avevamo fatto notare che il sistema finanziario USA sembrava migliorare molto soprattutto nei confronti del ricorso alla leva finanziaria, soprattutto in merito all’abitudine da parte del consumatore medio di ricorrere in modo “ordinario” alla leva finanziaria per spendere ben oltre quanto effettivamente disponesse. Quasi sembrava che Mr Smith fosse maturato. Ma ecco che la FED di NY ha rilasciato il suo documento trimestrale dove ci parla dello stato di indebitamento delle famiglie USA e…magicamente possiamo dire che il deleveraging è finito.

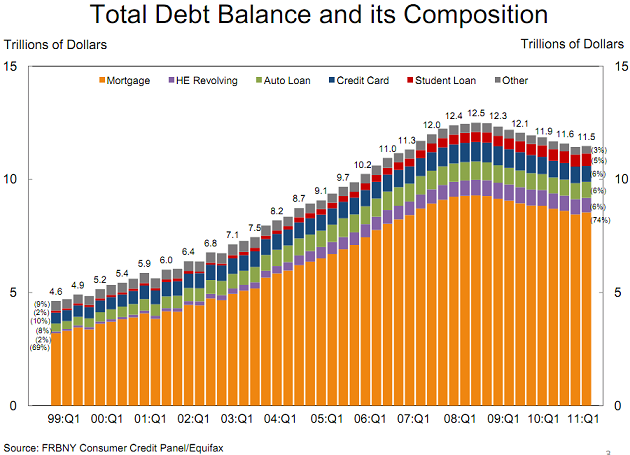

Il Report, molto corposo ed interessante che potete liberamente scaricare cliccando QUI , ha un sacco di grafici, ma uno in particolare illustra in modo “ideale” la situazione:

GRAFICO DELEVERAGING USA

“Aggregate consumer debt held essentially steady in the first quarter, ending a string of nine consecutive declining quarters. As of March 31, 2011, total consumer indebtedness was $11.5 trillion, a reduction of $1.03trillion (8.2%) from its peak level at the close of 2008Q3, and $33 billion (0.3%) above its December 31, 2010 level. Behind the leveling off of total consumer debt, was a small increase in mortgage balances shown on consumer credit reports.” (Source: NY FED)

Se ragionate un attimo, tutto questo è (teoricamente) da vedere in chiave positiva: il consumatore vede ripresa, non ha più paura della recessione e…che fa? Torna ad indebitarsi come ai bei tempi! Peccato però che, come detto mille volte, la situazione economica reale è molto diversa e che, soprattutto, il livello di deleveraging era comuqnue ancora molto alto e quindi NON è ripartito da zero, ma da un tasso che era sempre proibitivo.

Il tutto in un momento di rallentamento economico. In questo modo il consumatore USA si è dato la zappa sui piedi PERO’ la FED ha raggiuto brillantemente il suo obiettivo: regalare un nuovo grande sogno. Ma che sogno resterà.

STAY TUNED!

DT

Sostieni I&M!

Ti è piaciuto questo post? Clicca su “Mi Piace” qui in basso a sinistra!

Vota su Wikio!

Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su database Bloomberg | NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!) | Vuoi provare il Vero Trading professionale? PROVALO GRATIS! |

Seguici anche su Twitter! CLICCA QUI! |

Seguici anche su Twitter! CLICCA QUI! |

arriva al Venerdí, come ogni settimana coi dati freschi freschi…immagino!

Forse qualcuno si è accorto che senza la diminuzione delle materie prima non si va da nessuna parte? Personalmente non ci credo, nessuno vuole mollare l’osso, al limite preferiscono un’altra recessione dalla quale trarranno ulteriori profitti. Il mondo finanziario si sta attorcigliando su se stesso.

MATTACCHIUZ dice per interposta persona che oggi ha una congiunzione astrale sfavorevole ma che domani con la Vergine nel segno di Marte riprenderà ad aggiustare i sussidi e i prezzi al consumo

Aspetterei qualche altro dato per dichiarare invertita la tendenza. Anche nel ’99 o nel ’02 ci sono stati quarti con temporanee inversioni di tendenza, in quei casi l’indebitamente ricominciò a crescere dal quarto successivo. Come si dice: una rondine non fa primavera.

Inoltre l’unica componente a debito aumentata sono i mutui, tolto quel risicato aumento, la tendenza rimane al ribasso.

hehehe… diciamo che è molto impegnato con affari internazionali…

captaing@finanza,

Certo, sono solo i primi segnali ed io ho pensato di postarveli. 🙂

Ragazzi, vi dico solo una cosa… Domani non perdetevi il blog… Per una volta ci vado giù abbastanza secco… Fatemi poi sapere che ne pensate.

CIAO! e buonanotte a tutti gli amici dreamers naviganti!

hehehe, a poterci essere domani, porca di quella porca di quella porca 😉

c’è un recente articolo di J. Mouldin che il sottoscritto (imbranato con il computer) non riesce a postare ….( Does unreal GDP drive our policy choices?)

In sintesi John fa una forte critica alla definizione del GDP e riesce chiaramente a scindere dal calcolo tutto quello che è alimentato dal debito privato e dal finanziamento pubblico.

Non sto qui ad andare nei dettagli perchè sono sicuro che Dream è in grado di ritrovare l’articolo, ma mi ha fatto piacere leggerlo perchè si avvicina molto a quanto spesso sostengo nei miei interventi e cioè quello che è importante osservare nell’economia di un paese è a quanto ammonta il valore aggiunto per abitante, cioè quanto realmente si produce in quel paese e no quanto si consuma.

Se aggiungiamo l’interessante articolo di D. Gros (postato da Anonimocds) sulla importante differenza fra debito interno e debito estero di una nazione, credo che ne venga fuori una sintesi da non perdere.

Dal sito sopra segnalato…

Endnotes

1. A “correct” measure would subtract all new debt that is backed only by future income, lacking collateral. Very little private debt lacks collateral, and very little public debt is backed by anything other than future income. So, for simplicity’s sake in this article, we subtract only net new government debt.

2. Despite no change in tax rates since 2003, this situation is often blamed on the perfidy of the affluent, not the evaporation of capital gains, hence capital gains taxes. We should recognize that the enemy is not success, it is poverty. But, when we rue the latter, we too often blame the former.

3. See the November 2009 issue of Fundamentals, entitled “The ‘3-D’ Hurricane Force Headwind,” for more details on the daunting levels of off-balance-sheet debt. Our debt/GDP ratio may be poised to cross 100% of GDP this fall, but our GAAP accounting debt burden is already well past 400% of GDP and well past 500% of Structural GDP.

A domani Dream allora….sono proprio curioso di leggere cosa avrai da dire…

Buonanotte a tutti.

Lukas,

il grafico postato sul GDP senza debito è emblematico e drammatico allo stesso tempo ❗

quindi da quel che leggevo su plus 24 di Galimberti di cui posto l articolo che ho sottolineato in rosso , zummare sulla foto in fondo in cui dice che gli utili e i dividendi delle banche centrali vanno trasferiti al bilancio statale , almeno e una notizia buona o no ?

facciamo un conto:

la bce compra 100 miliardi di buoni del tesoro greco. diciamo che la grecia paga il 5%: 5 miliardi all’anno.

dei 5 miliardi che la BCE si piglia,alcuni li usa per pagarsi i costi o per altre operazioni di politica monetaria, il 6% se non sbaglio li attribuisce alle banche “azioniste”, il resto arriva agli stati.

supponendo anche che la bce non utilizzi neanche un euro di quel malloppo e che non dia il 6% alle banche, allora quei 5 miliardi finirebbero suddivisi in qualche misura tra i vari stati, tra cui c’è pure l’inghilterra… alla fine quindi di quei 5 miliardi la grecia ne rivede solo una minima parte. quindi quello che viene detto li è solo parzialmente giusto.

c’è poi invece da considerare una anomalia concettuale.

le banche centrali sono state rese indipendenti, almeno così ci raccontano, proprio per evitare che esse sostenessero le spese folli della politica semplicemente stampando denaro dal nulla, come sta facendo esattamente la FED. ora, l’idea che ad un certo punto della storia ci vengano a raccontare il contrario, cioè che il ciclo per cui le banche acquistano debito e pagano gli interessi agli stati sia un ciclo virtuoso, cozza un pelo con l’idea stessa dell’indipendenza della bc. perchè allora non sostenere l’intera spesa pubblica in questo modo, invece che obbligare la gente a pagare le tasse? beh.. la risposta è evidente.

nessuno c’ha perso, per ora, perchè la FED ha la possibilità di inventarsi i prezzi degli asset che ha comprato. se fosse il mercato a giudicarli, la fed avrebbe perdite per centinaia di migliaia di miliardi, ma lasciamo pure che continuino a raccontarci le favole… !

Che fine ha fatto MAttachiuz e il suo grafico sui sussidi non aggiustati?