in caricamento ...

WALL STREET: small traders in posizione short da record!

La settimana si chiude sulle coordinate di quelle precedenti, anche se qualcosa nel’impostazione del COT Report cambia nella forma ma non nella sostanza. (Guest post)

Cari amici, anche nella settimana appena passata, non sono sostanzialmente mutate le dinamiche che guidano, ormai da anni, gli andamenti dei mercati finanziari internazionali. Come ho più volte detto in passato, siamo ancora nel pieno di un mercato toro di carattere secolare, dalle fondamenta alquanto solide, che solo occasionalmente subisce dei rallentamenti e degli inciampi, dai quali si riprende sempre in maniera celere e repentina. Ciò risulta confermato anche da quanto è accaduto negli ultimi mesi. All’inciampo del covid19 i mercati hanno infatti reagito in maniera alquanto decisa e forte, ritornando in pochi mesi sui valori, e sulle quotazioni, che si registravano prima dell’inizio della terribile pandemia virale. Reazioni cosi decise si erano peraltro già registrate in occasione delle crisi del 2018 e del 2015. Queste reiterate prove di forza avrebbero dovuto convincere tutti, anche i più scettici, della resilienza dei mercati. Ma così non è stato, tant’è che ancor oggi si parla apertamente della presenza di una bolla, alimentata in primo luogo dalle politiche monetarie espansive delle banche Centrali. Una tesi, che dopo oltre 11 anni d’ininterrotti rialzi, risulta del tutto inconsistente ed infondata. Anzi, oserei definirla addirittura spudorata, priva cioè ormai di ogni senso di pudore e di vergogna. Com’è infatti possibile che una bolla si alimenti per oltre due lustri senza che sul mercato nessuno ne disveli l’esistenza ? Possibile che i milioni di operatori finanziari siano divenuti tutti ciechi e non vedono, e non si accorgono, della sua esistenza ? Domande queste ultime, razionali e logiche, che mi sono più volte posto, nel corso di quest’ultimo decennio, e che non hanno mai trovato una risposta. Non trovando risposta, ho man mano accresciuto la mia convinzione che le ragioni di questo ormai storico bull market dei mercati azionari risiedono in ben altre motivazioni e ragioni. La verità è che, in quest’ultimo decennio, il sistema di produzione capitalistico è alquanto cambiato, diventando molto più produttivo ed efficiente. La Cina, e l’Asia in generale, sono divenuti di fatto la fabbrica del Mondo. I costi di produzione ( materie prime, capitale e lavoro ) si sono compressi in maniera ed in misura inimmaginabili. Basti pensare che le sole materie prime costano oggi il 50 % in meno di quanto costavano 15 anni fa. Che il costo del capitale, ossia dei prestiti e dei finanziamenti, è oggi ai livelli più bassi dal secondo dopoguerra. Che le produzioni a più alta intensità di manodopera sono state nel frattempo quasi tutte spostate e delocalizzate in Cina ed in Asia, con indubbi vantaggi in termini di costo. A ciò si aggiunga il tumultuoso progresso tecnologico, tuttora in corso, che ha di fatto alquanto cambiato le nostre vite, e la nostra esistenza. Sono questi eventi, di natura epocale, che alimentano e stanno alla base dell’ininterrotto rialzo dei mercati azionari, e non i soli interventi di politica monetaria espansiva attuati dalle banche Centrali, come ingenuamente credono coloro che, a sproposito e senza vergogna, cianciano, ormai da anni, senza fondamento, di una bolla, che in realtà, non c’è e non ci è mai stata.

Ciò detto, andiamo ad esaminare cosa ci indica, al momento, il più ampio scenario intermarket. Il dollar index continua nella sua fase di deprezzamento, nell’ultima ottava cede lo 0,54 % e retrocede a quota 96,65. Le commodities, invece, rimbalzano in termini reali di un ulteriore 0,98 %. Negli ultimi 2 mesi il rimbalzo è pari al 4,27%, e ciò lascia ben sperare su una celere ripresa, a livello globale, delle attività produttive. Il mercato obbligazionario, sembra invece del tutto anestetizzato da parte delle Banche Centrali. I rendimenti del bond decennale americano, arretrano infatti di 3 bps, e retrocedono a quota 0,64 %. I rendimenti dei bond a 2 anni lievitano, invece, di 1 bp, ed raggiungono quota 0,16 %. L’inclinazione della yield curve Usa resta pertanto positiva, pari a 48 bps, ma non lascia ancora presagire una rapida accelerazione della crescita economica. Il mercato azionario, come già accennato, si dimostra sempre solido. In particolare, il nostro benchmark azionario mondiale, l’S&P 500 questa settimana guadagna l’ 1,76 % e raggiunge quota 3.185,04 punti.

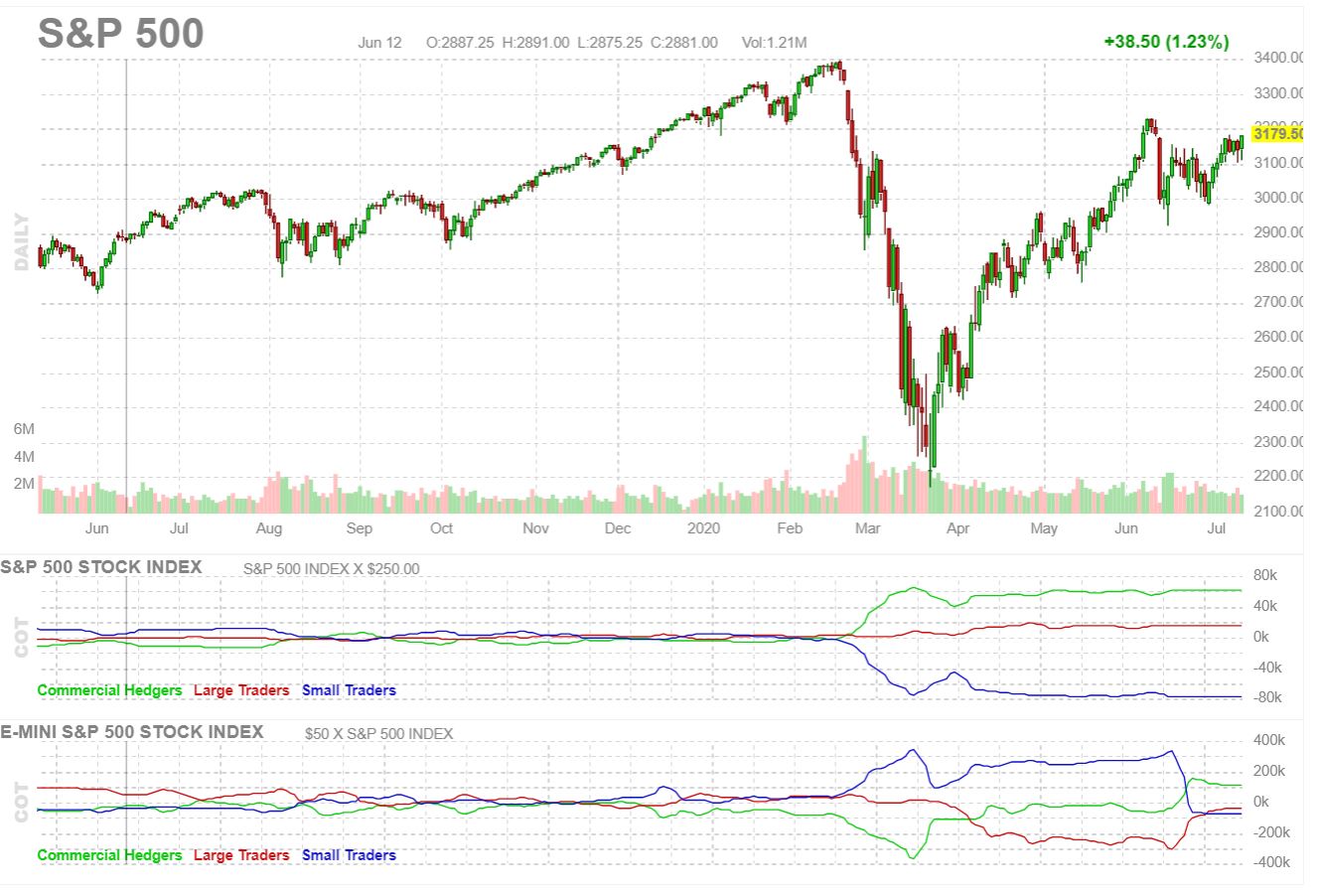

Tanto premesso, passo ad esaminare gli ultimi dati del COT REPORT settimanale, pubblicati venerdì sera dalla CFTC (Commodity Futures Trading Commission), concernenti i valori aggregati dei Futures e delle Options su tutti gli indici azionari USA, che risultano essere i seguenti:

Commercial Traders : + 26.578

Large Traders : – 11.758

Small Traders : – 14.820

Si conferma, quindi, seppur in entità più moderata, la configurazione rialzista del mercato dei derivati azionari Usa. Rispetto alla scorsa ottava, le variazioni, nelle posizioni dei vari operatori, sono state pari a 7.013 contratti. In particolare, le Mani Forti, ossia i Commercial Traders, continuano gradualmente a dismettere quote delle posizioni long accumulate negli scorsi mesi. In quest’ultima ottava cedono altri 5.721 contratti long, e riducono ulteriormente l’entità della loro posizione Net Long. Gli Small traders, invece, continuano a non fidarsi, cedono infatti altri 1.292 contratti long ed accrescono ulteriormente la loro inusuale posizione Net Short. I Large traders, infine, seppur con notevole ritardo, sembrano essersi finalmente risvegliati. Anche in quest’ultima ottava, acquistano infatti l’intero lotto dei 7.013 contratti long, e riducono ancora la loro ancora attuale posizione Net Short. Le movimentazioni di quest’ultima ottava, non lasciano intravvedere, anche in prospettiva, alcun mutamento significativo nel trend rialzista di quest’ultimo decennio. E’ vero le Mani Forti stanno proseguendo nel loro disimpegno, ma in maniera graduale ed ordinata. La nota positiva è però data dal fatto che ad acquistare siano soprattutto i Fondi, ossia Large traders. E’ quindi possibile ipotizzare a breve una sorta di staffetta tra Commercial e Large in posizione long. Gli Small traders, invece, sembrano confermare la diffidenza proverbiale di questi ultimi anni. Un buon segno per i mercati. Non si è, infatti, mai vista una bolla, con gli Small traders in posizione Net short. Le bolle hanno, come segno distintivo l’irrazionale esuberanza dei piccoli investitori, dei quali al momento non c’è alcuna traccia. Altro elemento, quello della posizione degli Small traders sul mercato dei derivati azionari, che conferma l’infondatezza delle credenze di quanti dicono che siamo in presenza di una bolla. Una bolla che assomiglia alla mitologica araba fenice, tutti dicono che ci sia ma nessun riesce mai a vederla. Ma esiste per davvero ? O, è un’invenzione farlocca dei tanti ribassisti ?.Personalmente credo che non esiste e non è mai esistita, e quindi rimango moderatamente ottimista circa gli sviluppi futuri dei corsi azionari.

Mercato, pertanto, ancora in parziale sicurezza, che cercherò di tradare con il mio originale trading system, fondato sull’analisi del Cot Report, nonchè sulla valorizzazione dell’effetto “LONG TERM MOMENTUM“, descritto negli studi dei due professori Usa, Jegadeesh e Titman, ed illustrato nel mio sito https://longtermmomentum.wordpress.com/. In questa prima metà dell’anno 2020, il mio portafoglio, denominato “ AZIONI ITALIA – LTM “, registra una perdita del 5,87 %. Nel contempo, il nostro benchmark di riferimento, il Ftse All Share, ha subito una perdita del 15,88 %. Conseguita pertanto, sino ad ora, una sovra-performance del 10,01 %, che riconferma la bontà del mio approccio operativo. Rammento che nei precedenti 7 anni il mio trading system ha conseguito una sovra-performance media annua dell’ 8,7 %, e presenta un’equity line in progresso del 145 %. Questa settimana, in coerenza con quanto sopra esposto, modifico l’assetto del mio portafoglio. innalzo cioè dal 65 al 70 % le mie posizioni long, e riduco nel contempo dal 35 al 30 % le mie posizioni short, assumo cioè una posizione Net Long pari al 40 % del mio portafoglio. Chi desiderasse approfondire e ricevere maggiori informazioni sul mio trading system e sulla composizione del portafoglio “ AZIONI ITALIA – LTM “ può, se vuole, consultare direttamente il mio sito.

Vi ringrazio per la vostra stima e fiducia, ed auguro a TUTTI gli amici di intermarketandmore buon trading.

LUKAS

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia.

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Come al solito non condivido niente della tua prima parte.

Interessante invece la disamina del COT.

Buon lavoro.

bat@finanza,

Io non ho parlato di prezzi bassi, bensi di costi di produzione bassi….che è concetto ben diverso. Quanto all’S&P a quota 1.500 rammento che tale quota fu già raggiunta all’inizio di questo secolo……dopo 20 anni non mi sembra molto razionale immaginare il nostro benchmark agli stessi livelli di allora.

omnia_funds@finanza,

accontentati e prendi la parte che ti piace.

Se quota 1.500 dello SP500 fu raggiunta all’inizio di questo secolo, rammento che meno di 10 anni dopo, esattamente nel 2009 lo stesso indice crollò a 666 anche se NON sarebbe sembrato razionale immaginarlo li

Quindi Lukas è certo che, pur con le trimestrali che ci saranno, le borse continueranno a salire. E questo sarebbe dovuto ai prezzi bassi di Cina e Asia. Personalmente fatico a crederlo. Se non ci fosse stata l’iniezione di 3000 miliardi di dollari, lo S&P 500 sarebbe andato a 1500 in pochi minuti.

Anche oggi, con i dati che arriveranno, mi sarei aspettato un andamento almeno neutro, di attesa. E invece già si scontano risultati negativi che verranno interpretati come positivi.

E pensare che mi accontenterei di una 3 milionesima parte dei famosi 3000 miliardi…